Tín dụng luôn được xem là một trong những hoạt động rất quen thuộc trong hoạt động kinh tế. Căn cứ vào các tiêu chí và những tính chất khác nhau ta có thể phân loại tín dụng thành các loại khác nhau. Vậy xếp hạng tín dụng nhà nước là gì? Đặc điểm và ví dụ về xếp hạng tín dụng như thế nào?

Mục lục bài viết

1. Xếp hạng tín dụng nhà nước là gì?

Khái niệm xếp hạng tín dụng nhà nước:

Xếp hạng tín dụng nhà nước là một bảng đánh giá mức uy tín tín dụng của một quốc gia hoặc một chủ thể có chủ quyền.

Xếp hạng tín dụng nhà nước cung cấp cho các nhà đầu tư cái nhìn sâu sắc về mức rủi ro đầu tư vào các công cụ nợ của một quốc gia cụ thể, mức rủi ro này bao hàm tất cả các loại rủi ro chính trị.

Tổ chức xếp hạng tín dụng sẽ đánh giá môi trường kinh tế và chính trị của một quốc gia để xếp hạng uy tín quốc gia đó.

Xếp hạng tín dụng nhà nước đủ cao chính là một trong số những điều kiện cần để nhằm mục đích giúp các nước đang phát triển tiếp cận được nguồn vốn trên thị trường trái phiếu quốc tế chính phủ.

Xếp hạng tín dụng nhà nước trong tiếng Anh là gì?

Xếp hạng tín dụng nhà nước trong tiếng Anh là Government Credit Rating hay Sovereign Credit Rating.

2. Đặc điểm xếp hạng tín dụng nhà nước:

Ngoài việc phát hành trái phiếu trên thị trường nợ nước ngoài, động lực khác của các quốc gia muốn xếp hạng tín dụng nhà nước của họ cao là để thu hút nguồn vốn đầu tư trực tiếp nước ngoài (FDI). Đầu tư trực tiếp nước ngoài trong tiếng Anh là Foreign Direct Investment, viết tắt: FDI. Đầu tư trực tiếp nước ngoài được hiểu là hoạt động đầu tư dài hạn, trong đó chủ sỡ hữu vốn trực tiếp quản lí và điều hành hoạt động sử dụng vốn.

Bảng xếp hạng uy tín quốc gia từ các tổ chức xếp hạng tín dụng lớn nhất như các bảng xếp hạng của Standard & Poor, Moody và Fitch có thể làm tăng niềm tin của các chủ thể là những nhà đầu tư đáng kể.

Các chủ thể là những nhà đầu tư sử dụng bảng Xếp hạng tín dụng nhà nước để nhằm mục đích đánh giá rủi ro trái phiếu của một quốc gia.

Rủi ro tín dụng chủ quyền được biểu diễn cụ thể trên bảng Xếp hạng tín dụng nhà nước, thể hiện khả năng các chính phủ không thể đáp ứng được các nghĩa vụ nợ trong tương lai.

Một số yếu tố chính quyết định mức rủi ro đầu tư vào một quốc gia hoặc khu vực cụ thể là tỉ lệ thanh toán nợ, mức tăng trưởng cung tiền nội địa, tỉ lệ nhập khẩu và phương sai doanh thu xuất khẩu của quốc gia đó.

Khủng hoảng tài chính xảy ra vào năm 2008 đã khiến cho nhiều quốc gia có mức rủi ro tín dụng chủ quyền tăng nhanh, dẫn đến một số quốc gia cáo buộc các cơ quan xếp hạng tín dụng đã hạ nợ quá nhanh.

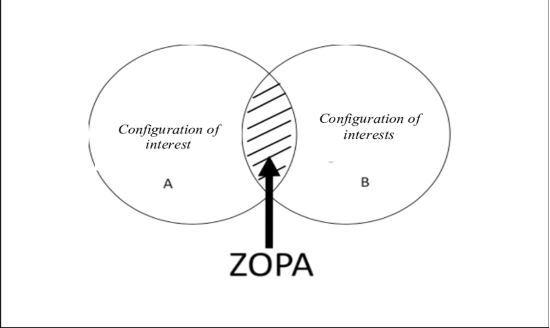

Một số tổ chức xếp hạng tín dụng cũng bị chỉ trích do hiện tượng các quốc gia trả tiền cho các cơ quan để được đánh giá. Những xung đột lợi ích này có thể được hạn chế nếu các chủ thể là những nhà đầu tư trả tiền để nhằm mục đích có thể xem xếp hạng thay vì các quốc gia phải trả phí để được xếp hạng.

3. Ví dụ cụ thể về xếp hạng tín dụng nhà nước:

Các quốc gia được xếp hạng tín dụng BBB- hoặc hơn trên bảng Xếp hạng tín dụng nhà nước của Standard & Poor mới được coi là ở trong hạng đầu tư. Hạng BB+ trở xuống được coi là hạng đầu cơ hoặc không đầu tư (Speculative/ junk).

Vào năm 2019, Xếp hạng tín dụng nhà nước của Standard & Poor đã xếp hạng CCC cho Argentina, hạng A+ cho Chile.

Bảng Xếp hạng tín dụng nhà nước Moody coi hạng Baa3 trở lên là hạng đầu tư và hạng Ba1 trở xuống là đầu cơ. Năm 2019, Hy Lạp được xếp hạng B1 và Ý xếp hạng Baa3 trên bảng xếp hạng của Moody.

Ngoài xếp hạng tín dụng, các tổ chức này còn đánh giá triển vọng kinh tế hiện tại của mỗi quốc gia theo: tích cực, tiêu cực hoặc ổn định.

Việt Nam trong năm 2019 xếp hạng BB trên bảng xếp hạng tin dụng Standard & Poor, được đánh giá là ổn định. Trên bảng xếp hạng tin dụng của Fitch xếp hạng BB được đánh giá là tích cực.

4. Tìm hiểu về tín dụng nhà nước:

Ta hiểu về tín dụng nhà nước như sau:

Tín dụng hay chúng ta còn có thể gọi là cho vay. Tín dụng chính là việc phát sinh từ nhu cầu cần vay tiền và bên đáp ứng được nhu cầu đó, bên đi vay sẽ hoàn trả tài chính cho bên cho vay trong một thời hạn thỏa thuận, có thể thấy đây là sự chuyển nhượng tạm thời. Thuật ngữ tín dụng được sử dụng nhằm để phản ánh mối quan hệ giữa chủ thể là người vay và người cho vay, ràng buộc bằng các điều khoản thỏa thuận thời gian vay, lãi suất, hình thức trả nợ,…

Tín dụng nhà nước được hiểu là hình thức tín dụng do cơ quan Tài chính thực hiện. Nhà nước được đánh giá là chủ thể tham gia trực tiếp vay vốn ở trong nước và ngoài nước để nhằm mục đích để có thể giải quyết các nhu cầu của Ngân sách nhà nước. Bên cạnh hoạt động đi vay, thì Nhà nước còn thực hiện hoạt động cho vay. Hoạt động tín dụng Nhà nước thể hiện ở việc thực hiện huy động vốn và sử dụng vốn đã huy động được.

Tín dụng nhà nước cũng chính là quan hệ tín dụng giữa nhà nước với doanh nghiệp, các tổ chức kinh tế – xã hội và các cá nhân. Tín dụng nhà nước xuất hiện nhằm mục đích để thỏa mãn những nhu cầu chi tiêu của ngân sách nhà nước trong điều kiện nguồn thu không đủ để đáp ứng. Tín dụng nhà nước còn là công cụ được sử dụng nhằm mục đích để nhà nước hỗ trợ cho các ngành kinh tế yếu kém, ngành mũi nhọn và khu vực kinh tế kém phát triển, và tín dụng nhà nước còn là công cụ quan trọng để nhà nước quản lý, điều hành vĩ mô.

Đặc điểm của tín dụng Nhà nước:

Nếu như tín dụng thương mại là quan hệ vây mượn, sử dụng vốn giữa các doanh nghiệp với nhau còn tín dụng Ngân hàng là quan hệ tín dụng giữa Ngân hàng với các doanh nghiệp, các tầng lớp dân cư thì ta có thể hiểu tín dụng Nhà nước được xem là quan hệ vay mượn giữa một bên là Nhà nước, một bên là các tầng lớp dân cư, các tầng lớp kinh tế- xã hội trong và ngoài nhà nước, từ đó có thể nhận ra được những đặc điểm khác biệt của tín dụng Nhà nước gồm:

– Phạm vi huy động vốn của tín dụng Nhà nước rất rộng, vừa huy động vốn ngoài nhà nước, vừa huy động vốn trong nước như phát hành trái phiếu Chính phủ, huy động tiền nhà rỗ của các tầng lớp dân cứ, vay nước ngoài hay các tổ chức quốc tế.

– Đối tượng của huy động vốn của tín dụng Nhà nước bao gồm cả hàng hóa và tiền tệ.

– Việc huy động vốn sẽ dựa trên nguyên tắc tự nguyện, tuy nhiên mang tính cưỡng chế, bắt buộc, nhằm mục đích để có thể đảm bảo Nhà nước tập trung nhanh, đầy đủ nguồn vốn để đảm bảo cho nhu cầu chi tiêu của Nhà nước một cách kịp thời.

– Thời gian huy động vốn và sử dụng vốn trong tín dụng Nhà nước có thể trong khoảng thời gian ngắn hạn, trung hạn và dài hạn.

Vai trò của tín dụng nhà nước cụ thể như sau:

Tín dụng nhà nước tồn tại và quy mô của tín dụng nhà nước đang ngày càng mở rộng là hết sức cần thiết cho mọi Nhà nước trên thế giới.

Trong trường hợp nhu cầu chi của ngân sách nhà nước lớn, những nguồn thu không đáp ứng được để thỏa mãn nhu cầu này, Chính phủ thường cân đối ngân sách bằng cách phát hành trái phiếu hoặc tín phiếu cũng như kí hiệp định tín dụng để vay vốn nước ngoài.

Đầu tư cho các chương trình, dự án phát triển kinh tế – xã hội và các đối tượng chính sách, là chức năng của Nhà nước. Nguồn đầu tư từ quĩ ngân sách nhà nước được thực hiện qua hai kênh: cấp phát và cho vay. Trong đó cho vay ngày càng được chú trọng và chiếm tỉ lệ lớn. Điều đó nói lên tầm quan trọng của tín dụng nhà nước.

Sự phát triển của tín dụng nhà nước tạo điều kiện để phát triển tín dụng ngân hàng, bởi vì các giấy tờ có giá của tín dụng nhà nước được xem là công cụ quan trọng để nhằm mục đích chiết khấu, cầm cố, tái chiết khấu, tái cầm cố tại ngân hàng.

Ưu, nhược điểm của tín dụng nhà nước:

– Ưu điểm của tín dụng nhà nước bao gồm:

+ Ưu điểm của tín dụng nhà nước là duy trì hoạt động thường ngày của nhà nước.

+ Ưu điểm của tín dụng nhà nước là góp phần xây dựng cơ sở vật chất hiện đại.

+ Ưu điểm của tín dụng nhà nước là góp phần vào nghĩa vụ quốc tế, vì quan hệ ngày càng phát triển, đôi khi nhà nước không thể từ chối nghĩa vụ cho vay đối với nước ngoài.

+ Ưu điểm của tín dụng nhà nước là tạo điều kiện phát triển tín dụng ngân hàng.

– Nhược điểm của tín dụng nhà nước: Rủi ro là vỡ nợ của nhà nước, do tính toán kỹ nhu cầu vay và sử dụng vốn vay không hiệu quả;