Hiện nay có thể nói hình thức tín dụng bằng chữ kí hay có tên tiếng anh là Bank guarantee. Theo đó thì các nhà phát hành một thư bảo lãnh nhằm giúp cho khách hàng có thể nhận được hàng hóa ngay cả khi chưa có các loại giấy tờ đầy đủ. Vậy bạn đã hiểu như thế nào về Tín dụng bằng chữ kí là gì? Các hình thức tín dụng bằng chữ kí?

Mục lục bài viết

1.Tín dụng bằng chữ kí là gì?

Tín dụng bằng chữ kí – danh từ, trong tiếng Anh được dùng bởi cụm từ Bank guarantee.

Hiện nay thì sự xuất hiện của hín dụng bằng chữ kí (bảo lãnh) đã rất quen thuộc đối với chúng ta cụ thể thì đây là hình thức tín dụng trong đó ngân hàng không trực tiếp cho khách hàng vay bằng tiền nhưng bằng uy tín (chữ kí) của mình, ngân hàng tạo điều kiện để khách hàng vay vốn của người khác và đảm bảo thanh toán hộ khách hàng.

Dù là một hình thức tín dụng nhưng trong hạch toán, nó không làm thay đổi bảng quyết toán tài sản của ngân hàng mà được hạch toán ngoại bảng.

Tín dụng bằng chữ kí có ý nghĩa rất lớn nó giúp các khách hàng hạn chế được rủi ro trong kinh doanh. Đồng thời, khách hàng không cần phải thanh toán cho bên đối tác vì đó là dịch vụ bảo lãnh của ngân hàng, Bank Guarantee chính là cơ hội cho nhiều doanh nghiệp xoay vòng vốn giải quyết các vấn đề khó khăn trước mắt. Do đó, để thực hiện các giao dịch an toàn, mọi người nên sử dụng dịch Bank Guarantee để luôn yên tâm trong quá trình hợp tác.

Với hình thức này thì khách hàng chính là người mua hoặc người nộp đơn do chỉ có người nộp đơn mặc định về nghĩa vụ của mình thì ngân hàng mới bước vào giao dịch. Một giao dịch Bank Guarantee sẽ cung cấp thêm niềm tin rằng khách hàng có thể trả nợ nhanh chóng vì có liên quan đến ngân hàng trong suốt quá trình giao dịch và ngân hàng sẽ bảo lãnh khi các giao dịch có khả năng duy trì hợp đồng về phía người nộp đơn trước khi tham gia.

2. Các hình thức tín dụng bằng chữ kí:

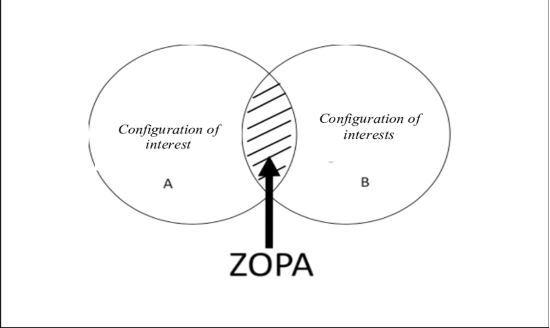

Tín dụng bằng chữ kí chính là hình thức quan trọng, giúp cho công ty thứ 3 có thể đảm bảo tiến hành công việc thuận lợi. Hình thức này đóng vai trò lớn trong việc quản lý rủi ro cho người hưởng thụ, đương nhiên sẽ dựa trên uy tín của người mua.Các giao dịch sẽ được xác lập và thực hiện dựa trên chứng từ công khai, minh bạch và có giá trị. Khi ngân hàng phát hành cam kết bảo lãnh, người bảo lãnh sẽ được thực hiện yêu cầu theo các điều khoản. Có hai hình thức tín dụng bằng chữ kí như sau.

Nghiệp vụ chấp nhận

Hiện nay, trong thương mại quốc tế, thương phiếu được sử dụng rất phổ biến. Song trong một số trường hợp độ tin cậy và khả năng thanh toán của người mua chịu chưa được đảm bảo, vì vậy các thương phiếu cần có sự chấp nhận trả tiền hoặc bảo đảm trả tiền của các ngân hàng, có uy tín thì nó mới được lưu thông một cách dễ dàng.

Nghiệp vụ chấp nhận chia ra làm hai loại là chấp nhận trả tiền và đảm bảo trả tiền.

1. Chấp nhận trả tiền:

Là nghiệp vụ mà ngân hàng thương mại cho phép người bán có quyền kí phát hối phiếu đòi tiền ngân hàng chấp nhận. Thông thường, muốn được hưởng loại chấp nhận này, người mua phải kí quĩ cho ngân hàng.

Nghiệp vụ này được áp dụng phổ biến trong phương thức thanh toán tín dụng chứng từ.

2. Bảo đảm trả tiền:

Là nghiệp vụ mà ngân hàng thương mại chỉ đảm bảo khả năng thanh toán của người vay nợ, còn người có nghĩa vụ tiền ghi trong hối phiếu phải trực tiếp trả tiền cho người hưởng lợi hối phiếu. Chỉ trừ khi người vay nợ không có khả năng thanh toán thực sự thì ngân hàng mới chấp nhận đứng ra thanh toán cho người hưởng lợi.

Trong thời đại ngày nay, nghiệp vụ chấp nhận của Ngân hàng thương mại đã tạo điều kiện cho thương phiếu lưu thông thuận lợi và sức chi trả của thương phiếu cũng được đảm bảo hơn.

Nghiệp vụ chấp nhận thương phiếu trong mậu dịch quốc tế rất phát triển. Ở những nước có nền ngoại thương phát triển mạnh như Anh, Mỹ đã xuất hiện những loại Ngân hàng chuyên kinh doanh nghiệp vụ này và được gọi là “Acceptance house” hay “Acceptance banker”.

Nghiệp vụ bảo lãnh

Là nghiệp vụ trong đó ngân hàng đứng ra cam kết bằng văn bản rằng sẽ thực hiện nghĩa vụ thay cho người được bảo lãnh nếu người này không thực hiện nghĩa vụ đó.

Có nhiều hình thức bảo lãnh như bảo lãnh để tham dự đấu thầu, bảo lãnh thực hiện hợp đồng, bảo lãnh hoàn trả tiền ứng trước, bảo lãnh thanh toán, bảo lãnh chất lượng sản phẩm theo hợp đồng, bảo lãnh hoàn trả vốn vay…

3. Các Bước Mở Bank Guarantee:

Giấy tờ cần thiết để mở bank guarantee

Trên thực tế chúng ta có thể thấy hiện ở các ngân hàng tại Việt Nam đều có thể mở bank guarantee hỗ trợ khách hàng. Việc áp dụng bank guarantee mang lại rất nhiều tiện ích. Mà trên hết là bên mua hàng được nhận hàng hoá đúng dự định. Để mở bank guarantee khách hàng cần chuẩn bị một số giấy tờ cần thiết sau:

– Mẫu giấy xin mở bank guarantee của từng ngân hàng. Bạn muốn mở bảo lãnh của ngân hàng nào thì cứ đến ngân hàng đó sẽ được nhân viên phát giấy này và hướng dẫn điền các thông tin chi tiết.

– Hợp đồng mua bán giữa 2 bên: Bên mua – Bên bán.

– Hoá đơn mua bán hàng hoá có kèm theo bảng kê hàng hoá chi tiết.

– Đơn xin nợ tờ khai gốc ( viết tay hoặc tải mẫu về điền). Thông báo hàng hoá đang ở nơi tập kết.

– Nếu chọn hình thức thanh toán DP thì cần có 1 bản cam kết xuất trình giấy tờ gốc nữa.

Trên đây chúng tôi cung cấp đó là những loại giấy tờ và hồ sơ cơ bản nhất mà mỗi khách hàng xin mở tín dụng bằng chữ kí cần có. Ngoài ra, mỗi ngân hàng khác nhau có thể yêu cầu thêm 1 số loại giấy tờ nữa và tất nhiên là bạn cần đáp ứng đủ rồi. Theo đó để quá trình mở Bank Guarantee tại ngân hàng diễn ra nhanh chóng và dễ dàng, các bạn cần tìm hiểu kỹ các thủ tục, giấy tờ và quy trình cần thiết.

Ngoài ra, tùy theo yêu cầu của mỗi ngân hàng khác nhau mà bạn có thể sẽ phải cùng cấp các giấy tờ liên quan khác nhau. Và đừng quên mang theo chứng minh thư hoặc các giấy tờ tùy thân khác để hỗ trợ cung cấp các thông tin một cách chính xác nhằm giúp việc mở bảo lãnh ngân hàng diễn ra thuận lợi và nhanh chóng hơn.

Hiện nay, bạn có thể yêu cầu hầu hết các ngân hàng thực hiện mở BG cho mình bao gồm các ngân hàng lớn như các ngân hàng nhà nước, ngân hàng tư nhân và cả các ngân hàng có vốn đầu tư nước ngoài.

Các Bước Mở Bank Guarantee L/C

Bước 1: Người mua hàng mở Bank Guarantee L/C theo đúng quy định của pháp luật.

Bước 2: Người bán hàng xuất hàng hoá và giao hoá đơn chứng từ liên quan đến việc xuất hàng hoá.

Bước 3: Sau khi hàng hóa về nhưng hóa đơn chưa về đến nơi theo đúng dự định, người mua sẽ tiến hành yêu cầu ngân hàng hỗ trợ mở Bank Guarantee L/C.

Bước 4: Người mua hàng nhận thư bảo lãnh từ phía ngân hàng và tiến hành nhận tại nơi tập kết hàng hóa mà không cần hoá đơn chứng từ gốc. Sau đó bên giao hàng sẽ giữ lại thư bảo lãnh vào giao hàng cho bên mua.

Bước 5: Sau khi hoá đơn được giao đến ngân hàng, ngân hàng sẽ tiến hành liên lạc với bên mua hàng để tiền hành nhận hoá đơn và thanh toán theo đúng quy định.

Bên mua hàng có trách nhiệm nhận hóa đơn từ phía ngân hàng, sau đó mang đến nơi nhận hàng xuất trình để lấy thư bảo lãnh về nộp lại cho ngân hàng và kết thúc quá trình bảo lãnh L/C.

Các Bước Mở Bank Guarantee DP

Bước 1: Đầu tiên, bên mua sẽ ký hợp đồng mua bán, đồng thời sẽ khai bảo địa chỉ ngân hàng nơi nhận chứng từ gốc của hàng hoá và bên bán hàng vẫn xuất trình những giấy tờ liên quan đến giao dịch.

Bước 2: Sau khi hàng hoá về nhưng chưa có hoá đơn về theo đúng dự định, người mua sẽ không nhận được hàng theo đúng thời hạn. Khi đó bên mua cần yêu cầu ngân hàng mở Bank Guarantee và nhận hàng không cần chứng từ.

Bước 3: Bên nhận hàng phải ký quỹ từ 100 – 110% giá trị hàng nhận và sau khi hoàn thành thủ tục ký quỹ, bên mua hàng sẽ nhận được Bank Guarantee để đổi DO và tiến hành nhận hàng hoá sớm, bên giao hàng sẽ giữ Bank Guarantee.

Bước 4: Sau khi chứng từ gốc về đến ngân hàng, bên mua hàng sẽ nhận chứng từ và đến nơi nhận hàng hoá để đổi Bank Guarantee mang về cho ngân hàng, nhận lại số tiền ký quỹ với ngân hàng trước đó sau khi đã hoàn tất giao dịch.