Việc bỏ vốn thường là một triệu chứng hơn là một nguyên nhân của khủng hoảng tài chính. Tuy nhiên, thỉnh thoảng, những tin đồn về sự mất giá có thể kích hoạt dòng vốn chảy ra ngoài. Kỳ vọng về sự mất giá có thể trở thành hiện thực. Cùng tìm hiểu về tháo chạy vốn là gì? Cách chính phủ đối phó với tháo chạy vốn?

Mục lục bài viết

1. Tháo chạy vốn là gì?

Tháo chạy vốn là nơi các nhà đầu tư và doanh nghiệp chuyển tiền và tài sản của họ khỏi một quốc gia. Nó có thể xảy ra do các yếu tố kinh tế hoặc chính trị như suy thoái kinh tế hoặc chính phủ không ổn định. Dù bằng cách nào, nó cũng khuyến khích các nhà đầu tư và các doanh nghiệp chuyển vốn của họ ra xa và hướng tới các quốc gia khác.

Khi chúng ta xem xét mức tổng hợp của tiền và tài sản rời khỏi đất nước, nếu số tiền này cao hơn số tiền đến, thì chúng ta có cái được gọi là chu chuyển vốn.

Định nghĩa kinh tế của dòng vốn gắn liền với mức độ cao của dòng vốn ra. Vì vậy, nơi có những khoản tiền đáng kể ra khỏi đất nước. (Lưu ý rằng tháo chạy vốn có thể bao gồm việc rút cả vốn nước ngoài và vốn trong nước).

Các loại tháo chạy vốn: tháo chạy vốn có thể là hợp pháp hoặc bất hợp pháp.

Tháo chạy vốn hợp pháp: Chuyến bay vốn pháp định thường diễn ra dưới hình thức nhà đầu tư nước ngoài hồi hương vốn đầu tư. Trong trường hợp này, các dòng vốn ra phải được báo cáo đúng theo các chuẩn mực kế toán hiện hành và tuân thủ luật pháp của quốc gia.

Tháo chạy vốn bất hợp pháp: Ngược lại, dòng vốn bất hợp pháp thường xuất hiện dưới dạng các dòng tài chính bất hợp pháp (IFFS). Về cơ bản, các dòng tài chính bất hợp pháp biến mất khỏi hồ sơ trong một quốc gia và không quay trở lại quốc gia đó. Lưu ý rằng các dòng vốn bất hợp pháp chảy ra hầu hết liên quan đến các quốc gia áp đặt các chính sách kiểm soát vốn nghiêm ngặt.

2. Tác động của tháo chạy vốn:

Đầu tư thấp hơn: Khi vốn rời khỏi đất nước, đầu tư vào thị trường trong nước sẽ ít hơn. Đồng thời, điều đó có nghĩa là mức đầu tư trực tiếp nước ngoài cũng đang giảm dần. Các nhà đầu tư đều đang tìm đến các quốc gia khác để đầu tư và rút vốn của họ.

Bây giờ, nó có vẻ không phải là một điều tồi tệ như vậy nếu những khoản đầu tư đó đã được thực hiện. Ví dụ, Doanh nghiệp A có thể bán nhà máy ở Trung Quốc và rút vốn. Nhà máy vẫn ở đó nên nền kinh tế Trung Quốc đã được hưởng lợi rồi. Tuy nhiên, chúng ta cũng cần xem xét rằng vốn bay cũng có nghĩa là các nhà đầu tư cũng ngần ngại không kém khi đầu tư ngay từ đầu.

Vì vậy, trong quá trình di chuyển vốn, không chỉ vốn có thể được sử dụng để đầu tư chuyển ra nước ngoài mà ngay từ đầu nó cũng không vào trong nước.

Thu nhập từ thuế thấp hơn: Nếu số lượng vốn giảm, lợi nhuận được tạo ra ở quốc gia đó sẽ ít hơn. Vì vậy, khi tư bản rời khỏi một quốc gia, nó cũng rời khỏi các khoản thuế mà nó đang tạo ra.

Nó cũng làm giảm các khoản thu thuế tiềm năng trong dài hạn. Điều này là do sự bay vốn ảnh hưởng đến đầu tư vào nền kinh tế, có nghĩa là các doanh nghiệp không tạo ra nhiều việc làm, nhà máy và thiết bị sản xuất khác. Vì vậy, tiềm năng kinh tế của một quốc gia có thể suy giảm do không nhận được cùng một lượng đầu tư.

Điều này có nghĩa là nền kinh tế sẽ lớn hơn nếu vốn ở trong nước. Đó là nhiều việc làm hơn và lao động hiệu quả hơn. Đổi lại, với ít người hơn được tuyển dụng và nền kinh tế nhỏ hơn, các chính phủ sẽ thu được ít hơn thông qua thuế thu nhập, thuế công ty và nhiều loại khác.

Tiền tệ suy yếu: Khi sự bay vốn xảy ra, điều đó có nghĩa là nhu cầu về nội tệ giảm xuống.

Tác động kinh tế: Tác động của việc tháo chạy vốn đối với các quốc gia đang phát triển rõ ràng hơn nhiều vì vốn đang thiếu hụt. Khoản đầu tư 1 tỷ đô la quan trọng hơn nhiều đối với các quốc gia như Việt Nam so với Mỹ. Vì vậy, những gì chúng ta thấy là kết quả của việc tháo chạy vốn là một tác động kinh tế đáng kể có xu hướng ảnh hưởng đến các quốc gia đang phát triển theo cách lớn hơn.

Nợ Chính phủ: Khi vốn rời khỏi đất nước, thì cả doanh nghiệp trong nước và chính phủ sẽ ít có khả năng vay hơn. Có ít nhà đầu tư sẵn sàng cho vay hơn. Đổi lại, các chính phủ phải bắt đầu trả lãi suất cao hơn để thu hút đầu tư.

Tháo chạy vốn có thể xảy ra ở cả các nước phát triển và đang phát triển. Tuy nhiên, các quốc gia đang phát triển dễ bị dòng vốn chảy ra nhanh chóng và đáng kể do các thể chế chính trị và tư pháp kém phát triển hơn.

Ngoài ra, các nhà kinh tế thường tin rằng các nền kinh tế dựa vào tài nguyên có thể thường xuyên trải qua các dòng vốn chảy ra ngoài. Một trong những lý do có thể giải thích cho hiện tượng này là mức độ biến động cao của giá tài nguyên thiên nhiên có thể ảnh hưởng đáng kể đến môi trường đầu tư.

3. Lý do của việc tháo chạy vốn:

Tháo chạy vốn có thể do một số sự kiện khác nhau gây ra, cũng như sự kết hợp của các sự kiện đó. Các sự kiện có thể dẫn đến dòng vốn chảy ra thường có thể được phân loại là chính trị hoặc kinh tế.

Về chính trị

Các sự kiện chính trị khác nhau thường xuyên trở thành lý do cho dòng vốn chảy ra khỏi một quốc gia. Ví dụ, bất ổn chính trị (bao gồm bất ổn chính trị và rủi ro xung đột dân sự) có thể làm lung lay niềm tin của các nhà đầu tư về triển vọng kinh tế của quốc gia, do đó gây ra tình trạng tháo chạy vốn.

Sự không chắc chắn về chính trị là nơi có khả năng xảy ra những thay đổi lớn trong chính sách, lãnh đạo và điều kiện của đất nước. Ví dụ, có thể có sự chuyển hướng sang một chính phủ xã hội chủ nghĩa hoặc cực hữu.

Các chính sách do các chính phủ tiềm năng đưa ra có thể gây ra nỗi sợ hãi cho các nhà đầu tư và doanh nghiệp. Ví dụ, thuế cao và các quy định nghiêm ngặt không có lợi cho đầu tư. Sau đó, những người đã được đầu tư có thể tìm cách chuyển tiền của họ đến một quốc gia có mức độ chắc chắn cao hơn.

Ngoài ra, chính phủ có kế hoạch theo đuổi quốc hữu hóa (tức là thu giữ tài sản tư nhân và đặt chúng dưới sự kiểm soát của chính phủ) có thể là một nguyên nhân khác khiến dòng vốn chảy ra ngoài. Các chính sách phân biệt đối xử được nhận thức của chính phủ quốc gia có thể dẫn đến dòng vốn và / hoặc tài sản chảy ra ngoài. Gây hấn kinh tế hoặc quân sự đối với một quốc gia khác có thể dẫn đến các biện pháp trừng phạt do các quốc gia khác áp đặt, sau đó là hành động bỏ vốn.

Về kinh tế:

Các lý do kinh tế cũng có thể kích hoạt việc tháo chạy vốn. Những lý do này bao gồm việc tăng thuế đáng kể hoặc lãi suất giảm. Ví dụ, sau khi chính phủ Pháp áp dụng phiên bản thuế tài sản, đất nước đã trải qua một cuộc di cư của các cá nhân giàu có và vốn tư nhân của họ.

Ngoài ra, dòng vốn có thể được kích hoạt bởi một số yếu tố kinh tế vĩ mô như biến động tỷ giá hối đoái. Đồng nội tệ mất giá làm giảm niềm tin của các nhà đầu tư, khiến họ rút vốn khỏi một quốc gia.

Đồng thời, sự thay đổi sở thích của các nhà đầu tư (ví dụ: từ đầu tư rủi ro sang đầu tư an toàn) cũng có thể góp phần đẩy vốn. Điều này đặc biệt phổ biến đối với các nước đang phát triển thường bị phân biệt bởi mức độ rủi ro cao.

Thuế cao hơn: Khi chính phủ tăng thuế, đồng nghĩa với việc các nhà đầu tư và doanh nghiệp giữ trong túi ít tiền hơn. Vì vậy, trong khi thuế công ty tăng 1 hoặc 2 phần trăm có thể không có tác dụng; mức tăng 20% có thể có khả năng đóng góp vào việc bay vốn đáng kể.

Giả sử Quốc gia A và Quốc gia Z đều có mức thuế công ty là 20 phần trăm. Quốc gia A sau đó tiến hành tăng tỷ lệ của mình lên 40 phần trăm. Khi đó, các nhà đầu tư và doanh nghiệp ở Quốc gia A sẽ rơi vào tình thế bất lợi đáng kể và sẽ được khuyến khích chuyển vốn sang Quốc gia Z nơi quốc gia này có thể giữ được nhiều lợi nhuận hơn.

Nếu chúng ta nhìn vào Pháp chẳng hạn, Tổng thống Hollande đã tăng thuế đối với người giàu vào năm 2012. Điều xảy ra sau đó là mức bay vốn khổng lồ, khiến gần 53 tỷ euro rời khỏi đất nước trong hai tháng đầu tiên.

Thao túng tiền tệ: Các quốc gia như Venezuela và Zimbabwe đã được biết là in quá nhiều tiền quá nhanh. Kết quả là, chúng ta đã thấy mức độ siêu lạm phát phi thường. Tuy nhiên, ngay cả Trung Quốc cũng được biết là đã thao túng tiền tệ của mình để giành lợi thế trên thị trường xuất khẩu.

Điều này làm là phá giá tiền tệ trong mối quan hệ với những người khác. Đổi lại, các nhà đầu tư đang kiếm tiền bằng ngoại tệ và sau đó kiếm được ít hơn khi chuyển trở lại nội tệ.

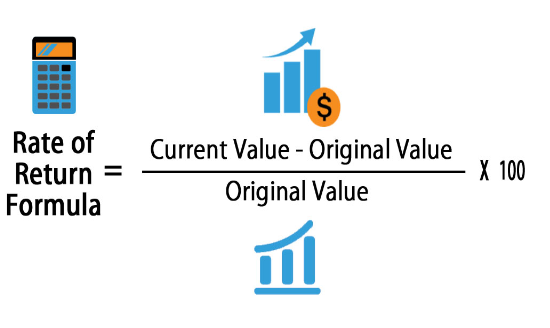

Ví dụ, một công ty Hoa Kỳ có thể mua 50% cổ phần của một công ty Trung Quốc. Nó kiếm được khoảng 10 triệu đô la mỗi năm từ khoản đầu tư của mình. Tuy nhiên, sau một số thao túng tiền tệ của chính phủ, số tiền lãi đó giảm xuống còn 8 triệu đô la mỗi năm khi tỷ giá hối đoái giảm.

Điều này có nghĩa là lợi tức đầu tư giảm đáng kể. Vì vậy, các công ty và nhà đầu tư có thể tìm cách chuyển vốn của họ sang các quốc gia khác, nhờ đó lợi nhuận thu được lớn hơn.

Hơn nữa, chúng ta cũng có nguy cơ lạm phát phi mã, có thể khiến nhiều nhà đầu tư sợ hãi. Điều này là do siêu lạm phát, như chúng ta đã thấy ở Venezuela, có thể khiến các nhà đầu tư hoàn toàn không có gì, do đó mất toàn bộ khoản đầu tư của họ.

Hiệu quả kinh tế: Các nhà đầu tư thường đổ xô vào các nền kinh tế đang phát triển nhanh chóng vì chúng mang lại tiềm năng sinh lời lớn nhất. Vì vậy, khi một quốc gia phải đối mặt với tăng trưởng kinh tế chậm hoặc tiêu cực, các nhà đầu tư bắt đầu tìm kiếm lợi nhuận của họ ở nơi khác.

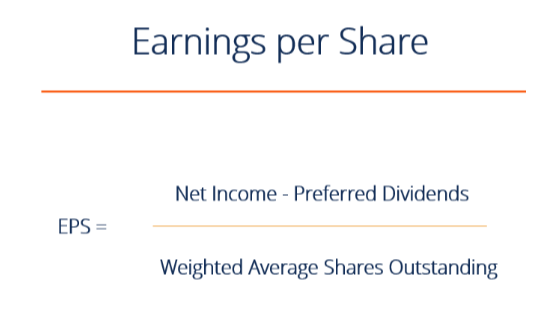

Lý do là hai lần. Trước hết, lợi tức đầu tư có xu hướng giảm trong thời kỳ suy thoái kinh tế. Thứ hai, mức độ rủi ro tăng lên. Các nhà đầu tư không biết cuộc suy thoái sẽ kéo dài bao lâu hoặc sâu và liệu tài sản của họ có an toàn hay không. Vì vậy, những gì chúng ta thường thấy là một số mức độ bay vốn để bảo vệ đầu tư.

4. Làm thế nào để ngăn chặn chuyến bay vốn?

Những tác động bất lợi của việc tháo chạy vốn khiến các chính phủ và các nhà hoạch định chính sách phải phát triển các phương pháp và chiến lược hiệu quả để ngăn chặn sự xuất hiện của hiện tượng này. Một trong những phương pháp ngăn chặn dòng vốn chảy ra ngoài là việc đưa ra các chính sách kiểm soát vốn. Tuy nhiên, việc thể chế các chính sách kiểm soát vốn như vậy là một trong những điều có thể khiến vốn thực sự xảy ra.

Để ngăn chặn dòng vốn chảy ra cả hợp pháp và bất hợp pháp, các chính phủ và các nhà hoạch định chính sách phải phát triển một cách tiếp cận phức tạp hơn đối với vấn đề này. Nó có thể bao gồm việc thiết lập các thể chế chính trị và tư pháp hoạt động tốt sẽ đảm bảo sự ổn định chính trị trong một quốc gia. Ngoài ra, chính phủ phải thực hiện các bước để giảm mức độ tham nhũng thường góp phần vào dòng vốn bất hợp pháp.