Thanh toán D/P là hình thức thanh toán phổ biến trong thương mại quốc tế. So với phương thức thanh toán chuyển tiền thì thanh toán D/P giải quyết được những hạn chế của TT, nhưng nó không mang tính hoàn hảo mà vẫn chứa đựng những rủi ro. Cùng tìm hiểu Thanh toán D/P là gì? Quy trình và rủi ro khi thanh toán DP?

Mục lục bài viết

1. Thanh toán D/P là gì?

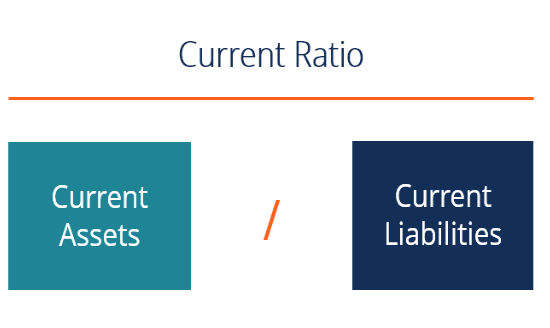

Nhờ thu kèm chứng từ (Documentary collection)- Là phương thức mà người bán sau khi hoàn thành nghĩa vụ giao hàng, lập bộ chứng từ thanh toán nhờ thu (chứng từ gởi hàng và hồi phiếu) và nhờ ngân hàng thu hộ số tiền ghi trên hối phiếu đó với điều kiện là người mua trả tiền hoặc cấp nhận trả tiền thì ngân hàng mới trao toàn bộ chứng từ gởi hàng cho người mua để họ nhận hàng. Tùy theo điều kiện trả tiền người ta chia phương thức này ra làm các loại: – D/P: Delivery against payment- nhờ thu theo hình thức thanh toán theo chứng từ gồm: (i) D/P at sight: thanh toán trả tiền ngay, khi nhận đƣợc thanh toán nhờ thu của khách hàng (người mua) thanh toán viên của ngân hàng giao chứng từ cho khách hàng, yêu cầu khách hàng ký nhận; (ii) D/P at X days sight ( Delivery of documents against payment of a draft drawn payable at a future date- thanh toán hối phiếu có thời hạn, nhận được chứng từ nhờ thu theo hình thức này, thanh toán viên thông báo khách hàng đến chấp nhận hối phiếu có thời hạn.

Thanh toán chứng từ (PAD hay D/P, còn được gọi là tiền mặt đối với chứng từ) là một phương thức thanh toán xuất khẩu trong đó tổ chức xuất khẩu chuyển chỉ thị cho ngân hàng xuất trình để giao chứng từ tiêu đề hàng hóa cho người nhập khẩu chỉ khi người nhập khẩu thanh toán đầy đủ theo hóa đơn giá trị hoặc hối phiếu. Nói cách khác, nhà nhập khẩu chỉ có thể nhận hàng sau khi đã thanh toán cho ngân hàng xuất trình.

Trong thuật ngữ này, các chứng từ theo lô hàng chỉ được giao cho người mua / người nhập khẩu sau khi ngân hàng của người mua đã thanh toán tiền hàng. Nhà xuất khẩu giao hàng và nộp bộ chứng từ gửi hàng cho nhà nhập khẩu Ngân hàng hướng dẫn họ xuất bộ chứng từ cho nhà nhập khẩu để chống lại việc thanh toán, trong đó nhà nhập khẩu cần thanh toán cho nhà xuất khẩu khi bộ chứng từ được xuất khỏi Ngân hàng. Ngân hàng thu chỉ giao các chứng từ vận chuyển bao gồm chứng từ chủ quyền khi người nhập khẩu đã thanh toán.

Đơn giản, D/P là một thỏa thuận trong đó người bán chỉ đạo ngân hàng xuất trình chỉ phát hành chứng từ vận chuyển và quyền sở hữu cho người mua nếu người nhập khẩu thanh toán hoàn toàn hối phiếu hoặc hối phiếu đi kèm.

D/P, là một hình thức tự vệ thương mại thường dựa trên chứng từ hối phiếu. Hối phiếu thiết lập các tham số cho việc sử dụng D/P và tổng thể bán hàng. Hối phiếu thường bao gồm ba bên. Đầu tiên là bên ký gửi, bên gửi hàng. Bên thứ hai là người bị ký phát hoặc người mua, và bên thứ ba là người thụ hưởng, trong nhiều trường hợp, ngân hàng đại diện cho người bán.

2. Lợi thế cho người bán từ giao dịch D/P và D/A:

Bất chấp những rủi ro được liệt kê ở trên, việc sử dụng giao dịch D/P và D/A có một số lợi thế cho người bán:

– Hối phiếu tạo điều kiện thuận lợi cho việc cấp tín dụng thương mại cho người mua.

– Nó có thể cung cấp cho người bán khả năng tiếp cận tài chính.

– Hối phiếu là bằng chứng chính thức, bằng văn bản, được chấp nhận ở hầu hết các tòa án, xác nhận rằng yêu cầu thanh toán (hoặc chấp nhận) đã được thực hiện cho người mua.

– Người bán giữ quyền kiểm soát hàng hóa cho đến khi người mua thanh toán hối phiếu trả ngay (D / P) hoặc hối phiếu theo thời gian và điều khoản hợp pháp (D / A).

– Hối phiếu có thể được mua và bán với tỷ giá giảm thông qua chiết khấu.

Thanh toán D/P trong tiếng Anh là “Documents against Payment“.

3. Quy trình thanh toán D/P:

– Người bán và người mua đồng ý về một hợp đồng mua bán

– Người bán sắp xếp lô hàng cho người mua. Người bán cũng phải giao chứng từ vận chuyển cho ngân hàng chuyển tiền.

– Ngân hàng chuyển tiền sẽ gửi các chứng từ đến ngân hàng của Người mua, còn được gọi là ngân hàng của người xuất trình.

– Ngân hàng của Người mua giao các chứng từ quyền sở hữu cho Người mua sau khi thanh toán được thực hiện.

– Người mua có thể sở hữu hàng hóa.

Ngân hàng của Người mua cung cấp tiền cho Người bán thông qua ngân hàng của Người bán.

Người xuất khẩu chuyển hàng đến cảng đích trong khi chứng từ vận chuyển được gửi đến ngân hàng với tư cách là người trung gian. Người nhập khẩu có thể lấy bộ chứng từ nếu họ đã xử lý thanh toán qua Ngân hàng; nhà nhập khẩu cần chứng từ này để đưa hàng từ cảng.

Trong kịch bản D/P, ngân hàng sẽ giữ các chứng từ sở hữu hàng hóa cho đến khi chúng được thanh toán. Thỏa thuận này cung cấp thêm sự an toàn cho người bán, với việc ngân hàng đóng vai trò là người trung gian hiệu quả cho giao dịch. Người mua thường sẽ sử dụng “ hối phiếu ngân hàng ” hoặc phương thức thanh toán tương tự, trong đó khoản thanh toán được đảm bảo sẽ được rút ra từ các khoản tiền hiện có.

P/D dựa vào một công cụ được sử dụng rộng rãi trong thương mại quốc tế gọi là hối phiếu hoặc hối phiếu .

Hối phiếu, hay hối phiếu, là một công cụ chuyển nhượng được cả người ký phát và phải trả cho người xuất khẩu / người bán. Mặc dù do người bán viết, nó có tác dụng tương đương với séc do người mua viết.

Nó thường là một công cụ ba bên bao gồm:

– Người ký phát: Bên phát hành hối phiếu đòi nợ; thường là người xuất khẩu / người bán.

– Người bị ký phát: Người nhận hối phiếu đòi tiền hoặc chấp nhận thanh toán; thường là người mua.

– Người nhận thanh toán: Bên thanh toán hóa đơn; thường là ngân hàng của người bán.

Hối phiếu có thể được thanh toán ngay (hối phiếu trả ngay) khi ngân hàng thanh toán toàn bộ số tiền khi xuất trình, hoặc thanh toán vào một ngày nào đó trong tương lai (hối phiếu thời gian hoặc kỳ hạn).

4. Rủi ro khi thanh toán D/P:

Phương thức thanh toán này có ưu điểm là dễ dàng đưa vào sử dụng do không yêu cầu hạn mức tín dụng với ngân hàng. Về mặt thủ tục, nó dễ dàng cho cả người bán và người mua. Chi phí và phí quản lý của việc sử dụng phương thức thanh toán này thấp hơn đáng kể so với các phương thức khác như tín dụng chứng từ.

Nhìn bề ngoài, các giao dịch D/P có vẻ khá an toàn từ quan điểm của người bán. Tuy nhiên, trong thực tế, có những rủi ro liên quan:

– Người mua có thể từ chối thanh toán theo bất kỳ lý do nào.

– Khi hàng hóa được vận chuyển một quãng đường dài, chẳng hạn như từ Hồng Kông đến Hoa Kỳ, thường là không thực tế và quá đắt đối với người bán để trả tiền vận chuyển trở lại. Do đó, người bán buộc phải bán hàng hóa tại quốc gia đến ban đầu với mức chiết khấu thường là một khoản chiết khấu cao.

– Không giống như thư tín dụng, ngân hàng của người xuất khẩu không chịu trách nhiệm thanh toán nếu người nhập khẩu từ chối Hối phiếu.

– Trong trường hợp gửi hàng bằng đường hàng không, có thể người mua sẽ thực nhận hàng trước khi đến ngân hàng và thanh toán tiền cho họ.

Rủi ro lớn nhất khi sử dụng phương thức thanh toán này là người bán có thể từ chối hàng hóa mà không có lý do chính đáng và không thanh toán. Điều này sẽ dẫn đến tình trạng người bán không bao giờ được trả tiền trong khi phải quản lý việc trả hàng từ cảng nước ngoài.

Bất kể rủi ro liên quan, D/P vẫn cung cấp một cách để người bán phòng ngừa rủi ro khi không thanh toán, theo nghĩa là người mua thường sẽ không thể kiểm soát hàng hóa nếu không thanh toán. Quy trình này tương tự như bất kỳ tình huống “tài liệu thay cho thanh toán” nào có thể là chuẩn mực trong các loại giao dịch khác và trong các lĩnh vực khác nhau nơi thương mại đáng tin cậylà một điều cần thiết. Ví dụ, một quá trình giao dịch xe có thể là một tình huống tương tự, trong đó quyền sở hữu thực tế ít liên quan đến việc kiểm soát thực tế chiếc xe hơn so với tên được Bộ Xe cơ giới ghi trên giấy chủ quyền. Việc bán ô tô đã qua sử dụng tư nhân, trong đó giấy chủ quyền ô tô là một loại “chứng từ chống lại việc thanh toán”, được hưởng lợi từ các thủ tục giấy tờ bổ sung theo một số cách giống như một hiệp định xuất khẩu được hưởng lợi từ các chứng từ chống lại việc thanh toán.

Sử dụng thư tín dụng để thanh toán được coi là một phương thức thanh toán an toàn hơn so với tiền mặt so với chứng từ. Do đó, thư tín dụng nên được sử dụng nếu cả người bán và người mua không có mối quan hệ sẵn có. Tuy nhiên, thư tín dụng sẽ liên quan đến nhiều tài liệu và lệ phí hơn. Việc phát hành thanh toán cũng sẽ chậm hơn. Nếu cả người mua và người bán đều tin tưởng lẫn nhau, thay vào đó, tiền mặt đối với chứng từ có thể được xem xét.