Hiện nay cùng với sự phát triển của nền kinh tế các dịch vụ tài chính hiện nay cũng được phát triển khá mạnh mẽ và đóng vai trò quan trọng trong sự phat triển kinh tế, có các hình thức dịch vụ tài chính khác nhau trong đó có sự xuất hiện của Siêu thị tài chính. Vậy siêu thị tài chính là gì? Lợi ích và hạn chế đối với khách hàng?

Mục lục bài viết

1. Siêu thị tài chính là gì?

Những năm gần đây chúng ta thấy cùng với xu thế hội nhập kinh tế quốc tế, Việt Nam đã đạt được những kết quả nổi bật trong phát triển dịch vụ tài chính ngân hàng nhưng ta thấy để phát triển dịch vụ tài chính và ngân hàng nhanh, hiệu quả, bền vững, đảm bảo các dịch vụ cơ bản với chất lượng ngày càng cao phục vụ cho phát triển kinh tế xã hội đất nước, hướng tới hình thành cơ cấu kinh tế hiện đại, đang có những yêu cầu đặt ra trong thời gian tới cần phải giải quyết thấu đáo.

Hiện nay với hệ thống tiền tệ, ngân hàng và hoạt động các tổ chức tín dụng là huyết mạch của nền kinh tế, tiếp tục giữ vai trò trọng yếu trong tổng thể hệ thống tài chính Việt Nam thì các tổ chức tài chính, tín dụng đóng vai trò chủ chốt trong ổn định tiền tệ và ổn định tài chính, góp phần ổn định kinh tế vĩ mô và tăng trưởng bền vững, tạo được sự phát triển hài hòa, cân đối giữa khu vực ngân hàng, chứng khoán và bảo hiểm.

Siêu thị tài chính trong tiếng Anh là Financial Supermarket.

Siêu thị tài chính là một loại định chế tài chính cung cấp rất nhiều loại dịch vụ tài chính, bao gồm các dịch vụ cơ bản như nghiệp vụ ngân hàng và cho vay, cũng như các dịch vụ cao cấp hơn như môi giới chứng khoán, bảo hiểm và thậm chí là ngân hàng đầu tư.

Từ quan điểm của công ty tài chính, việc đóng gói các dịch vụ tài chính cùng nhau có thể giúp tăng doanh thu từ phí và đồng thời khiến khách hàng khó chuyển sang dùng dịch vụ của bên khác.

Theo truyền thống, các ngân hàng thương mại sẽ cung cấp dịch vụ tài khoản vãng lai, cấp tín dụng cho doanh nghiệp, thế chấp, và các sản phẩm tài chính cơ bản như tài khoản tiết kiệm và chứng chỉ tiền gửi.

Các siêu thị tài chính mở rộng mô hình trên bằng cách cho phép khách hàng cá nhân sử dụng các sản phẩm bổ sung khác mà không cần thông qua một tổ chức tài chính riêng biệt, ví dụ như bảo hiểm hoặc cổ phiếu của những công ty giao dịch công khai.

2. Lợi ích và hạn chế đối với khách hàng:

Từ quan điểm của các ngân hàng, mô hình siêu thị tài chính là có lợi vì nó cho phép ngân hàng thu được nhiều loại phí giống như thu nhập của các chuyên gia hoặc tổ chức khác.

Chẳng hạn, việc có thêm các dịch vụ môi giới chứng khoán cho phép ngân hàng có được doanh thu từ phí hoa hồng từ việc mua và bán cổ phiếu; cung cấp dịch vụ bảo hiểm cho phép ngân hàng thu phí bảo hiểm.

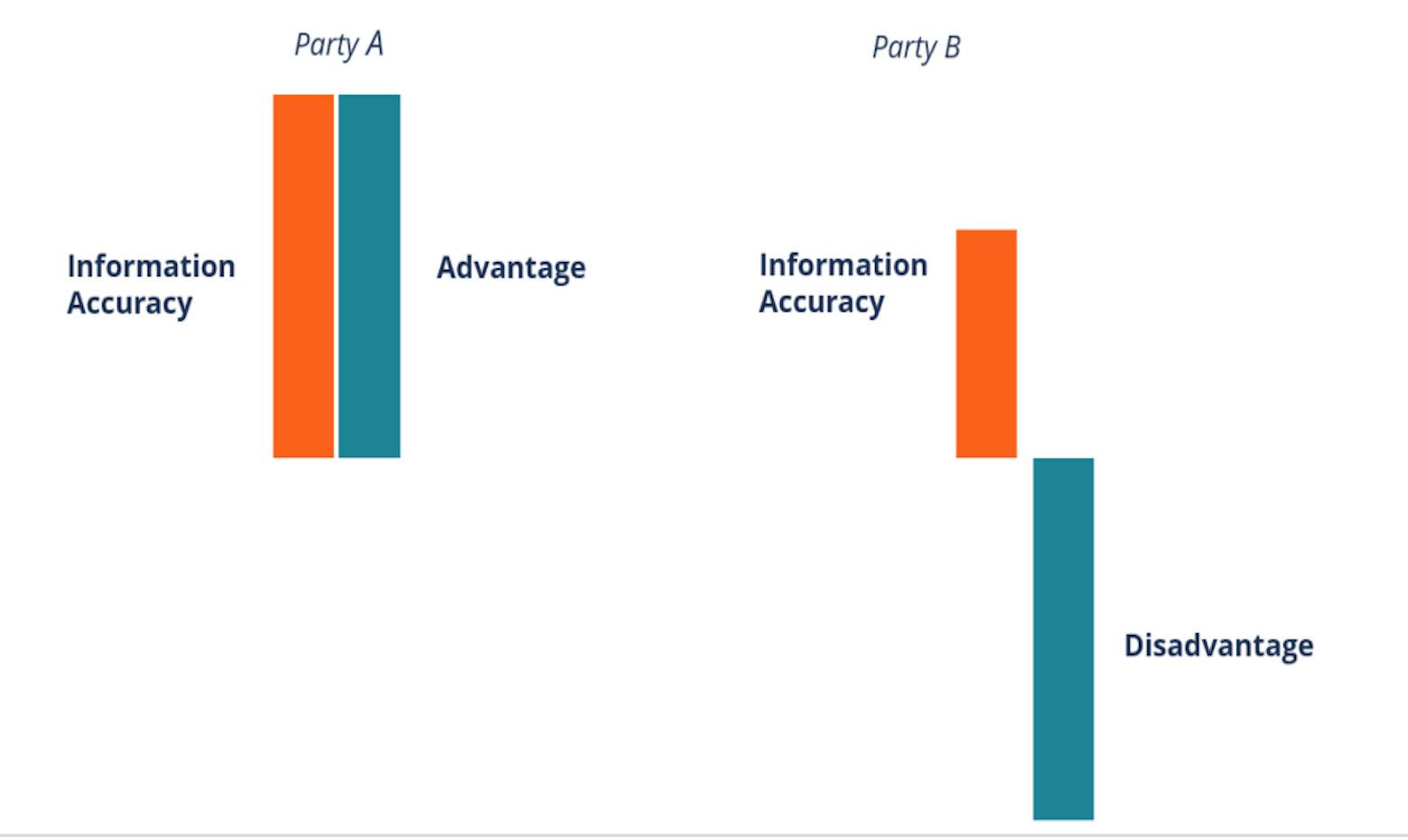

Một lợi ích lớn khác cho ngân hàng là mô hình siêu thị tài chính làm tăng chi phí chuyển đổi của khách hàng. Nếu nhiều khía cạnh khác nhau trong các vấn đề tài chính của khách hàng phụ thuộc vào một tổ chức duy nhất, thì việc chuyển sang một tổ chức mới có thể rất tốn kém và mất thời gian.

Điều này có thể cho phép ngân hàng tăng giá dịch vụ mà không sợ khách hàng phản ứng bằng cách chuyển sang đối thủ cạnh tranh, từ đó làm tăng biên lợi nhuận của ngân hàng.

Lợi ích và hạn chế đối với khách hàng

Từ quan điểm của khách hàng, mô hình siêu thị tài chính có cả mặt tích cực và tiêu cực.

Về mặt tích cực, mô hình này mang đến sự thuận tiện bằng cách cho phép khách hàng thực hiện được nhiều dịch vụ tài chính từ một chi nhánh ngân hàng, thay vì giao dịch với nhiều nhà cung cấp dịch vụ tài chính. Ngoài ra, khách hàng được lợi trong việc quản lí công việc thông qua các ứng dụng ngân hàng trực tuyến và ứng dụng di động.

Về mặt tiêu cực, các siêu thị tài chính có thể lợi dụng chi phí chuyển đổi mà khách hàng phải chịu. Ví dụ, ngân hàng Wells Fargo đã buộc phải nộp khoản tiền phạt 1 tỉ USD vào năm 2018 do bị cáo buộc tính phí khách hàng đối với các dịch vụ khác nhau như bảo hiểm xe hơi, thế chấp và các dịch vụ thông thường khác.

Trong tình huống như vậy, ta thấy nếu khách hàng đặc biệt dễ bị lợi dụng nếu họ có nhiều loại tài khoản khác nhau đều mở trong một tổ chức tài chính.

3. Giải pháp để phát triển tài chính trong tương lai

Hiện nay với các thách thức đặt ra đối với hệ sinh thái tài chính số tại Việt Nam cũng khá nhiều với các dịch vụ tài chính số là lĩnh vực còn mới, nên hành lang pháp lý vẫn chưa đầy đủ, chưa theo kịp thực tiễn dẫn tới kìm hãm sự phát triển và ta thấy công tác quản lý, giám sát hoạt động của các chủ thể trong hệ sinh thái tài chính số còn nhiều hạn chế.

Môi trường pháp lý là một trong những yếu tố tác động trực tiếp tới phát triển hệ sinh thái tài chính số vói khung khổ pháp lý đối với dịch vụ tài chính nói chung, tài chính số nói riêng, nhất là lĩnh vực thanh toán không dùng tiền mặt, đã và đang dần được hoàn thiện; việc quản lý các dịch vụ công nghệ tài chính cũng từng bước được điều chỉnh theo hướng khuyến khích, tạo điều kiện cho phát triển nhưng dường như môi trường pháp lý đối với hệ sinh thái tài chính số tại Việt Nam hiện nay vẫn còn nhiều lỗ hổng, nhất là đối với các loại hình dịch vụ tài chính số mới ra đời. Ví dụ như đối với tài sản mã hóa, đến nay vẫn chưa có khuôn khổ pháp lý chính thức để quản lý…

Bên cạnh đó là vấn đề bảo vệ người tiêu dùng khi rủi ro mất an toàn thông tin, bảo mật dữ liệu rất cao và trong khi đó, công tác đảm bảo an ninh và an toàn thông tin mạng tại Việt Nam vẫn còn nhiều hạn chế phải khắc phục ngoài ra, sự liên kết, hợp tác giữa các chủ thể chính trong hệ sinh thái tài chính số cụ thể Chính phủ, ngân hàng, bảo hiểm, môi giới chứng khoán, quỹ đầu tư mạo hiểm…, các công ty công nghệ tài chính fintech và khách hàng trong cả khâu phát triển lẫn an toàn thông tin, bảo mật còn thiếu chặt chẽ.

Để dịch vụ tài chính số phát triển mạnh mẽ tại Việt Nam trong thời gian tới, yếu tố đầu tiên là cần phải sớm sửa đổi Luật giao dịch điện tử và cùng với đó, cần xây dựng khung pháp lý cụ thể nó sẽ bao gồm cả sandbox cho các hoạt động tài chính số, nhất là Fintech để đẩy mạnh hoạt động cho vay ngang hàng, huy động vốn cộng đồng…

Như vậy cần có những giải pháp nhất định nhưu thực hiện theo quy định về quản lý dữ liệu với quy định về cơ chế chia sẻ thông tin, dữ liệu giữa các định chế tài chính, Fintech, Bigtech và các đối tác khác trong hệ sinh thái, trong mô hình ngân hàng mở để hoàn thiện cơ sở dữ liệu ở các cấp quốc gia dữ liệu dân cư và doanh nghiệp với các quy định về dịch vụ đám mây và quy định về chính sách bảo vệ người tiêu dùng tài chính gồm cả tài chính số và tăng cường đầu tư hạ tầng số, nguồn nhân lực số, an ninh mạng, phòng chống tội phạm tài chính; Nâng cao nhận thức, hiểu biết của khách hàng khi sử dụng các dịch vụ tài chính số…

Thứ nhất, Cần tiến hành hoạt động để thay đổi nhận thức cụ thể đối với việc phát triển dịch vụ tài chính và ngân hàng Việt Nam trong thời gian tới cần đi theo hướng đa dạng hoá và nâng cao chất lượng trên nền tảng công nghệ số hướng tới mục tiêu tài chính toàn diện và tài chính xanh, đồng thời phù hợp với chuẩn mực và thông lệ quốc tế tiến tới hội nhập thị trường tài chính khu vực và thế giới.

Thứ hai, chúng ta cần tiếp tục hoàn thiện khuôn khổ pháp lý cụ thể về tiền tệ, ngân hàng trên cơ sở thực hiện tuân thủ đầy đủcác quy luật của kinh tế thị trường, phù hợp với thông lệ quốc tế và đáp ứng yêu cầu hội nhập và theo đó cần tiếp tục hoàn thiện thể chế, cơ chế chính sách cho việc phát triển đồng bộ thị trường tài chính nói chung và thị trường chứng khoán, bảo hiểm nói riêng, phát triển nhanh quy mô chất lượng của thị trường, hoàn thiện cơ cấu tổ chức thị trường chứng khoán bảo đảm hạ tầng kỹ thuật cho phát triển thị trường ổn định, an toàn, bền vững, nâng cao hiệu quả công tác quản lý, kiểm tra, giám sát và thực thi pháp luật, bảo đảm công khai, minh bạch, bảo vệ quyền và lợi ích hợp pháp của các chủ thể tham gia thị trường…