Các quỹ phòng hộ đã tồn tại trong nhiều thập kỷ và ngày càng trở nên phổ biến. Giờ đây, họ đã phát triển trở thành một phần quan trọng của ngành quản lý tài sản. Cùng bài viết tìm hiểu về quỹ phòng hộ là gì? Rủi ro, có nên đầu tư vào quỹ phòng hộ không?

Mục lục bài viết

1. Quỹ phòng hộ là gì?

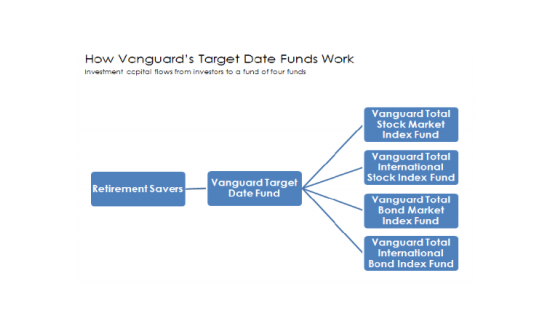

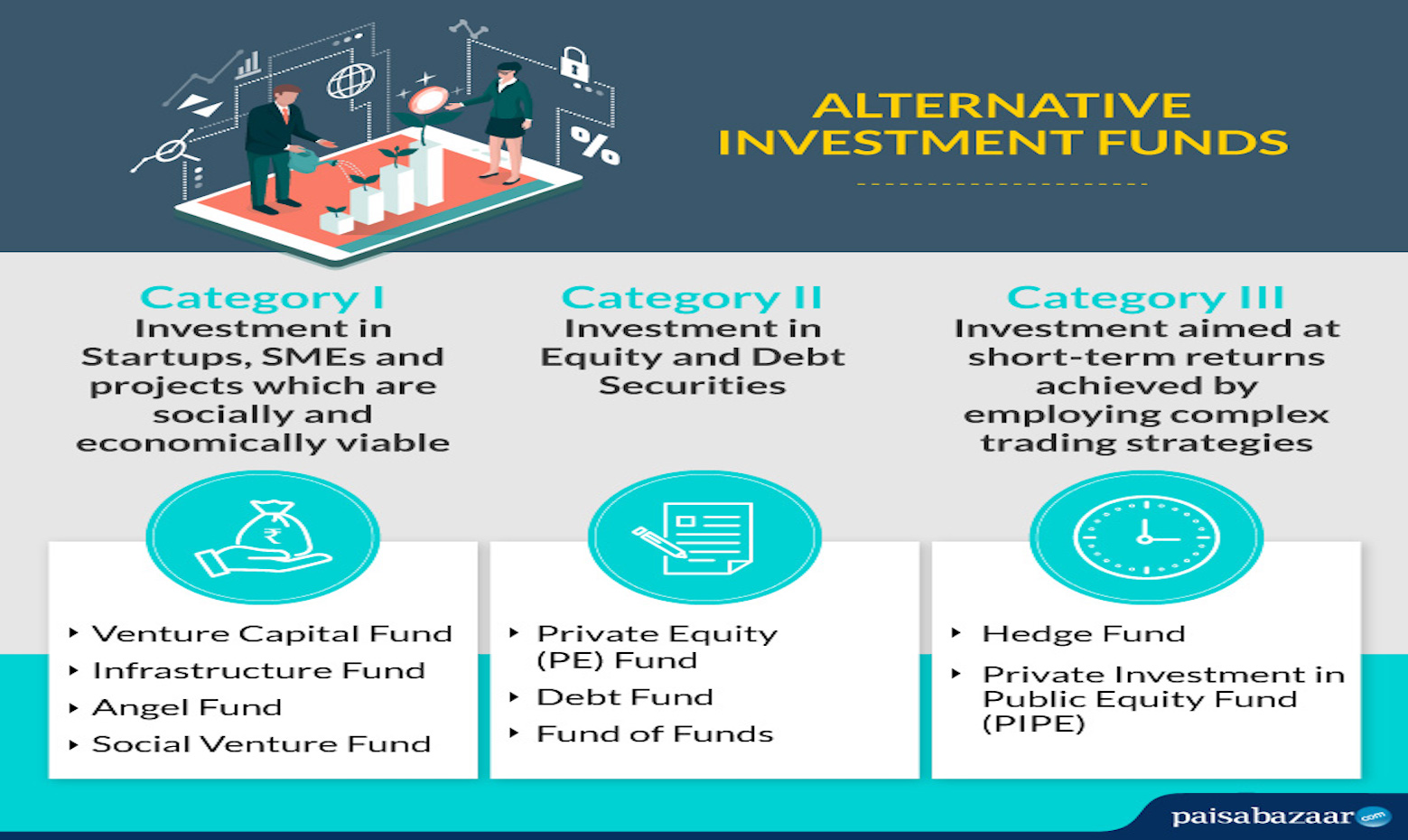

Quỹ phòng hộ là quỹ đầu tư tổng hợp kinh doanh các tài sản tương đối thanh khoản và có thể sử dụng rộng rãi các kỹ thuật giao dịch, xây dựng danh mục đầu tư và quản lý rủi ro phức tạp hơn nhằm cố gắng cải thiện hiệu suất, chẳng hạn như bán khống, đòn bẩy và các công cụ phái sinh. Các nhà quản lý tài chính thường hạn chế tiếp thị quỹ phòng hộ đối với các nhà đầu tư tổ chức, các cá nhân có giá trị ròng cao và những người khác được coi là đủ tinh vi.

Các quỹ phòng hộ được coi là các khoản đầu tư thay thế. Khả năng sử dụng đòn bẩy và các kỹ thuật đầu tư phức tạp hơn phân biệt họ với các quỹ đầu tư được quản lý sẵn có trên thị trường bán lẻ, thường được gọi là quỹ tương hỗ và ETF. Chúng cũng được coi là khác biệt với các quỹ đầu tư tư nhân và các quỹ đóng tương tự khác, vì các quỹ đầu cơ thường đầu tư vào các tài sản tương đối thanh khoản và thường là dạng mở. Điều này có nghĩa là họ cho phép các nhà đầu tư đầu tư và rút vốn định kỳ dựa trên giá trị tài sản ròng của quỹ, trong khi các quỹ đầu tư tư nhân thường đầu tư vào các tài sản kém thanh khoản và chỉ hoàn vốn sau một số năm. Tuy nhiên, ngoài tình trạng quản lý của quỹ, không có định nghĩa chính thức hoặc cố định nào về các loại quỹ, và do đó, có những quan điểm khác nhau về những gì có thể cấu thành “quỹ đầu cơ”.

Mặc dù các quỹ đầu cơ không phải chịu nhiều hạn chế áp dụng cho các quỹ được quản lý, nhưng các quy định đã được thông qua ở Hoa Kỳ và Châu Âu sau cuộc khủng hoảng tài chính 2007-2008 với ý định tăng cường giám sát của chính phủ đối với các quỹ đầu cơ và loại bỏ một số lỗ hổng quy định.

Mặc dù hầu hết các quỹ đầu cơ hiện đại đều có thể sử dụng nhiều loại công cụ tài chính và kỹ thuật quản lý rủi ro, chúng có thể rất khác nhau về chiến lược, rủi ro, sự biến động và hồ sơ lợi nhuận kỳ vọng. Các chiến lược đầu tư quỹ phòng hộ thông thường nhằm đạt được lợi tức đầu tư dương bất kể thị trường đang tăng hay giảm (“lợi tức tuyệt đối”). Mặc dù các quỹ đầu cơ có thể được coi là các khoản đầu tư rủi ro, nhưng lợi nhuận kỳ vọng của một số chiến lược quỹ đầu cơ ít biến động hơn so với các quỹ bán lẻ có mức độ tiếp xúc cao với thị trường chứng khoán, do sử dụng các kỹ thuật phòng ngừa rủi ro.

Một quỹ đầu cơ thường trả cho người quản lý đầu tư của mình một khoản phí quản lý (ví dụ: 2% (hàng năm) trên giá trị tài sản ròng của quỹ) và phí thực hiện (ví dụ: 20% sự gia tăng giá trị tài sản ròng của quỹ trong thời gian một năm). Các nhà quản lý quỹ phòng hộ có thể có nhiều tỷ đô la tài sản đang được quản lý (AUM).

2. Rủi ro, có nên đầu tư vào quỹ phòng hộ không:

Đối với một nhà đầu tư đã nắm giữ số lượng lớn cổ phiếu và trái phiếu, việc đầu tư vào các quỹ đầu cơ có thể giúp đa dạng hóa và giảm rủi ro danh mục đầu tư tổng thể. [80] Các nhà quản lý của quỹ đầu cơ thường hướng đến việc tạo ra lợi nhuận tương đối không tương quan với các chỉ số thị trường và phù hợp với mức độ rủi ro mong muốn của nhà đầu tư. Mặc dù bảo hiểm rủi ro có thể làm giảm một số rủi ro của một khoản đầu tư nhưng nó thường làm tăng những rủi ro khác, chẳng hạn như rủi ro hoạt động và rủi ro mô hình, do đó rủi ro tổng thể được giảm xuống nhưng không thể loại bỏ được. Theo một báo cáo của Hennessee Group, các quỹ đầu cơ ít biến động hơn khoảng một phần ba so với S&P 500 từ năm 1993 đến năm 2010.

– Quản lý rủi ro:

Các nhà đầu tư vào quỹ đầu cơ, ở hầu hết các quốc gia, được yêu cầu phải là những nhà đầu tư đủ năng lực, những người được cho là nhận thức được rủi ro đầu tư và chấp nhận những rủi ro này vì lợi nhuận tiềm năng so với những rủi ro đó. Các nhà quản lý quỹ có thể sử dụng các chiến lược quản lý rủi ro sâu rộng để bảo vệ quỹ và các nhà đầu tư. Theo Financial Times, “các quỹ đầu cơ lớn có một số phương pháp quản lý rủi ro phức tạp và chính xác nhất ở bất kỳ đâu trong việc quản lý tài sản.” Các nhà quản lý quỹ phòng hộ nắm giữ một số lượng lớn các vị thế đầu tư trong thời gian ngắn có khả năng đặc biệt đã có hệ thống quản lý rủi ro toàn diện, và các quỹ đã trở thành thông lệ để có các cán bộ rủi ro độc lập đánh giá và quản lý rủi ro nhưng không tham gia vào giao dịch. Một loạt các kỹ thuật và mô hình đo lường khác nhau được sử dụng để ước tính rủi ro theo đòn bẩy, tính thanh khoản và chiến lược đầu tư của quỹ. Các phương pháp đo lường rủi ro truyền thống không phải lúc nào cũng được tính đến tính phi bình thường của lợi nhuận, phân nhóm biến động và xu hướng, vì vậy ngoài giá trị rủi ro và các phép đo tương tự, quỹ có thể sử dụng các biện pháp tổng hợp như giải ngân.

Ngoài việc đánh giá các rủi ro liên quan đến thị trường có thể phát sinh từ một khoản đầu tư, các nhà đầu tư thường sử dụng thẩm định hoạt động để đánh giá rủi ro mà sai sót hoặc gian lận tại một quỹ đầu cơ có thể dẫn đến thua lỗ cho nhà đầu tư. Các cân nhắc sẽ bao gồm tổ chức và quản lý

hoạt động của nhà quản lý quỹ đầu cơ, liệu chiến lược đầu tư có khả năng bền vững hay không và khả năng phát triển của quỹ như một công ty.

– Tính minh bạch và các cân nhắc về quy định:

Vì các quỹ đầu cơ là các tổ chức tư nhân và có ít yêu cầu công bố công khai, điều này đôi khi bị coi là thiếu minh bạch. Một nhận thức phổ biến khác về các quỹ đầu cơ là các nhà quản lý của họ không phải chịu nhiều yêu cầu giám sát và / hoặc đăng ký theo quy định như các nhà quản lý đầu tư tài chính khác và dễ gặp rủi ro theo phong cách riêng của người quản lý như sai lệch về phong cách, hoạt động sai sót hoặc gian lận. Các quy định mới được áp dụng tại Hoa Kỳ và EU kể từ năm 2010 yêu cầu các nhà quản lý quỹ đầu cơ phải báo cáo thêm thông tin, dẫn đến tính minh bạch cao hơn. Ngoài ra, các nhà đầu tư, đặc biệt là các nhà đầu tư tổ chức, đang khuyến khích những phát triển hơn nữa trong quản lý rủi ro quỹ phòng hộ, cả thông qua các thông lệ nội bộ và các yêu cầu quy định bên ngoài. Ảnh hưởng ngày càng tăng của các nhà đầu tư tổ chức đã dẫn đến sự minh bạch hơn: các quỹ đầu cơ ngày càng cung cấp thông tin cho các nhà đầu tư bao gồm phương pháp định giá, vị thế và mức độ đòn bẩy.

3. Rủi ro được chia sẻ với các loại hình đầu tư khác:

Các quỹ phòng hộ chia sẻ nhiều loại rủi ro giống như các loại đầu tư khác, bao gồm rủi ro thanh khoản và rủi ro người quản lý. Tính thanh khoản là mức độ mà một tài sản có thể được mua và bán hoặc chuyển đổi thành tiền mặt; tương tự như các quỹ đầu tư tư nhân, các quỹ đầu cơ sử dụng thời gian khóa mà nhà đầu tư không thể rút tiền ra. Rủi ro người quản lý đề cập đến những rủi ro phát sinh từ việc quản lý quỹ. Cũng như các rủi ro cụ thể như sai lệch phong cách, đề cập đến việc nhà quản lý quỹ “trôi dạt” khỏi một lĩnh vực chuyên môn cụ thể, các yếu tố rủi ro của nhà quản lý bao gồm rủi ro định giá, rủi ro năng lực, rủi ro tập trung và rủi ro đòn bẩy. Rủi ro định giá đề cập đến mối lo ngại rằng giá trị tài sản ròng (NAV) của các khoản đầu tư có thể không chính xác; rủi ro năng lực có thể phát sinh từ việc đặt quá nhiều tiền vào một chiến lược cụ thể, có thể dẫn đến suy giảm hoạt động của quỹ; và sự tập trung rủi ro có thể phát sinh nếu một quỹ tiếp xúc quá nhiều với một khoản đầu tư, lĩnh vực, chiến lược giao dịch cụ thể hoặc nhóm quỹ tương quan. Những rủi ro này có thể được quản lý thông qua các biện pháp kiểm soát đã xác định đối với xung đột lợi ích, hạn chế trong việc phân bổ vốn, và đặt giới hạn rủi ro cho các chiến lược.

Nhiều quỹ đầu tư sử dụng đòn bẩy, hoạt động vay tiền, giao dịch ký quỹ hoặc sử dụng các công cụ phái sinh để đạt được thị trường vượt quá mức vốn của nhà đầu tư cung cấp. Mặc dù đòn bẩy có thể làm tăng lợi nhuận tiềm năng, nhưng cơ hội thu được lợi nhuận lớn hơn được cân nhắc so với khả năng thua lỗ lớn hơn. Các quỹ phòng hộ sử dụng đòn bẩy có khả năng tham gia vào các hoạt động quản lý rủi ro rộng rãi. So với các ngân hàng đầu tư, đòn bẩy của quỹ đầu cơ tương đối thấp; theo tài liệu nghiên cứu của Cục Nghiên cứu Kinh tế Quốc gia, đòn bẩy trung bình đối với các ngân hàng đầu tư là 14,2, so với từ 1,5 đến 2,5 đối với các quỹ đầu cơ.

Một số loại quỹ, bao gồm cả quỹ đầu cơ, được coi là có ham muốn rủi ro cao hơn, với mục đích tối đa hóa lợi nhuận, tùy thuộc vào mức độ chấp nhận rủi ro của nhà đầu tư và nhà quản lý quỹ. Các nhà quản lý sẽ có thêm động lực để tăng cường giám sát rủi ro khi vốn tự có của họ được đầu tư vào quỹ.