Lãi suất là cơ chế, là công cụ, phương tiện thể hiện mối quan hệ giữa sự phát triển kinh tế xã hội với nhu cầu vay vốn, nhờ có lãi suất, nhà nước dễ dàng thực hiện hoạt động quản lý một cách chặt chẽ và có sự điều tiết thích hợp hơn. Quản lý lãi suất của các khoản nợ là gì? Nội dung chi tiết?

Mục lục bài viết

1. Quản lí lãi suất của các khoản nợ là gì?

Quản lý lãi suất hay quản lý rủi ro lãi suất chủ yếu được nghiên cứu trong ngành ngân hàng, các công ty phi tài chính cũng xem các khoản rủi ro lãi suất và phòng ngừa rủi ro trong số đó là quan trọng hàng đầu. Sự tăng trưởng nhanh chóng của thị trường trái phiếu doanh nghiệp châu Âu kể từ khi đồng euro ra đời đã mang lại cho các công ty châu Âu nhiều cơ hội hơn để quản lý các khoản chênh lệch lãi suất của họ.

Theo truyền thống, các ngân hàng là nguồn cung cấp nợ chủ đạo cho các công ty phi tài chính châu Âu. Trong một thị trường tài chính do ngân hàng chi phối, khả năng tiếp cận của các doanh nghiệp đối với nguồn vốn lãi suất cố định có xu hướng bị hạn chế, vì nguồn vốn ngân hàng chủ yếu áp dụng theo lãi suất thả nổi. Khả năng tiếp cận cố định bị hạn chế tài trợ lãi suất làm phức tạp thêm nỗ lực của các công ty để phù hợp với mức độ nhạy cảm lãi suất của nợ phải trả với tài sản của họ.

Rủi ro lãi suất là rủi ro phát sinh khi mức tuyệt đối của lãi suất biến động. Rủi ro lãi suất ảnh hưởng trực tiếp đến giá trị của các chứng khoán có thu nhập cố định. Vì lãi suất và giá trái phiếu có quan hệ nghịch biến nên rủi ro liên quan đến việc tăng lãi suất làm cho giá trái phiếu giảm và ngược lại. Các nhà đầu tư trái phiếu, cụ thể là những người đầu tư vào trái phiếu có lãi suất cố định dài hạn, dễ bị rủi ro lãi suất trực tiếp hơn.

Tác động của rủi ro lãi suất.

– Xét trên khía cạnh lợi nhuận: Thu nhập ròng từ lãi chiếm tỷ trọng lớn trong hoạt động kinh doanh của ngân hàng. Khi lãi suất thị trường thay đổi thì thu nhập từ lãi suất ngân hàng cũng biến động do những nguồn thu từ danh mục cho vay và đầu tư cũng như chi phí lãi đối với các loại tiền gửi đều bị tác động.

– Xét về khía cạnh giá trị kinh tế: Giá trị kinh tế của một tài sản là hiện giá của dòng tiền mong đợi trong tương lai. Biến động của lãi suất thị trường có thể tác động lên giá trị kinh tế của tài sản Có, tài sản Nợ và các hạng mục ngoại bảng của ngân hàng. Rủi ro khiến ngân hàng bị thua lỗ, phá sản sẽ ảnh hưởng đến hàng ngàn người gửi tiền, hàng ngàn doanh nghiệp không được đáp ứng vốn, làm cho nền kinh tế bị suy thoái, giá cả tăng cao, sức mua giảm sút, thất nghiệp tăng, gây rối loạn trật tự xã hội và hơn nữa là sẽ kéo theo sự sụp đổ của hàng loạt các ngân hàng trong nước và khu vực. Ngoài ra, sự phá sản của một ngân hàng sẽ dẫn đến sự hoảng loạn của hàng loạt ngân hàng khác và ảnh hưởng xấu đến toàn bộ nền kinh tế. Theo nghĩa này, khía cạnh giá trị kinh tế phản ánh tác động lâu dài của biến động lãi suất đối với hoạt động ngân hàng.

Quản lý rủi ro lãi suất chính là việc các ngân hàng thiết lập hệ thống quy trình nhằm nhận biết, định lượng, giám sát, kiểm soát những tổn thất đang và sẽ gây ra đối với thu nhập của ngân hàng do biến động của lãi suất để từ đó có thể đề ra những chiến lược, chính sách hoặc sử dụng những công cụ nhằm phòng ngừa, hạn chế tới mức tối đa những ảnh hưởng xấu của biến động lãi suất tới thu nhập của ngân hàng một cách đầy đủ, toàn diện và liên tục.

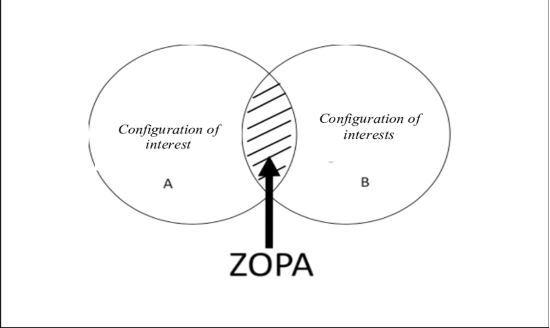

Quản lý rủi ro lãi suất có hiệu quả không nhất thiết phải cố gắng loại trừ tất cả các rủi ro mà phải cố gắng chuyển những rủi ro không thể chấp nhận sang một hình thức có thể chấp nhận được. Thách thức đối với nhà quản lý rủi ro lãi suất là phải xác định được những rủi ro mà ngân hàng sẵn sàng gánh chịu và những rủi ro mà ngân hàng cần được chuyển đổi thông qua các công cụ phòng ngừa rủi ro lãi suất, sao cho cân đối giữa lợi ích nhận được với chi phí bỏ ra.

Một mục tiêu quan trọng trong quản lý rủi ro lãi suất là hạn chế tới mức tối đa các ảnh hưởng xấu của biến động lãi suất tới thu nhập của ngân hàng. Dù lãi suất thay đổi như thế nào, ngân hàng luôn mong muốn đạt được mức thu nhập dự kiến ở mức tương đối ổn định, vì vậy việc nâng cao hiệu quả quản lý rủi ro lãi suất là mục tiêu hàng đầu của các ngân hàng.

Để đạt được mục tiêu này, các ngân hàng cần phải tập trung vào những bộ phận nhạy cảm nhất với lãi suất trong danh mục tài sản Có và tài sản Nợ. Ngân hàng phải duy trì tỷ lệ thu nhập lãi cận biên cố định. Hệ số giúp ngân hàng dự báo trước khả năng sinh lãi của ngân hàng thông qua việc kiểm soát chặt chẽ tài sản sinh lời và tìm kiếm những nguồn vốn có chi phí thấp nhất.

2. Nội dung chi tiết về quản lý lãi suất của các khoản nợ:

Nhận dạng rủi ro: Rủi ro lãi suất có thể xuất phát từ nhiều nguồn gốc khác nhau vì vậy cần có hệ thống đo lường đa dạng trong cách tiếp cận từng loại rủi ro. Tùy theo mức độ phức tạp của các sản phẩm và hoạt động của mình mà các ngân hàng thiết lập hệ thống đo lường khả năng nhận biết tất cả các nguồn rủi ro.

Đo lường rủi ro: Hệ thống đo lường rủi ro phải có khả năng nhận biết tất cả các nguồn rủi ro lãi suất cũng như đánh giá được tác động của biến động lãi suất đối với phạm vi hoạt động của ngân hàng, các mô hình quản lý rủi ro và khả năng vận dụng các mô hình tại Việt Nam.

Giám sát rủi ro lãi suất: Là quá trình ngân hàng đánh giá lại các chiến lược hiện tại có phù hợp với hồ sơ rủi ro như dự tính của ngân hàng. Định kỳ ban quản lý cấp cao ngân hàng nên có hệ thống báo cáo cho phép giám sát được tình hình rủi ro hiện tại và tiềm năng để đảm bảo rằng các mức độ đó nhất quán với các mục tiêu ngân hàng đề ra.

Hiệu quả kinh doanh của ngân hàng thương mại phụ thuộc vào năng lực quản lý rủi ro lãi suất. Trong hoạt động kinh doanh của ngân hàng có nhiều yếu tố khách quan và chủ quan mang lại rủi ro lãi suất trong đó có nhiều yếu tố bất khả kháng nên không tránh khỏi rủi ro. Trong điều kiện thị trường đầy biến động, khi lãi suất thị trường thay đổi có thể dẫn đến những thiệt hại về tài sản cũng như ảnh hưởng đến thu nhập của ngân hàng. Những ảnh hưởng của rủi ro lãi suất có thể dẫn đến rủi ro thiếu vốn khả dụng và từ đó có thể ảnh hưởng đến toàn bộ hoạt động kinh doanh của ngân hàng. Rủi ro lãi suất tồn tại trong nghiệp vụ cơ bản của ngân hàng thương mại. Hoạt động huy động vốn, hoạt động tín dụng, hoạt động kinh doanh ngoại tệ…đều tiềm ẩn những rủi ro lãi suất. Như vậy, để hoạt động kinh doanh của ngân hàng thương mại đạt hiệu quả thì công tác quản lý rủi ro lãi suất cần phải được quan tâm thích đáng.

Quản lý rủi ro lãi suất làm giảm ảnh hưởng của những biến động đối với giá trị ngân hàng. Bằng cách làm giảm biến động, quản lý rủi ro làm giảm xác suất mà ngân hàng phải đối mặt với khả năng kiệt quệ tài chính. Xu hướng tự do hóa và toàn cầu hóa kinh tế khiến hoạt động kinh doanh của ngành ngân hàng ngày càng trở nên phức tạp, rủi ro hoạt động ngày càng gia tăng. Đối với một nước đang phát triển như Việt Nam, việc nâng cao quản lý rủi ro lãi suất một cách có hiệu quả trong một môi trường kinh doanh mới và thị trường có nhiều biến động như hiện nay đang là

vấn đề cấp thiết.

Một ngân hàng sụp đổ do hứng chịu hậu quả của công tác quản trị rủi ro yếu kém có thể dẫn đến hiệu ứng làm suy giảm niềm tin của công chúng vào hệ thống Ngân hàng từ đó có thể dẫn đến sự sụp đổ của các ngân hàng trong nước, trong khu vực và trên thế giới ảnh hưởng trực tiếp đến sự phát triển của nền kinh tế. Điển hình sự sụp đổ của các ngân hàng Mỹ đã có tác động rất lớn đến nền kinh tế trong khu vực và trên thế giới, làm suy giảm nền kinh tế toàn cầu. Chi phí do các chính sách cứu vãn nền kinh tế thường rất cao là thâm hụt ngân sách quốc gia. Ngoài ra một hệ thống ngân hàng yếu kém làm suy giảm hình ảnh của quốc gia trong công tác kêu gọi đầu tư quốc tế, làm suy giảm khả năng tăng trưởng của quốc gia đó.