Hoạt động kế toán là những hoạt động vô cùng phức tạp, mà kết quả của nó được thể hiện trong bảng cân đối kế toán. Bất kì doanh nghiệp, tổ chức kinh tế nào cũng phải có bảng cân đối kế toán. Tuy nhiên, có những điều khoản cam kết lại không được thể hiện trong bảng cân đối kế toán, gọi là cam kết ngoại bảng. Vậy phiếu nhập ngoại bảng là gì? Nhập ngoại bảng trong tín dụng?

Mục lục bài viết

1. Phiếu nhập ngoại bảng là gì?

Các cam kết ngoài bảng cân đối kế toán có nghĩa là tất cả các cam kết ràng buộc, không thể hủy ngang của các Bên tín dụng đối với việc mua các hạng mục của Sản phẩm, bao gồm cam kết dòng tiền, Đảm bảo mua lại chương trình, Nghĩa vụ nhận hàng âm và các cam kết in ấn và quảng cáo không theo GAAP, được phản ánh trên bảng cân đối kế toán hợp nhất của LGEC; Tuy nhiên, với điều kiện là các nghĩa vụ như vậy đối với các cam kết in ấn và quảng cáo sẽ không được bao gồm trong các Cam kết ngoại bảng cho đến khi bắt đầu chụp ảnh chính đối với mặt hàng Sản phẩm có liên quan đến cam kết đó.

Hay nói đơn giản hơn thì các cam kết ngoại bảng là các cam kết không được hạch toán trên Bảng cân đối kế toán. Những cam kết này thường phát sinh trên các giao dịch chưa được thực hiện.

Phiếu nhập ngoại bảng được hiểu chính là các phiếu thể hiện những cam kết ngoại bảng đó. Nó không thể hiện trong báo cáo tài chính, nhưng được thể hiện bằng phiếu nhập ngoại bảng, đi kèm với báo cáo tài chính.

2. Nhập ngoại bảng trong tín dụng:

Các hoạt động ngoại bảng bao gồm các khoản mục như cam kết cho vay, thư tín dụng và cơ sở bảo lãnh phát hành quay vòng. Các tổ chức được yêu cầu báo cáo các khoản mục ngoại bảng phù hợp với Hướng dẫn Báo cáo theo yêu cầu. Việc sử dụng các hoạt động ngoại bảng có thể cải thiện tỷ lệ thu nhập vì thu nhập tạo ra từ các hoạt động được tính vào tử số thu nhập, trong khi số dư của tổng tài sản ở mẫu số vẫn không thay đổi.

Nhập ngoại bảng trong tín dụng cần chú ý về các hoạt động cho vay ngoại bảng

Khi xem xét các hoạt động cho vay ngoại bảng, người kiểm tra nên áp dụng các kỹ thuật kiểm tra chung mà họ sử dụng khi đánh giá danh mục cho vay trực tiếp. Ví dụ, người kiểm tra nên xem xét tính đầy đủ của các kiểm soát nội bộ và các chính sách đã được hội đồng quản trị phê duyệt tại các ngân hàng với mức độ trọng yếu của các hoạt động cho vay ngoại bảng. Các chính sách toàn diện thường giải quyết các vấn đề như tiêu chuẩn bảo lãnh phát hành, yêu cầu bảo trì tài liệu và hồ sơ, thủ tục thu thập và xem xét, giới hạn cho vay của cán bộ và giới hạn vay của khách hàng, yêu cầu phê duyệt của hội đồng quản trị và ủy ban cho vay và yêu cầu báo cáo của hội đồng quản trị. Nói chung, các giới hạn tổng thể đối với các khoản nợ tiềm tàng và các giới hạn phụ cụ thể đối với các loại hoạt động cho vay ngoại bảng khác nhau, dưới dạng số tiền hoặc tỷ lệ phần trăm tương đối (chẳng hạn như phần trăm tổng tài sản hoặc vốn), cũng thường được đề cập.

Khi đánh giá các hạn mức tín dụng riêng lẻ, người thẩm định nên xem xét tất cả các thỏa thuận vay vốn của khách hàng với ngân hàng (ví dụ: các khoản vay trực tiếp, thư tín dụng và các cam kết cho vay). Các yếu tố khác được phân tích trong quá trình xem xét khoản vay trực tiếp, chẳng hạn như bảo vệ tài sản thế chấp và điều kiện tài chính của người đi vay, lịch sử trả nợ và khả năng / sẵn sàng thanh toán cũng có thể áp dụng khi xem xét các khoản nợ tiềm tàng như thư tín dụng và cam kết cho vay.

Khi phân tích các hoạt động cho vay ngoại bảng, người kiểm tra phải đánh giá xác suất các dòng sẽ được cấp vốn và nếu có, liệu các khoản dự phòng rủi ro có phản ánh đầy đủ rủi ro tín dụng ngoại bảng hay không. Các khoản trợ cấp như vậy không nên được tính vào một phần của dự phòng chung cho các khoản lỗ cho vay và cho thuê (ALLL). Các khoản rủi ro tín dụng đối với các công cụ tài chính có rủi ro tín dụng ngoại bảng phải được ghi nhận riêng biệt với ALLL liên quan đến công cụ tài chính được công nhận (tức là tài sản tài chính nội bảng). Dự phòng rủi ro tín dụng ngoại bảng được báo cáo trong Lịch trình báo cáo theo yêu cầu RC-G – Nợ phải trả khác.

Người thẩm định cũng nên xem xét thư tín dụng dự phòng khi xác định các giới hạn pháp lý đối với các khoản vay đối với một người đi vay.

3. Thư tín dụng:

Thư tín dụng (LOC) là chứng từ do ngân hàng phát hành thay mặt khách hàng ủy quyền cho bên thứ ba ký phát hối phiếu tại ngân hàng với số lượng quy định theo các điều khoản và điều kiện cụ thể. Thư tín dụng là một cam kết có điều kiện (trừ khi được bên tài khoản trả trước) về phía ngân hàng để thanh toán các hối phiếu được ký phát phù hợp với các điều khoản của chứng từ. Có bốn loại thư tín dụng cơ bản: dành cho khách du lịch, được bán để lấy tiền mặt, thương mại và dự phòng.

Khách du lịch – Thư tín dụng dành cho khách du lịch được gửi bởi ngân hàng cho đại lý của mình ủy quyền hối phiếu bởi người đứng tên phù hợp với các điều khoản quy định. Những bức thư này thường được bán để lấy tiền mặt.

Bán để lấy tiền mặt – Khi một thư tín dụng được bán để lấy tiền mặt, ngân hàng sẽ nhận được tiền từ bên tài khoản tại thời điểm phát hành. Thư này không được báo cáo là một khoản nợ tiềm tàng, mà là một khoản tiền gửi không kỳ hạn.

Thương mại – Thư tín dụng thương mại được phát hành để tạo điều kiện thuận lợi cho việc mua bán hoặc trao đổi thương mại. Nói chung, hối phiếu được ký phát khi giao dịch cơ bản được hoàn thành như dự định. Thư tín dụng thương mại không được bán để lấy tiền mặt thể hiện các khoản nợ tiềm tàng. Tham khảo phần Ngân hàng Quốc tế của Sách hướng dẫn này để biết thêm chi tiết về thư tín dụng thương mại.

Dự phòng – Thư tín dụng dự phòng (SBLC) là một cam kết không thể hủy ngang của ngân hàng phát hành để thực hiện thanh toán cho người thụ hưởng được chỉ định. Các khoản thanh toán cho người thụ hưởng được đảm bảo để đổi lấy một khoản phí liên tục, định kỳ trong suốt thời gian của bức thư. SBLC có thể theo định hướng tài chính, trong đó bên tài khoản sẽ thanh toán cho người thụ hưởng hoặc theo định hướng hiệu suất, nơi một dịch vụ sẽ được thực hiện bởi bên tài khoản. Các SBLC được phát hành cho nhiều mục đích khác nhau, chẳng hạn như để cải thiện xếp hạng tín nhiệm của người thụ hưởng, để đảm bảo thực hiện các hợp đồng xây dựng và để đảm bảo người thụ hưởng đáp ứng các nghĩa vụ tài chính phải trả cho các nhà cung cấp chính.

4. Cam kết cho vay:

Cam kết cho vay là một thỏa thuận bằng văn bản, có chữ ký của người vay và ngân hàng, nêu chi tiết các điều khoản và điều kiện mà ngân hàng sẽ tài trợ cho khoản vay. Cam kết sẽ chỉ định giới hạn tài trợ và có ngày hết hạn. Để đồng ý cho thuê chỗ ở, ngân hàng có thể yêu cầu khách hàng phải trả phí và / hoặc duy trì số dư tiền gửi bù theo quy định. Việc chuyển tiền có thể không được hủy ngang (như cơ sở SBLC) và hoạt động như một nghĩa vụ hợp đồng của ngân hàng để cho vay khi khách hàng yêu cầu. Nói chung, cam kết có điều kiện là khách hàng phải duy trì tình trạng tài chính thỏa đáng và không có sự mặc định trong các giao ước khác. Một ngân hàng cũng có thể ký một thỏa thuận để mua các cam kết cho vay từ một tổ chức khác, các cam kết này sẽ được phản ánh dưới dạng các khoản ngoại bảng, cho đến khi việc mua bán hoàn tất.

Một số loại cam kết dự kiến sẽ được đưa ra, chẳng hạn như dòng vốn lưu động quay vòng để tài trợ cho chi phí hoạt động hoặc khoản vay có kỳ hạn để mua thiết bị hoặc phát triển tài sản. Các cam kết khác đóng vai trò là phương tiện dự phòng, chẳng hạn như đối với thương phiếu, theo đó các đợt rút tiền sẽ không được tính trước trừ khi khách hàng không thể rút lui hoặc chuyển phát hành khi đáo hạn.

Ít chi tiết hơn cam kết cho vay chính thức, là một hạn mức tín dụng, thể hiện cho khách hàng, thường bằng thư, sự sẵn sàng cho vay của ngân hàng đến một số tiền nhất định trong một thời hạn nhất định. Loại cơ sở này được tiết lộ cho khách hàng và được gọi là đường thông báo hoặc đường xác nhận, trái ngược với đường dây hướng dẫn mà khách hàng không biết mà chỉ được ngân hàng sử dụng làm hướng dẫn cho vay cho mục đích kiểm soát nội bộ hoặc hoạt động. Nhiều hạn mức tín dụng có thể được hủy bỏ nếu điều kiện tài chính của khách hàng xấu đi, trong khi những hạn mức tín dụng khác chỉ có thể bị hủy theo tùy chọn của ngân hàng.

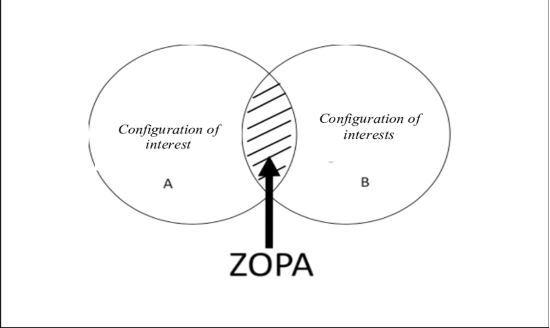

Các bất đồng có thể nảy sinh về những gì tạo thành một cam kết ràng buộc pháp lý đối với một phần của ngân hàng. Ví dụ, một thỏa thuận tín dụng có thể được gọi là hạn mức tín dụng có thể thu hồi, nhưng đồng thời, nó có thể là một cam kết ràng buộc về mặt pháp lý đối với việc cho vay nếu khách hàng đã cân nhắc và đưa ra các điều khoản của thỏa thuận giữa các bên. trong một hợp đồng. Khi thích hợp, người kiểm tra nên xem xét mức độ nghĩa vụ pháp lý của ngân hàng đối với các cam kết được chỉ định là có thể thu hồi đối với đảm bảo rằng các nghĩa vụ được lập thành văn bản một cách hợp lý và có thể bảo vệ được về mặt pháp lý nếu ngân hàng cần hủy bỏ cam kết cho vay.

Chứng từ tín dụng thường có điều khoản thay đổi bất lợi quan trọng (MAC), nhằm cho phép ngân hàng chấm dứt cam kết hoặc hạn mức thu xếp tín dụng nếu tình trạng tài chính của khách hàng xấu đi. Mức độ thực thi của điều khoản MAC phụ thuộc vào việc liệu mối quan hệ ràng buộc pháp lý có tiếp tục nếu các giao ước tài chính cụ thể bị vi phạm hay không. Mặc dù khả năng thực thi của các điều khoản MAC có thể không chắc chắn, nhưng các điều khoản này có thể cung cấp cho ngân hàng đòn bẩy trong các cuộc đàm phán với khách hàng về các vấn đề như yêu cầu thêm tài sản thế chấp hoặc bảo lãnh cá nhân