Phần bù rủi ro thị trường là khái niệm xuất hiện khi kinh doanh trên thị trường. Phần bù rủi ro thị trường được thể hiện bởi độ dốc đường thị trường chứng khoán (SML) trong mô hình định giá tài sản vốn (CAPM). Vậy quy định về phần bù rủi ro thị trường là gì? Công thức tính và ứng dụng?

Mục lục bài viết

1. Phần bù rủi ro thị trường là gì?

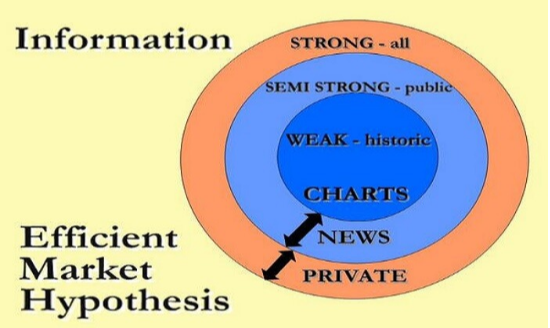

Phần bù rủi ro thị trường là chênh lệch giữa lợi tức kỳ vọng trên danh mục đầu tư thị trường và lãi suất phi rủi ro. Phần bù rủi ro thị trường bằng độ dốc của đường thị trường chứng khoán (SML), một biểu diễn đồ họa của mô hình định giá tài sản vốn (CAPM). CAPM đo lường tỷ suất sinh lợi cần thiết của các khoản đầu tư cổ phiếu, và nó là một yếu tố quan trọng của lý thuyết danh mục đầu tư hiện đại và định giá dòng tiền chiết khấu.

+ Đường thị trường chứng khoán là một công cụ đánh giá đầu tư bắt nguồn từ CAPM – một mô hình mô tả mối quan hệ rủi ro – lợi nhuận đối với chứng khoán – và dựa trên giả định rằng các nhà đầu tư cần được đền bù cho cả giá trị thời gian của tiền (TVM) và mức độ rủi ro tương ứng liên quan đến bất kỳ khoản đầu tư nào, được gọi là phần bù rủi ro.

Đường thị trường chứng khoán (SML) là một đường được vẽ trên biểu đồ đóng vai trò là biểu diễn đồ họa của mô hình định giá tài sản vốn (CAPM).

SML có thể giúp xác định liệu một sản phẩm đầu tư có mang lại lợi nhuận kỳ vọng thuận lợi so với mức độ rủi ro của nó hay không.

Công thức để vẽ biểu đồ SML là lợi tức yêu cầu = tỷ suất sinh lợi phi rủi ro + beta (lợi nhuận thị trường – tỷ suất sinh lợi phi rủi ro).

Các cách hiểu chính về Phần bù rủi ro thị trường:

Phần bù rủi ro thị trường là chênh lệch giữa lợi tức kỳ vọng trên danh mục đầu tư thị trường và lãi suất phi rủi ro. Nó cung cấp một thước đo định lượng về lợi tức tăng thêm mà những người tham gia thị trường yêu cầu đối với rủi ro gia tăng.

2. Phí bảo hiểm rủi ro thị trường:

Phần bù rủi ro thị trường mô tả mối quan hệ giữa lợi nhuận từ danh mục đầu tư trên thị trường cổ phiếu và lợi tức trái phiếu kho bạc. Phần bù rủi ro phản ánh lợi nhuận cần thiết, lợi nhuận lịch sử và lợi nhuận kỳ vọng. Phần bù rủi ro thị trường lịch sử sẽ giống nhau đối với tất cả các nhà đầu tư vì giá trị dựa trên những gì thực sự đã xảy ra. Tuy nhiên, phí bảo hiểm thị trường yêu cầu và dự kiến sẽ khác nhau giữa các nhà đầu tư dựa trên mức độ chấp nhận rủi ro và phong cách đầu tư.

+ Trái phiếu kho bạc (trái phiếu chữ T) là chứng khoán nợ của chính phủ Hoa Kỳ có lãi suất cố định với thời gian đáo hạn từ 10 đến 30 năm.

Trái phiếu chữ T trả tiền lãi bán kỳ cho đến khi đáo hạn, tại thời điểm đó mệnh giá của trái phiếu được trả cho chủ sở hữu.

Cùng với tín phiếu kho bạc, trái phiếu kho bạc và chứng khoán được bảo vệ bởi lạm phát kho bạc (TIPS), trái phiếu kho bạc là một trong bốn chứng khoán do chính phủ phát hành hầu như không có rủi ro.

+ Khả năng chấp nhận rủi ro là thước đo mức độ tổn thất mà nhà đầu tư sẵn sàng chịu đựng trong danh mục đầu tư của họ.

Nó xem xét mức độ rủi ro thị trường — biến động cổ phiếu, biến động thị trường chứng khoán, các sự kiện kinh tế hoặc chính trị, thay đổi quy định hoặc lãi suất — một nhà đầu tư có thể chịu đựng được, xem xét rằng tất cả các yếu tố này có thể khiến danh mục đầu tư của họ trượt dốc.

Tuổi tác, mục tiêu đầu tư, thu nhập và mức độ thoải mái của một người đều ảnh hưởng đến việc xác định mức độ chấp nhận rủi ro của họ.

Một nhà đầu tư năng nổ, hoặc một người có khả năng chấp nhận rủi ro cao hơn, sẵn sàng mạo hiểm tiền nhiều hơn để có khả năng thu được lợi nhuận tốt hơn so với một nhà đầu tư bảo thủ, người có khả năng chịu đựng thấp hơn.

Một người có mức độ chấp nhận rủi ro vừa phải sẽ nằm trong sự cân bằng giữa một nhà đầu tư hiếu chiến và bảo thủ.

+ Phong cách đầu tư đề cập đến các chiến lược cụ thể được sử dụng để đáp ứng các mục tiêu đầu tư của một người. Các phong cách đầu tư thường tính đến khả năng chấp nhận rủi ro của từng cá nhân, thời gian, giá trị đạo đức và các cân nhắc khác.

Rủi ro là một yếu tố chính trong phong cách đầu tư, với những khoản đầu tư rủi ro nhất sẽ mang lại lợi nhuận tiềm năng cao hơn.

Đối với các nhà đầu tư không có thời gian hoặc sự kiên nhẫn để quản lý danh mục đầu tư của mình, các tài khoản được quản lý có thể cung cấp dịch vụ quản lý danh mục đầu tư rảnh tay với một khoản phí.

Mặc dù không có phong cách đầu tư nào “đúng”, nhưng có nhiều cạm bẫy phổ biến cần tránh, chẳng hạn như hành vi cờ bạc, đầu tư theo cảm tính và giao dịch trong ngày. Bất kể sở thích cá nhân là gì, mỗi nhà đầu tư tiềm năng nên tiến hành thẩm định các khoản đầu tư của họ.

3. Công thức tính phần bù rủi ro thị trường:

Học thuyết

Nhà đầu tư yêu cầu bồi thường rủi ro và chi phí cơ hội. Lãi suất phi rủi ro là lãi suất lý thuyết sẽ được thanh toán bằng một khoản đầu tư không có rủi ro và lợi tức dài hạn trên Kho bạc Hoa Kỳ theo truyền thống được sử dụng làm đại diện cho lãi suất phi rủi ro vì rủi ro vỡ nợ thấp. Các kho bạc trước đây có lợi suất tương đối thấp do độ tin cậy được giả định này. Lợi nhuận thị trường cổ phiếu dựa trên lợi nhuận kỳ vọng trên một chỉ số chuẩn rộng như chỉ số Standard & Poor’s 500 của chỉ số trung bình công nghiệp Dow Jones.

+ Tỷ suất sinh lợi phi rủi ro đề cập đến tỷ suất sinh lợi lý thuyết của khoản đầu tư không có rủi ro.

Trên thực tế, tỷ suất sinh lợi phi rủi ro không thực sự tồn tại, vì mọi khoản đầu tư đều mang ít nhất một lượng rủi ro nhỏ. Để tính lãi suất phi rủi ro thực tế, hãy trừ đi tỷ lệ lạm phát từ lợi tức của trái phiếu kho bạc phù hợp với thời gian đầu tư.

+ Chỉ số trung bình công nghiệp Dow Jones (DJIA), còn được gọi là Dow 30, là một chỉ số thị trường chứng khoán theo dõi 30 công ty blue-chip lớn, thuộc sở hữu công đang giao dịch trên Sở giao dịch chứng khoán New York (NYSE) và Nasdaq. Dow Jones được đặt theo tên của Charles Dow, người đã tạo ra chỉ số này vào năm 1896 cùng với đối tác kinh doanh của mình là Edward Jones.

Chỉ số trung bình công nghiệp Dow Jones (DJIA) là một chỉ số chuẩn được theo dõi rộng rãi ở Hoa Kỳ cho các cổ phiếu blue-chip.

DJIA là một chỉ số trọng số về giá theo dõi 30 công ty lớn thuộc sở hữu công đang giao dịch trên Sở giao dịch chứng khoán New York (NYSE) và Nasdaq.

Chỉ số được Charles Dow tạo ra vào năm 1896 để phục vụ như một đại diện cho nền kinh tế Hoa Kỳ rộng lớn hơn.

Lợi nhuận vốn chủ sở hữu thực tế biến động theo hiệu quả hoạt động của doanh nghiệp cơ sở và giá thị trường cho các chứng khoán này phản ánh thực tế này. Tỷ suất sinh lợi trong quá khứ đã dao động khi nền kinh tế trưởng thành và kết thúc chu kỳ, nhưng kiến thức truyền thống thường ước tính tiềm năng dài hạn khoảng 8% hàng năm. Các nhà đầu tư yêu cầu một khoản phí bảo hiểm trên lợi tức đầu tư cổ phiếu của họ so với các lựa chọn thay thế rủi ro thấp hơn vì vốn của họ bị nguy hiểm hơn, dẫn đến phần bù rủi ro vốn cổ phần.

4. Tính toán và ứng dụng:

Phần bù rủi ro thị trường có thể được tính bằng cách trừ đi lãi suất phi rủi ro từ lợi tức thị trường vốn cổ phần dự kiến, cung cấp một thước đo định lượng về lợi tức phụ mà những người tham gia thị trường yêu cầu đối với rủi ro gia tăng. Sau khi được tính toán, phần bù rủi ro vốn chủ sở hữu có thể được sử dụng trong các tính toán quan trọng như CAPM. Từ năm 1926 đến năm 2014, S&P 500 thể hiện tỷ suất sinh lợi kép hàng năm 10,5%, trong khi tín phiếu kho bạc kỳ hạn 30 ngày là 5,1%. Điều này cho thấy phần bù rủi ro thị trường là 5,4%, dựa trên các thông số này.

Tỷ suất sinh lợi cần thiết cho một tài sản riêng lẻ có thể được tính bằng cách nhân hệ số beta của tài sản với hệ số thị trường, sau đó cộng lại tỷ lệ phi rủi ro. Đây thường được sử dụng làm tỷ lệ chiết khấu trong dòng tiền chiết khấu, một mô hình định giá phổ biến.