Chúng ta đã biết lạm phát là hình thức tăng mức giá chung một cách liên tục của hàng hóa và dịch vụ theo thời gian, hay cũng có thể là sự mất giá trị của một loại tiền tệ nào đó, Lạm phát gây ảnh hưởng tới tất cả các lĩnh vực và ảnh hưởng nghiêm trong tới nền kinh tế. Vậy phái sinh lạm phát là gì? Các lựa chọn thay thế cho Phái sinh lạm phát?

Mục lục bài viết

1. Phái sinh lạm phát là gì?

Phái sinh lạm phát trong tiếng Anh là Inflation Derivatives.

Khi chúng ta nhắc tới các công cụ phái sinh lạm phát là cũng giống như các công cụ phái sinh khác như quyền chọn và hợp đồng tương lai, phái sinh lạm phát cho phép các nhà đầu tư loại bỏ các biến động trong giá cả và chỉ số thị trường, trong trường hợp này là chỉ số giá tiêu dùng đây được hiểu đó là các chỉ số giá tiêu dùng đo lường chi phí tổng quát của hàng hóa và dịch vụ trong một nền kinh tế. Sở hữu phái sinh lạm phát có thể giúp các nhà đầu tư phòng ngừa rủi ro tăng giá làm giảm giá trị thực của danh mục đầu tư của họ.

2. Các lựa chọn thay thế cho Phái sinh lạm phát:

Trên thực tế hiện nay ta thấy với công cụ phái sinh lạm phát nhiều hình thức khác nhau và cũng có khi là các giao dịch hoán đổi cơ bản cho đến các hình thức phức tạp hơn như quyền chọn và hợp đồng hoán đổi tương lai với các loại hình thức phổ biến nhất của phái sinh lạm phát là hợp đồng hoán đổi lạm phát, cho phép nhà đầu tư bảo đảm lợi nhuận sẽ không bị ảnh hưởng bởi biến động lạm phát và trong hợp đồng hoán đổi, nhà đầu tư đồng ý trả cho bên kia mức tỉ lệ phần trăm cố định trên một khoản tiền danh nghĩa để đổi lấy một mức lãi suất thả nổi hay các khoản thanh toán theo lãi suất thả nổi.

Như vậy ta thấy với những biến động lạm phát trong thời hạn hợp đồng sẽ quyết định giá trị khoản trả góp và với các khoản trả góp cố định và thả nổi sẽ nằm trong một khoảng giá trị đã xác định trước, tùy thuộc vào sự biến động của tỉ lệ lạm phát gộp, một bên trong hợp đồng sẽ phải thế chấp tài sản cho bên còn lại, với hợp đồng hoán đổi lạm phát không trả lãi, khoản thanh toán duy nhất được thực hiện bởi một bên trong hợp đồng khi hợp đồng đáo hạn. Khoản thanh toán duy nhất này khác với các hợp đồng hoán đổi có các khoản thanh toán định kì trong suốt thời gian thỏa thuận.

Ví dụ: xem xét hợp đồng hoán đổi lạm phát không trả lãi thời hạn 5 năm. Trên hợp đồng, Bên A đồng ý trả lãi suất cố định 2,5% được gộp hàng năm cho số tiền 10.000$ và Bên B đồng ý trả tỉ lệ lạm phát gộp với cùng số tiền gốc. Nếu lạm phát vượt quá 2,5% thì Bên A có lợi hơn, còn nếu không, Bên B nhận được một khoản lãi. Dù trong trường hợp nào, Bên A vẫn đã sử dụng thành công hợp đồng hoán đổi để chuyển giao rủi ro lạm phát của mình cho Bên B. Các nhà đầu tư có thể chọn giao dịch hợp đồng hoán đổi lạm phát trên các sàn giao dịch hoặc trên các thị trường OTC trước khi hợp đồng hết hạn.

Lưu ý, nếu tỉ lệ lạm phát trên hợp đồng hoán đổi cao hơn tỉ lệ cố định mà nhà đầu tư trả, giao dịch bán có lợi nhuận dương và được IRS phân loại là một khoản lãi vốn.

Như vậy nên ta thấy đối với các công cụ phòng ngừa lạm phát khác bao gồm trái phiếu chính phủ bảo vệ nhà đầu tư khỏi rủi ro lạm phát hay giao dịch hàng hóa như vàng và dầu nhung với cả hai lựa chọn trên đều có những bất lợi nhất định khi so với các công cụ phái sinh lạm phát và với các khuyết điểm này là mức đầu tư tối thiểu và phí cao cũng như biến động giá lớn. Do các công cụ này yêu cầu phần thưởng thấp hơn, thời gian đáo hạn cũng dài hơn và có tương quan thấp hơn với cổ phiếu thường cổ phiếu không có lãi suất cố định với các công cụ phái sinh lạm phát là một sản phẩm tài chính phổ biến cho các nhà đầu tư muốn quản lí rủi ro lạm phát.

3. Lạm Phát ảnh hưởng tới thị trường chứng khoán như thế nào?

Hiện tượng hay được nhắc tới là giảm phát đây là hiện tượng mà mức giá chung của hàng hóa có xu hướng giảm. Vậy tác động của giảm phát đó là gì? Đầu tiên, đó là tích trữ tiền mặt ở trong dân dẫn đến thiếu vốn và nguyên nhân là hàng hóa có xu hướng giảm giá và tiền trở nên có giá trị hơn, người dân có xu hướng tiết kiệm và ít tiêu dùng Sản xuất bị đình trệ, doanh nghiệp không đầu tư làm cho các hoạt động kinh tế bị ngưng trệ do nhiều người tiêu dùng chờ giảm giá sâu hơn. Giá giảm khiến cho doanh nghiệp không có động lực để sản xuất, trì hoãn đầu tư khiến sản xuất bị trì trệ Suy thoái là kết quả tất yếu khi người tiêu dùng bị triệt tiêu động lực mua sắm và doanh nghiệp mất đi động lực sản xuất Gia tăng nợ: Suy thoái tạo ra vòng xoáy đi xuống kèm theo đó là giá cả giảm kèm theo gia tăng nợ thực tế

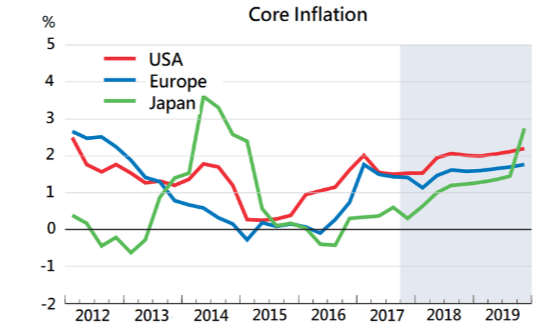

Mức lạm phát vừa phải sẽ có tác động tốt đến nền kinh tế( 2 -4%). Đây là mức lạm phát kỳ vọng của các chính phủ khi điều hành nền kinh tế. Bởi vì mức giá cả gia tăng trong lạm phát sẽ khuyến khích doanh nghiệp sản xuất và đầu tư, từ đó làm giảm bớt thất nghiệp trong xã hội. đồng thời cũng có tác động kích thích tiêu dùng và giúp tăng trưởng kinh tế

Ví dụ điển hình cho vấn đề này đó là kinh tế của Nhật Bản là một quốc gia đã trải qua thời kỳ giảm phát dai dẳng từ sau năm 1990 cho đến nay với đầu tư và tiêu dùng tư nhân giảm mạnh cùng với sự tiết kiệm trong chi tiêu đã khiến Nhật Bản bước vào thời kỳ tăng trưởng kinh tế chậm lại và thậm chí là tăng trưởng âm. Vì vậy, trong các năm đầu thế kỷ 21, Nhật Bản thường xuyên tung ra các gói kích thích kinh tế và tiêu dùng trong chi tiêu chính phủ để giúp phục hồi kinh tếvà nâng mức lạm phát lên.

Ngoài ra chúng tôi đưa ra về các ví dụ cụ thể cho sự tương quan giữa thị trường chứng khoán và tỷ lệ lạm phát, chúng ta hãy cùng nhìn biểu đổ của VN-Index từ năm 2002 – nay và những tác động của chỉ sốCPI tới chứng khoán là như thế nào, CPI năm 2008 đạt mức cao nhất, thị trường chứng khoán cũng tạo đỉnh và rơi vào chu kỳ giảm sốc và tại năm 2009, lạm phát được khống chế thành công, CPI ở mức thấp nhất khiến cho kinh tế vĩ mô ổn định và chứng khoán tăng lại. Năm 2011, lạm phát tăng trở lại khiến cho chứng khoán tiếp tục giảm trở lại. Năm 2015, lạm phát thấp kỷ lục, chứng khoán tăng mạnh mẽ.

Theo đó có thể nhận thấy giữa lạm phát và thị trường chứng khoán qua thống kê tại Việt Nam cụ thể đó là việc lạm phát tăng có mức độ cộng với việc cung tiền tăng mạnh và mở rộng chi tiêu của chính phủ, hệ quả sẽ giúp cho thị trường chứng khoán tăng trưởng nóng. Trường hợp xuất hiện vấn đề lạm phát tăng quá cao, vượt quá tầm kiểm soát cộng với việc thắt chặt tiền tệ thì hệ quả đó là thị trường chứng khoán suy giảm nhanh và bên cạnh đó lạm phát giảm cộng với thực chi chính sách tiền tệ và tài khóa nới lỏng thì hệ quả là thị trường chứng khoán sẽ tăng trở lại. Như vậy ta thấy điều chúng ta rút ra nữa là ở trạng thái trung tính, khi lạm phát tăng có mức độ nhưng không đến mức quá cao, cộng với chính sách thu hẹp tiền tệ thì thị trường chứng khoán sẽ sideway và cũng theo đó chúng ta có thể rút ra được mối liên hệ giữa lạm phát và thị trường chứng khoán Việt Nam qua thống kê tại Việt Nam như sau:

+ Trường hợp 1 : Nếu như lạm phát tăng có mức độ cộng với việc cung tiền tăng mạnh và mở rộng chi tiêu của chính phủ, thì hệ quả sẽ rút ra được đó là thị trường chứng khoán sẽ tăng trưởng nóng

+ Trường hợp 2: Lạm phát nếu tăng quá cao vượt quá tầm kiểm soát cộng với việc thắt chặt tiền tệ của ngân hàng nhà nước, thì hệ quả là thị trường chứng khoán sẽ suy giảm mạnh

+ Trường hợp 3: Khi lạm phát giảm, thực thi chính sách tiền tệ và tài khóa nới lỏng của chính phủ thì hệ quả là thị trường chứng khoán sẽ tăng trở lại

+ Trường hợp 4: Ở trạng thái trung tính, khi lạm phát tăng có mức độ nhưng không đến mức quá cao, cộng với việc chính phủ thu hẹp tiền tệ, thì sẽ dẫn đến một hệ quả đó là thị trường chứng khoán sideway down.