Bảo hiểm tài sản, chẳng hạn như bảo hiểm hỏa hoạn và trộm cắp, bảo hiểm cá nhân như Bảo hiểm Tai nạn và Sức khỏe, và bảo hiểm trách nhiệm đều dựa trên các nguyên tắc Bảo hiểm. Vậy nguyên tắc tối thiểu hóa rủi ro trong bảo hiểm là gì? Nội dung nguyên tắc như thế nào?

Mục lục bài viết

1. Nguyên tắc tối thiểu hóa rủi ro trong bảo hiểm là gì?

Được thể hiện dưới dạng hợp đồng bảo hiểm, Bảo hiểm là một hợp đồng trong đó cá nhân hoặc một tổ chức nhận được sự bảo vệ tài chính, hay nói cách khác là sự bồi hoàn từ công ty bảo hiểm cho những thiệt hại (lớn hay nhỏ) gây ra cho tài sản của họ.

Người bảo hiểm và người được bảo hiểm ký kết một hợp đồng bảo hiểm hợp pháp gọi là hợp đồng bảo hiểm cung cấp sự đảm bảo tài chính khỏi những bất trắc xảy ra trong tương lai.

Nói một cách dễ hiểu, bảo hiểm là một hợp đồng, một thỏa thuận pháp lý giữa hai bên, tức là cá nhân đứng tên bảo hiểm và công ty bảo hiểm được gọi là người bảo hiểm. Trong hợp đồng này, người bảo hiểm hứa sẽ giúp đỡ những tổn thất của người được bảo hiểm trong trường hợp bất ngờ xảy ra. Mặt khác, người được bảo hiểm trả một khoản phí bảo hiểm để đổi lại lời hứa của người bảo hiểm.

Hợp đồng bảo hiểm giữa doanh nghiệp bảo hiểm và người được bảo hiểm dựa trên những nguyên tắc nhất định, hãy cùng chúng tôi tìm hiểu chi tiết các nguyên tắc bảo hiểm.

Khái niệm bảo hiểm là sự phân tán rủi ro giữa một nhóm người. Do đó, hợp tác trở thành nguyên tắc cơ bản của bảo hiểm.

Luật bảo hiểm là tên được đặt cho các thông lệ luật liên quan đến bảo hiểm, bao gồm các hợp đồng bảo hiểm và yêu cầu bồi thường. Nó có thể được chia thành ba loại – quy định về kinh doanh bảo hiểm; quy định về nội dung của hợp đồng bảo hiểm, đặc biệt là đối với chính sách người tiêu dùng; và quy định về xử lý yêu cầu bồi thường. Theo luật thông thường, khái niệm định nghĩa của hợp đồng bảo hiểm thương mại là sự chuyển giao rủi ro được thương lượng một cách tự do giữa các bên có năng lực thương lượng tương tự, đều xứng đáng (hoặc không) được sự bảo vệ của tòa án.

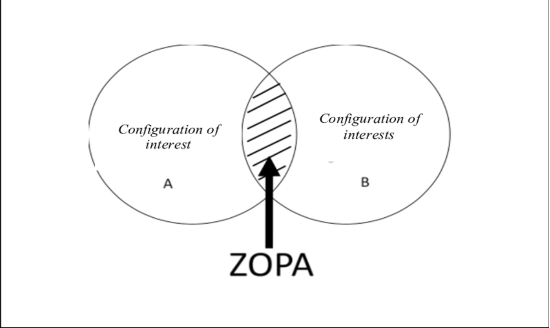

Ở các nước luật dân sự, bảo hiểm thường được liên kết chặt chẽ hơn với việc bảo vệ những người dễ bị tổn thương, thay vì là một công cụ để khuyến khích chủ nghĩa kinh doanh bằng cách phân tán rủi ro. Các khu vực pháp luật dân sự – nói chung là – có xu hướng quy định nội dung của hợp đồng bảo hiểm chặt chẽ hơn và có lợi hơn cho người được bảo hiểm, hơn là các khu vực pháp luật thông thường, nơi công ty bảo hiểm được bảo vệ tốt hơn khỏi khả năng rủi ro xảy ra đối với mà nó đã chấp nhận một khoản phí bảo hiểm có thể lớn hơn mà nó đã mặc cả. Do đó, hầu hết các hệ thống pháp luật trên toàn thế giới đều áp dụng các nguyên tắc thông luật để xét xử các tranh chấp bảo hiểm thương mại, theo đó người ta chấp nhận rằng doanh nghiệp bảo hiểm và người được bảo hiểm là những đối tác bình đẳng ít nhiều trong việc phân chia gánh nặng rủi ro về kinh tế.

Để đảm bảo hợp đồng bảo hiểm thực hiện đúng chức năng, doanh nghiệp bảo hiểm và người được bảo hiểm phải tuân thủ 7 nguyên tắc bảo hiểm nêu dưới đây:

1. Niềm tin tốt nhất

2. Nguyên nhân gần đúng

3. Quyền lợi bảo hiểm

4. Bồi thường

5. Hạ cấp

6. Sự đóng góp

7. Giảm thiểu tổn thất/ Giảm thiểu rủi ro

Về nguyên tắc giảm thiểu tổn thất thì nguyên tắc này nói rằng với tư cách là chủ sở hữu, doanh nghiệp bảo hiểm có nghĩa vụ thực hiện các bước cần thiết để giảm thiểu tổn thất đối với tài sản được bảo hiểm. Nguyên tắc không cho phép chủ sở hữu thiếu trách nhiệm hoặc cẩu thả chỉ vì đối tượng được bảo hiểm.

2. Nội dung nguyên tắc tối thiểu hóa rủi ro:

Theo nguyên tắc này, người được bảo hiểm có trách nhiệm thực hiện tất cả các bước có thể để giảm thiểu tổn thất cho tài sản được bảo hiểm khi xảy ra sự kiện bất trắc.

Theo Nguyên tắc giảm thiểu tổn thất, người được bảo hiểm phải luôn cố gắng hết sức để giảm thiểu tổn thất tài sản được bảo hiểm của mình, trong trường hợp xảy ra các sự kiện bất trắc như hỏa hoạn, cháy nổ, v.v … Người được bảo hiểm phải thực hiện mọi biện pháp có thể và các bước cần thiết để kiểm soát. và giảm tổn thất trong một kịch bản như vậy. Người được bảo hiểm không được lơ là và cư xử thiếu trách nhiệm trong những sự kiện như vậy chỉ vì tài sản được bảo hiểm. Do đó, người được bảo hiểm có trách nhiệm bảo vệ tài sản được bảo hiểm của mình và tránh những tổn thất về sau.

Ví dụ: Giả sử nhà ông Arvind bị cháy do chập điện. Trong tình huống bi thảm này, ông Arvind phải cố gắng hết mức để ngăn chặn đám cháy bằng mọi cách có thể, như gọi điện cho văn phòng sở cứu hỏa gần nhất, nhờ hàng xóm cung cấp bình cứu hỏa khẩn cấp, v.v. Ông không được tiếp tục hoạt động và nhìn ngôi nhà của mình đang cháy trong hy vọng, “Tại sao tôi phải lo lắng? Tôi đã bảo hiểm ngôi nhà của mình. “

Hay đơn giản hơn, nếu đám cháy bùng phát trong nhà máy của bạn, bạn nên thực hiện các bước hợp lý để dập lửa. Bạn không thể chỉ đứng lại và để cho ngọn lửa thiêu rụi nhà máy vì bạn biết rằng công ty bảo hiểm sẽ bồi thường thiệt hại.

3. Những rủi ro có thể xảy ra trong bảo hiểm:

Rủi ro bảo hiểm là một mối đe dọa hoặc nguy cơ mà công ty bảo hiểm đã đồng ý bảo hiểm trong các từ ngữ hợp đồng. Những loại rủi ro hoặc nguy hiểm này có khả năng gây ra tổn thất tài chính như thiệt hại tài sản hoặc thương tật nếu nó xảy ra.

Nếu sự kiện được bảo hiểm xảy ra và yêu cầu bồi thường, công ty bảo hiểm phải trả cho bên mua bảo hiểm số tiền bồi hoàn đã thoả thuận.

Ví dụ về rủi ro bảo hiểm bao gồm rủi ro hỏa hoạn, tổn thất do động đất, hoặc thậm chí trách nhiệm pháp lý khi người được bảo hiểm bị phát hiện có trách nhiệm gây ra thương tật, tử vong hoặc thiệt hại tài sản cho bên thứ ba.

Nhà cung cấp bảo hiểm của bạn đồng ý bảo hiểm càng nhiều rủi ro, thì chính sách của bạn sẽ càng toàn diện hơn — và do đó đắt tiền — chính sách của bạn sẽ tốt hơn.

Nói một cách đơn giản, rủi ro bảo hiểm là rủi ro hoặc nguy cơ mà công ty bảo hiểm đã đồng ý bồi thường. Có một loạt các sự kiện được coi là rủi ro bảo hiểm. Ví dụ, tai nạn ô tô là rủi ro bảo hiểm ô tô, cái chết của chủ hợp đồng là rủi ro bảo hiểm nhân thọ và thiệt hại về nước là rủi ro bảo hiểm của chủ nhà.

Phí bảo hiểm được tính dựa trên ba yếu tố:

– Cơ hội mà một rủi ro bảo hiểm nhất định sẽ được thực hiện.

– Mức độ nghiêm trọng của thiệt hại nếu rủi ro bảo hiểm được thực hiện.

– Số lượng rủi ro mà công ty bảo hiểm phải chịu trách nhiệm.

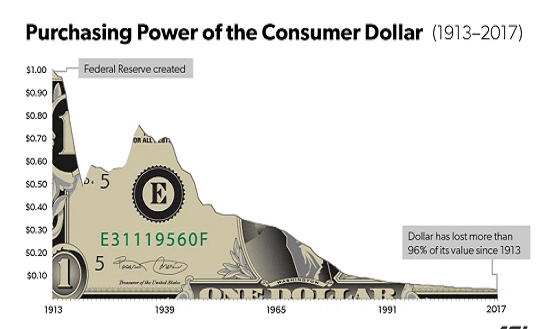

Cơ hội xảy ra rủi ro càng lớn thì phí bảo hiểm càng cao. Ví dụ, một tài xế có tiền sử tai nạn hoặc vi phạm giao thông sẽ được coi là rủi ro cao hơn đối với công ty bảo hiểm, do đó sẽ bị tính phí bảo hiểm ô tô nhiều hơn.

Một yếu tố khác mà các công ty bảo hiểm xem xét khi xác định phí bảo hiểm là mức độ nghiêm trọng của rủi ro nếu nó xảy ra. Trong hầu hết các trường hợp, các chính sách bao gồm các rủi ro thiên tai tiềm tàng như lũ lụt hoặc động đất sẽ đắt hơn các chính sách bao gồm các rủi ro phổ biến hơn như trộm cắp. Điều này là do thiệt hại do động đất hoặc lũ lụt có khả năng gây ra tổn thất tài chính lớn hơn là một vụ trộm cắp.

Số lượng rủi ro bảo hiểm mà hợp đồng bảo hiểm đang bảo hiểm cũng đóng một vai trò lớn. Một chính sách cung cấp bảo hiểm cho nhiều nguy cơ hoặc rủi ro hơn sẽ đắt hơn một chính sách không bảo hiểm nhiều. Điều này là do xác suất mà chính sách sẽ cần phản hồi để thanh toán là lớn hơn.

Rủi ro là điều hoàn toàn có thể gặp phải trong quan hệ bảo hiểm. Tuy nhiên, nếu như chủ thể nào cũng để mặc rủi ro xảy ra mà không có những biện pháp giảm thiểu rủi ro kịp thời, thì trách nhiệm đặt lên các công ty bảo hiểm là rất lớn, cũng như dẫn đến tình trạng ỷ nại hoặc cố tình để rủi ro lan rộng để được hưởng khoản bảo hiểm lớn hơn. Nguyên tắc tối thiểu hóa rủi ro đã ra đời nhằm ngăn chặn trường hợp này. Nó giúp đề cao trách nhiệm của các cá nhân mua bảo hiểm trong việc quản lý, bảo vệ tài sản của mình và giúp các công ty bảo hiểm giảm bớt gánh nặng.