Giao dịch về quyền chọn là một thỏa thuận trong đó các nhà đầu tư tham gia hợp đồng và họ sẽ có quyền mua hoặc bán tài sản với một mức giá được xác định trước và tại thời điểm nhất định. Theo đó thì quyền chọn là các công cụ tài chính phái sinh có thể dựa trên nhiều loại tài sản cơ sở bao gồm cổ phiếu và tiền mã hóa.

Mục lục bài viết

1. Lambda trong giao dịch quyền chọn là gì?

Quyền chọn chúng ta hiểu đây là một dạng hợp đồng chứng khoán phái sinh tên tiếng anh của nó là derivative securities, quyền chọn này sẽ cho phép người nắm giữ nó có quyền mua hoặc bán một khối lượng hàng hóa cơ sở nhất định với một mức giá xác định vào một thời điểm đã định trước. Có hai loại quyền chọn cơ bản đó là quyền chọn mua hay còn gọi là call option và quyền chọn bán cụ thể gọi là put option. Theo đó với các hàng hóa cơ sở này có thể là cổ phiếu, chỉ số cổ phiếu, trái phiếu, chỉ số trái phiếu, tiền hay hợp đồng tương lai.

Trong giao dịch quyền chọn, chữ Lambda là chữ cái Hi Lạp được gán cho một biến số, cho biết tỉ lệ đòn bẩy của một quyền chọn là bao nhiêu khi giá của quyền chọn đó thay đổi. Con số này cũng được gọi là yếu tố đòn bẩy. Lambda cho biết tỉ lệ đòn bẩy mà quyền chọn sẽ cung cấp khi giá của tài sản cơ bản thay đổi 1%. Lambda được kí hiệu bằng kí tự λ.

2. Đặc điểm và ví dụ về Lambda trong giao dịch quyền chọn:

Lambda chúng ta hiểu đây là một phép đo không được sử dụng rộng rãi bởi vì hầu hết những gì nó xác định có thể được phát hiện bằng cách sử dụng kết hợp các chỉ số khác tạo ra bởi người Hi Lạp. Bên cạnh đó các thông tin mà nó cung cấp rất hữu ích để hiểu mức độ đòn bẩy mà một nhà giao dịch sử dụng trong giao dịch quyền chọn. Nếu đòn bẩy là yếu tố chính cho một giao dịch cụ thể, Lambda sẽ đóng vai trò như một biện pháp rất hữu ích.

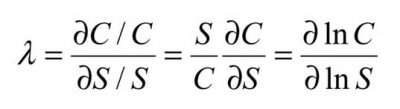

Phương trình đầy đủ của Lambda như sau:

Trong đó:

λ = lambda

C = giá của quyền chọn

S = Giá của chứng khoán cơ bản

∂ = sự thay đổi

Như vậy dựa trên công hức này ta có thể thấy các chỉ số Hy Lạp của quyền chọn là các công cụ được thiết kế để đánh giá một số yếu tố ảnh hưởng đến giá của hợp đồng. Cụ thể, chúng là các giá trị thống kê được sử dụng để đo lường mức độ rủi ro của một hợp đồng cụ thể dựa trên nhiều biến số cơ sở khác nhau. Sau đây là một số Greeks chính và mô tả ngắn gọn về những thông số mà chúng có thể đo lường được:

+ Delta: đo lường mức độ thay đổi của giá của hợp đồng quyền chọn trong mối tương quan với giá tài sản cơ sở. Chẳng hạn, chỉ số Delta bằng 0,6 cho thấy phí thực hiện quyền chọn có thể sẽ tăng hoặc giảm 0,60 đô la tương ứng với mỗi mức tăng hoặc giảm 1 đô la của giá tài sản.

+ Gamma: đo lường tốc độ thay đổi của chỉ số Delta theo thời gian. Vì vậy, nếu Delta thay đổi từ 0,6 đến 0,45, thì chỉ số Gamma của quyền chọn sẽ là 0,15.

+ Theta: đo lường sự thay đổi về giá khi thời hạn của hợp đồng giảm một ngày. Nó cho thấy phí thực hiện quyền chọn sẽ dự kiến tăng hoặc giảm bao nhiêu khi hợp đồng quyền chọn gần đến ngày đáo hạn.

+ Vega: đo lường tỷ lệ thay đổi trong giá hợp đồng khi mức độ biến động ngụ ý của tài sản cơ sở thay đổi 1%. Vega tăng thường phản ánh sự tăng giá của cả quyền chọn bán và quyền chọn mua.

+ Rho: đo lường sự thay đổi giá dự kiến khi lãi suất biến động. Lãi suất tăng thường khiến giá mua quyền chọn mua tăng và giá mua quyền chọn bán giảm. Như vậy, giá trị của Rho là dương đối với quyền chọn mua và âm đối với quyền chọn bán.

Phương trình Lambda được đơn giản hóa làm giảm giá trị của Delta nhân với tỉ lệ của giá cổ phiếu chia cho giá quyền chọn. Delta là một trong những chỉ số Hi Lạp tiêu chuẩn và đại diện cho số tiền mà giá quyền chọn dự kiến sẽ thay đổi nếu giá tài sản cơ bản thay đổi 1 USD.

Trong một số trường hợp cụ thể, ta thấy lambda thường bị nhầm lẫn với Vega. Với nhầm lẫn này thường được cho là do công thức của hai chỉ số này giống nhau, tuy nhiên trên thực tế, công thức tính Lambda khác công thức tính Vega. Tuy nhiên, do ảnh hưởng của biến động đối với giá quyền chọn được đo bằng Vega, và do ảnh hưởng này được ghi nhận khi thay đổi giá trị Delta, nên Lambda và Vega thường chỉ ra kết quả tương tự.

Ví dụ cụ thể như với giá trị của Lambda cao khi cách ngày hết hạn của quyền chọn xa và theo đó nó giảm dần khi ngày hết hạn đến gần. Điều này cũng đúng với Vega. Lambda thay đổi khi có biến động giá lớn, hoặc biến động tăng, trong tài sản cơ bản, bởi vì giá trị này được tích hợp trong giá của quyền chọn. Nếu giá của một quyền chọn tăng cao hơn khi độ biến động tăng, thì giá trị Lambda của nó sẽ giảm vì chi phí lớn hơn của quyền chọn có nghĩa là lượng đòn bẩy giảm.

Ví dụ về Lambda: Cổ phiếu được giao dịch ở mức 100 USD và quyền chọn mua hoà vốn có giá thực hiện là 100 USD được giao dịch với giá 2,10 USD, và cũng giả sử rằng Delta là 0,58, thì giá trị Lambda có thể được tính theo phương trình sau : 0,58 x (100/2,10). Giá trị này tương đương với Lambda của quyền chọn, Theo đó chỉ số ở đây là 27,61. Giá trị Lambda này cho thấy đòn bẩy tương đương trong quyền chọn so với cổ phiếu. Do đó, việc tăng 1% giá trị nắm giữ cổ phiếu sẽ mang lại mức tăng 27% giá trị của quyền chọn.

3. Các loại quyền chọn trong giao dịch:

Hiện nay như chúng ta thấy có hai loại quyền chọn cơ bản, được gọi là quyền chọn bán và quyền chọn mua. Chúng ta có thể hiểu về quyền chọn mua (call option) này sẽ cho phép người chủ sở hữu hợp đồng quyền được mua các tài sản bảo đảm, trong khi quyền chọn bán (put option) cho họ quyền được bán chúng. Theo đó nên với các nhà đầu tư thường mua quyền chọn mua khi họ dự đoán giá của tài sản cơ sở sẽ tăng và quyền chọn bán khi họ dự đoán giá của tài sản cơ sở sẽ giảm. Họ cũng có thể sử dụng các quyền chọn mua và bán và hy vọng giá sẽ ổn định hoặc thậm chí kết hợp cả hai loại hợp đồng để có lợi cho họ dựa vào dự đoán của họ về sự biến động của thị trường.

Đối với quyền chọn mua sẽ có hợp đồng quyền chọn có ít nhất bốn thành phần cụ thể đó là về kích cỡ, ngày đáo hạn, giá thực hiện và phí thực hiện quyền chọn. Về kích cỡ của lệnh liên quan đến số lượng hợp đồng được giao dịch. sau đó về ngày đáo hạn là ngày mà sau đó nhà đầu tư sẽ không còn có thể thực hiện quyền chọn nữa. và về giá thực hiện là giá mà tài sản sẽ được mua hoặc bán cụ thể như trong trường hợp người mua hợp đồng quyết định thực hiện quyền chọn). Cuối cùng, trong hợp động thì phí thực hiện hợp đồng là giá mua hợp đồng quyền chọn. Nó là số tiền mà nhà đầu tư phải trả để có được quyền chọn. Theo đó nên người mua có được hợp đồng từ người bán theo giá trị của phí thực hiện quyền chọn. Phí này sẽ biến động khi càng đến gần ngày đáo hạn.

Về cơ bản, chúng ta thấy nếu giá thực hiện thấp hơn giá thị trường thì các nhà đầu tư có thể mua tài sản cơ sở ở mức giá rẻ và sau khi cộng cả phí thực hiện quyền chọn, họ có thể chọn thực hiện hợp đồng để kiếm lợi nhuận. Bên cạnh đó với trường hợp nếu giá thực hiện cao hơn giá thị trường, nhà đầu tư không có lý do để thực hiện quyền chọn và hợp đồng được coi là vô dụng. Khi hợp đồng không được thực hiện, người mua chỉ mất phí thực hiện quyền chọn mà họ đã phải thanh toán để mua vị thế đó. Mặc dù người mua có thể chọn thực hiện hoặc không thực hiện quyền chọn mua hay quyền chọn bán của mình, tuy nhiên thì người bán phải thực hiện vị thế của mình nếu người mua quyết định thực hiện.

Hiện nay có một số hợp đồng trên thực tế thì nhà đầu tư được phép thực hiện quyền chọn của mình ở bất cứ thời điểm nào trước ngày đáo hạn. Theo đó thường được gọi những hợp đồng như thế này là hợp đồng quyền chọn kiểu Mỹ. Bên cạnh đó thì các hợp đồng quyền chọn kiểu Châu Âu chỉ có thể được thực hiện vào ngày đáo hạn hợp đồng. Nhưng chúng ta cần lưu ý rằng các mệnh giá trong hợp đồng không liên quan đến vị trí địa lý của hợp đồng.

Trên đây là thông tin do công ty Luật Dương Gia chúng tôi cung cấp về nội dung “Lambda trong giao dịch quyền chọn là gì? Đặc điểm và ví dụ” và các thông tin pháp lý dựa trên quy định của pháp luật hiện hành.