Khi thị trường chứng khoán dang rất sôi động và có tính thanh khoản cao cũng từ đó các công ty này chào bán một dịch vụ cho nhà đầu tư Việt nam đó là dịch vụ Repo chứng khoán thông qua hợp đồng Repo. Cùng bài viết tìm hiểu rõ hơn về hợp đồng Repo là gì? Rủi ro tín dụng đối với giao dịch Repo?

Mục lục bài viết

1. Hợp đồng Repo là gì?

Hợp đồng Repo trong tiếng Anh là Repurchase Agreement, gọi tắt là Repo.

Nhắc tới thuật ngữ về hợp đồng Repo đây là hợp đồng giữa các bên về hoạt động mua bán chứng khoán với cam kết của người bán sẽ mua lại chứng khoán đó từ người mua với một mức giá cụ thể vào một ngày cụ thể trong tương lai.

Cả giá bán và giá mua đều được xác định trong hợp đồng. Về mặt bản chất, thỏa thuận mua lại là một khoản vay có tài sản thế chấp, trong đó tài sản thế chấp là các công cụ thị trường tiền tệ, chứng khoán kho bạc, các chứng khoán bảo đảm bằng hợp đồng thế chấp, các chứng khoán bảo đảm bằng tài sản, thậm chí là các loại cổ phiếu.

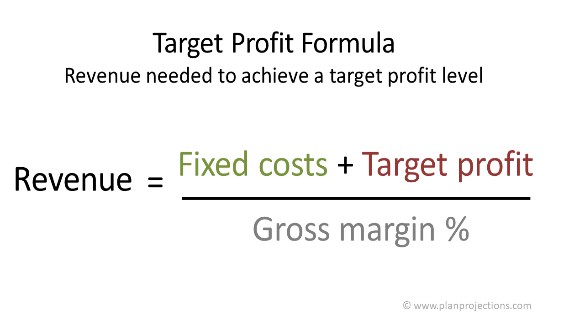

Chênh lệch giữa giá mua lại và giá bán chính là tiền lãi của khoản vay. Việc xác định giá mua lại căn cứ trên lãi suất repo được thỏa thuận với khách hàng.

Trong hợp đồng này thì thỏa thuận về kì hạn mua lại thường là các kì hạn ngắn, trong đó phổ biến nhất là các thỏa thuận qua đêm hoặc vài ngày. Thỏa thuận mua lại qua đêm là khoản vay trong một ngày; khoản vay theo hình thức Repo trong thời hạn lâu hơn một ngày được gọi là thỏa thuận mua lại có thời hạn.

Các hợp đồng mua lại dài hạn hơn thường được kí kết theo các kì hạn tiêu chuẩn như 1 tuần, 2 tuần, 3 tuần hay 1, 2, 3 tháng hay 6 tháng. Thời hạn hợp đồng Repo có thể được thỏa thuận theo nguyên tắc “mở”, tùy thuộc vào nhu cầu vốn của bên đi vay và khả năng đáp ứng nguồn vốn của bên cho vay, hợp đồng có thể tiếp tục như hàng loạt các hợp đồng repo qua đêm. Chúng có thể được gia hạn mỗi ngày với mức giá (lãi suất) thay đổi theo điều kiện thị trường.

Ví dụ, trong trường hợp giá thị trường của các chứng khoán làm tài sản đảm bảo giảm xuống, bên cho vay sẽ yêu cầu bên đi vay mua lại chứng khoán trước hạn hoặc đóng thêm tiền, hoặc bổ sung thêm chứng khoán cho hợp đồng Repo.

2. Rủi ro tín dụng đối với giao dịch Repo:

Rủi ro trên thị trường tài chính nói chung và thị trường tiền tệ nói riêng là không thể tránh khỏi – rủi ro mang tính cố hữu của thị trường. Chính vì vậy, đi đôi với sự phát triển của thị trường là sự hình thành nhiều nghiệp vụ thị trường phái sinh nhằm hạn chế những rủi ro trong các giao dịch tài chính.

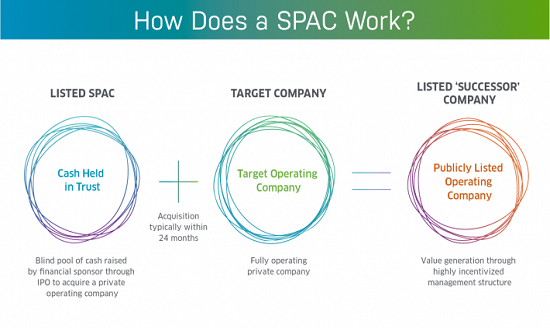

Hợp đồng mua lại và mua lại đảo ngược đây được hiểu đơn giản là một loại giao dịch khi chúng ta vay và cho vay có kỳ hạn và được sử dụng khá phổ biến trên thị trường tiền tệ và theo đó nên các thành viên sở hữu chứng khoán ở thời điểm nhất định có thể thiếu tiền để đáp ứng nhu cầu thanh khoản có thể được hỗ trợ vốn ngay lập tức nếu thoả thuận bán một lượng chứng khoán cho thành viên khác đang có sẵn tiền và cam kết sẽ mua lại lượng chứng khoán đó sau khoảng thời gian nhất định với giá cao hơn giá bán ban đầu.

Hiện nay đối với loại hợp đồng Repo này thì người bán chứng khoán có các lợi ích rất đặc biệt từ chính khoản lãi từ chứng khoán trong suốt kỳ hạn của hợp đồng và theo đó người bán chứng khoán và cam kết sẽ mua lại số chứng khoán đó gọi đây là hợp đồng mua lại nhưng người mua chứng khoán rồi sau đó bán lại gọi đây là hợp đồng mua lại đảo ngược.

Bên cạnh đó thì các ngân hàng trung ương gọi chung các giao dịch mua hay bán chứng khoán của mình với các thành viên khác trên thị trường tiền tệ là giao dịch Repo.

Nói về hợp đồng Repo thì trên các nước trên thế giới gần như để hoán đổi cho các khoản cho vay của ngân hàng trung ương và hợp đồng này ở Việt Nam, các thành viên trên thị trường tiền tệ đã sử dụng các hợp đồng mua lại trong quan hệ vay mượn nhau. Vào khoảng thời gian chỉ từ tháng 7 năm 2000, thời gan này tại các hợp đồng mua lại và mua lại đảo ngược bắt đầu được Ngân hàng Nhà nước Việt Nam sử dụng là một trong các công cụ điều hành CSTT (nghiệp vụ thị trường mở). Đến nay, công cụ này đã ngày càng phát huy vai trò là một công cụ chủ yếu nhằm điều tiết tiền tệ của các TCTD.

Nguyên nhân mà chúng tôi đưa ra những lí lẽ như vậy là vì tại hợp đồng mua lại được các thành viên trên thị trường tiền tệ ưa thích là do có những đặc điểm giống nhưng thuận lợi hơn so với các thoả thuận vay mượn thông thường.

3. Hợp đồng Repo thể hiện thông tin gì?

Hợp đồng này thể hiện một khoản vay có bảo đảm với các khoản lãi trả cho người cho vay chính là phần chênh lệch giữa giá bán ban đầu thấp hơn giá mua lại chứng khoán đó. Ngoài ra, giá trị thực tế của khoản vay thường thấp hơn giá trị thị trường của chứng khoán làm tài sản cầm cố. Như vậy ta thấy có các mức độ chênh lệch này cao hay thấp phụ thuộc mức độ an toàn của tài sản cầm cố. Ví dụ, nếu người cho vay chỉ cho vay 90% giá trị theo thị trường của chứng khoán thì khoản chênh lệch là 10%.

Không những thế các hợp đồng này thông qua các giao dịch cụ thể nó cũng thể hiện giao dịch mua và bán hẳn do trong hợp đồng có sự chuyển giao quyền sở hữu tài sản cầm cố và người mua trong giao dịch Repo có quyền kinh doanh chứng khoán đã mua trong suốt thời hạn của hợp đồng Repo thể hiện sự chuyển giao quyền sở hữu. Đặc điểm này không xuất hiện trong các hợp đồng cho vay có tài sản cầm cố.

Loại hợp đồng này có những điểm rất cá biệt và linh hoạt hơn các công cụ thị trường tiền tệ khác. Cụ thể đó là khi người bán chứng khoán cụ thể trong hợp đồng này thì người đi vay họ sẽ có quyền thay thế tài sản cầm cố nhưng phải đảm bảo thực hiện các điều khoản gắn liền với thị trường. Tiếp theo đó nữa thì với kỳ hạn hợp đồng ngắn và được điều chỉnh để đáp ứng một cách chính xác các nhu cầu đầu tư đa dạng. Các kỳ hạn chuẩn, phổ biến của hợp đồng Repo là qua đêm, vài ngày hoặc 1, 2 hay 3 tuần hoặc 1, 2, 3 hoặc 6 tháng.

Hiện nay ta thấy có nhiều hợp đồng mà với kỳ hạn có thể được thương lượng hoặc để mở và được duy trì liên tục cho đến khi một trong 2 bên yêu cầu chấm dứt hợp đồng. Trường hợp như trên giá thị trường của các chứng khoán làm tài sản cầm cố giảm dưới giá trị do 2 bên đã thoả thuận thì người đi vay có thể sẽ bị yêu cầu hoàn trả vốn hoặc trao thêm chứng khoán.

Khoản lợi nhuận từ giao dịch Repo là do 2 bên thương lượng và hình thành không phụ thuộc vào lãi coupon hay lãi của chứng khoán cầm cố. Ngoài các nhân tố liên quan đến kỳ hạn và điều kiện của từng hợp đồng Repo, lãi suất Repo bị chi phối bởi thực trạng của toàn cảnh thị trường tiền tệ, giá cạnh tranh của các khoản vốn tương đương trên các thị trường liên quan và mức độ sẵn sàng của giấy tờ có giá đủ điều kiện làm tài sản cầm cố.

Như vậy nên nếu có tài sản chất lượng cao làm tài sản và là giá trị để bảo đảm cho một giao dịch hợp đồng repo, cả hai bên tham gia giao dịch đều vẫn có thể chịu rủi ro tín dụng rất có thể sẽ xảy ra.

Để hiểu hơn về vấn đề này ta có thể hiểu như nếu chà đầu tư X sử dụng 2 triệu USD trái phiếu coupon có mức tín nhiệm cao làm tài sản đảm bảo cho một hợp đồng Repo với nhà kinh doanh Y để có thể vay một khoản tiền 2 triệu USD và mua lại 2 triệu mệnh giá trái phiếu này sau 3 tháng nữa với mức giá cao hơn 2 triệu. Nếu nhà đầu tư X không thể mua lại trái phiếu trên, nhà kinh doanh Y đương nhiên có thể giữ tài sản đảm bảo.

Tuy nhiên, nếu lãi suất thị trường trái phiếu tăng cao sau khi giao dịch repo được kí kết, giá trị thị trường của trái phiếu sẽ giảm, và như vậy, nhà kinh doanh Y sở hữu trái phiếu với giá trị thị trường thấp hơn số tiền mà nhà kinh doanh Y đã cho nhà đầu tư X vay. Rủi ro lúc này thuộc về nhà kinh doanh Y.

Ngược lại, giá trị thị trường của trái phiếu tăng lên, nhà đầu tư X sẽ lo lắng việc thu lại tài sản đảm bảo và mức lãi suất (thông qua mức giá mua lại cao hơn giá bán ban đầu) phải trả cho nhà kinh doanh Y, khi đó trái phiếu đã có giá trị thị trường cao hơn khoản vay. Rủi ro lúc này thuộc về nhà đầu tư X.