Hối phiếu là một sản phẩm được sử dụng phổ biến để thu lại tiền của mình từ người mượn một cách nhanh chóng để thu hồi lại vốn. Để hiểu rõ chi tiết hối phiếu thì mời bạn cũng đọc ngay bài viết sau đây:

Mục lục bài viết

1. Hối phiếu là gì?

Hối phiếu là hình thức cho vay ngắn hạn thể hiện qua văn bản mà người hưởng hối phiếu yêu cầu bên phát hành trả cho mình một khoản tiền nhất định. Bên nợ phải hoàn tiền ngay sau khi nhận được hối phiếu của chủ nợ yêu cầu. Khi đã được Ngân hàng chấp nhận và ký hậu thì hối phiếu có thể chiết khấu hoặc thương lượng với giá thấp hơn. Hơn nữa, lãi suất cũng ngắn hạn hơn so với thị trường.

Thông thường, thời hạn cao nhất của hối phiếu là 06 tháng và được sử dụng phổ biến trong việc tài trợ thương mại và luân chuyển vốn trong các ngành nông – công nghiệp. Để tài trợ cho thị trường kinh doanh trong nước thì hối phiếu nội địa được phát hành. Còn đối với các giao dịch nước ngoại thương thì áp dụng hối phiếu ngoại thương.

Hối phiếu nội địa thường được thay thế bằng các tín dụng thương mại hay bằng tiền được vay mượn từ Ngân hàng. Đây là hình thức vẫn được vương quốc Anh áp dụng, trước tiên là để tài trợ cho hợp đồng giao dịch thuê mua và sau đó phục vụ cho nhiều mục đích được nhiều doanh nghiệp lớn lựa chọn.

Riêng ở Mỹ, các tập đoàn đa phần sử dụng hình thức chứng phiếu ngắn hạn còn hối phiếu dùng riêng cho việc đáp ứng các nhu cầu trong lĩnh vực tài chính. Tín phiếu cũng được xem là loại hối phiếu để phục vụ cho việc trả nợ ngắn hạn, do chính phủ ban hành.

Hối phiếu trong tiếng Anh gọi là Bill of Exchange hay Draft.

Đặc điểm:

– Là một phương tiện thanh toán quốc tế cho nên hối phiếu chịu sự điều chỉnh của luật pháp quốc tế, trước hết là Công ước quốc tế Giơ-ne-vơ về hối phiếu năm 1930.

– Hối phiếu có một số tính chất như tính trừu tượng, tính trả tiền vô điều kiện và tính chất lưu thông.

- Có tính trừu tượng: bởi tờ hối phiếu khách hàng không cần phải ghi rõ nội dung quan hệ tín dụng. Đặc biệt chỉ cần ghi số tiền trả và nội dung liên quan đến việc trả tiền. Ngoài ra, các hiệu lực pháp lý cũng không bị ràng buộc.

- Bắt buộc trả tiền: người trả tiền hối phiếu bắt buộc phải thực hiện theo những nội dung đã ghi mà không được thực hiện sai.

- Có tính lưu thông: hối phiếu có thể được chuyển nhượng một hoặc nhiều lần (theo thời hạn nhất định với số tiền nhất định).

2. Phân loại các loại hối phiếu:

Tùy theo từng yếu tố căn cứ khác nhau mà người ta có thể chia thành nhiều loại hối phiếu khác nhau. Dưới đây là phân loại hối phiếu mà chúng tôi tổng hợp để giúp dễ hiểu nhất.

Yếu tố căn cứ | Phân loại | Giải thích |

| Thời hạn thanh toán | Hối phiếu trả tiền ngay | Người ký hối phiếu phải thanh toán ngay khi nhận được hối phiếu |

| Hối phiếu có kỳ hạn | Người ký hối phiếu thanh toán trong thời hạn quy định trên hối phiếu | |

| Chứng từ kèm theo | Hối phiếu trơn | Trả tiền không cần các giấy tờ kèm theo |

| Hối phiếu kèm chứng từ | Kèm theo các chứng từ thương mại. Người trả tiền phải trả tiền hoặc ký giấy mới nhận được chứng từ. | |

| Tính chất chuyển nhượng | Hối phiếu đích danh | Ghi rõ người hưởng thụ và sẽ chịu tránh nhiệm liên quan đến tờ hối phiếu |

| Hối phiếu vô danh | Không ghi tên người hưởng thụ. Chỉ ghi trả người cầm phiếu | |

| Hối phiếu theo lệnh | Hối phiếu có ghi dòng “Pay to the order of…” | |

| Người ký phát hối phiếu | Hối phiếu thương mại | Là hối phiếu do người cho vay ký phát phiếu đòi tiền người mượn tiền |

| Hối phiếu ngân hàng | Do ngân hàng phát hành để lệnh đại lý thanh toán số tiền cho người thụ hưởng | |

| Trạng thái chấp nhận | Đã ký chấp nhận | Đã được người trả tiên chấp nhận và ký chịu tránh nhiệm theo đúng thời hạn |

| Chưa ký chấp nhận | Chưa được người trả tiền chấp nhận |

Hối phiếu chủ yếu được dùng trong thanh toán thương mại quốc tế. Có nhiều loại hối phiếu và có thể nhận biết chúng dựa trên các tiêu thức sau:

* Căn cứ vào thời hạn trả tiền:

Hối phiếu trả tiền ngay

Với loại hối phiếu này thì người trả tiền khi nhìn thấy nó bắt buộc phải trả ngay số tiền trên hối phiếu cho người thụ hưởng mà không được viện bất kì lí do gì để trì hoạn hoặc từ chối thanh toán nếu tờ hối phiếu đó được phát hành theo đúng các qui định của luật hối phiếu và không có bất kì lí do gì về đình chỉ thanh toán nó.

Hối phiếu có kì hạn

Khi hối phiếu này được xuất trình, thì người trả tiền phải kí chấp nhận trả tiền trên hối phiếu đó. Việc trả tiền được thực hiện vào một ngày được xác định trong tương lai.

* Căn cứ vào chứng từ hàng hóa đi kèm, hối phiếu này có hai loại:

Hối phiếu trơn (Clean bill of Exchange)

Hối phiếu trơn là hối phiếu được phát hành để đòi tiền người phải trả tiền không có chứng từ hàng hóa đi kèm. Nó thường hay được sử dụng để thanh toán các khoản tiền phạt, tiền bồi thường, các khoản phí như phí bảo hiểm, phí vận tải…

Hối phiếu kèm chứng từ

Loại hối phiếu này được phát hành cho người nhập khẩu (người trả tiền) có kèm theo bộ chứng từ hàng hóa. Các chứng từ này phải đi liền không được tách rời nhau. Trong thanh toán mậu dịch quốc tế bao giờ cũng sử dụng hối phiếu.

* Căn cứ vào tính chuyển nhượng, hối phiếu có các loại sau:

Hối phiếu đích danh

Hối phiếu này ghi rõ tên người thụ hưởng, không kèm theo điều khoản trả theo lệnh nên không chuyển nhượng được.

Hối phiếu vô danh

Loại này không ghi tên người thụ hưởng mà chỉ ghi cụm từ “trả cho người cầm hối phiếu”. Nên ai cầm nó thì là người được hưởng các quyền lợi của hối phiếu.

Hối phiếu theo lệnh

Là loại hối phiếu trả theo lệnh của người thụ hưởng, loại này được chuyển nhượng bằng cách kí chuyển nhượng ở mặt sau của hối phiếu (gọi là kí hậu chuyển nhượng).

* Căn cứ vào chủ thể lập hối phiếu sẽ có các loại hối phiếu sau:

Hối phiếu thương mại (Commercial bill)

Loại này do người xuất khẩu lập để đòi tiền người nhập khẩu trong thanh toán hàng hóa xuất khẩu và các dịch vụ cung ứng liên quan.

Hối phiếu ngân hàng (Banker’s bill)

Loại hối phiếu này do ngân hàng kí phát ra lệnh cho ngân hàng đại lí (hay ngân hàng chi nhánh) của mình trả một số tiền nhất định cho người được hưởng số tiền ghi trên hối phiếu.

3. Các đối tượng tham gia vào hối phiếu:

- Người ký phát hối phiếu (drawer): Người xuất khẩu, người bán hoặc đại diện cho công ty xuất khẩu, cung ứng các dịch vụ…

Người ký phát có thể là nhà xuất khẩu, người bán, người cung ứng dịch vụ. Ví dụ như người xuất khẩu ký phát hối phiếu đòi tiền người nhập khẩu.

Người ký phát có quyền lợi lập và ký tên vào hối phiếu, ký phát hối phiếu đòi tiền người bị ký phát hoặc bất kỳ ai do người bị ký phát chỉ định. Người ký phát cũng sẽ là người hưởng lợi đầu tiên của hối phiếu, họ được chiết khấu thế chấp hối phiếu tại ngân hàng, được chuyển nhượng quyền hưởng lợi hối phiếu cho người khác.

Tuy nhiên, người ký phát phải ký phát hối phiếu đúng luật, đúng thực tế về giao dịch thương mại. Trong trường hợp hối phiếu bị từ chối thanh toán thì người ký phát phải hoàn trả số tiền hối phiếu cho người hưởng lợi.

- Người bị ký phát (người trả tiền) (drawee): Là người phải trả tiền khi hồi phiếu được gửi đến và yêu cầu thanh toán.

Người bị ký phải phải trả tiền hối phiếu trả ngay khi hối phiếu được xuất trình hoặc chấp nhận thanh toán hối phiếu trả chậm khi hối phiếu được xuất trình.

Người bị ký phát có quyền kiểm tra sự liên tục, hợp thức của dây chuyền ký hậu chuyển nhượng hối phiếu trước khi thanh toán, có thể giữ hoặc hủy bỏ hối phiếu sau khi đã hoàn thành nghĩa vụ thanh toán.

- Người hưởng lợi (beneficiary): Là người người hợp pháp giấy tờ này, do đó sẽ nhận được số tiền thanh toán ghi trên hối phiếu.

Người hưởng lợi có quyền nhận được tiền thanh toán của hối phiếu, được chuyển nhượng hối phiếu cho người khác hoặc cầm cố, thế chấp hối phiếu để vay nợ tại Ngân hàng.

- Người chuyển nhượng (endorser): Là người chuyển nhượng quyền hưởng hối phiếu cho người khác bằng việc trao tay hay ký hậu.

- Người chấp nhận (acceptor): Là người ký phát và có trách nhiệm thanh toán hối phiếu khi đến hạn.

- Người cầm phiếu (holder or bearer): Là người có quyền nhận hối phiếu khi được trả tiền.

Ý nghĩa:

Hối phiếu được sử dụng phổ biến trong thanh toán xuất nhập khẩu và thường gắn với các hình thức thanh toán quốc tế như Ủy thác thu, L/C.

Ngoài ra, hối phiếu còn được sử dụng như một công cụ lưu thông tín dụng khi nó được chiết khấu tại ngân hàng, hoặc khi nó có được lưu thông từ tay người này sang tay người khác trong thời gian nó còn hiệu lực như một thứ hàng hóa được mua bán trên thị trường tiền tệ.

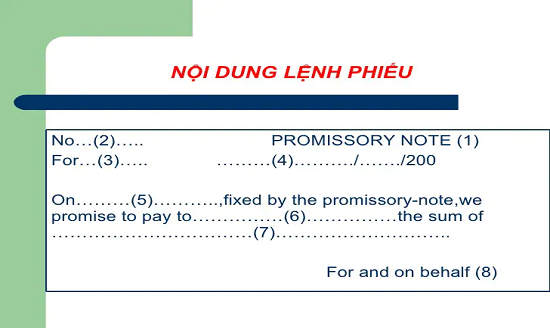

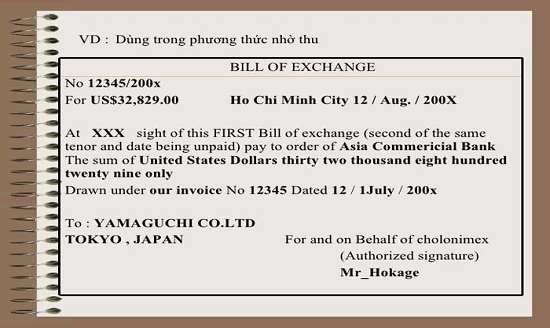

4. Nội dung của hối phiếu:

(1) Tiêu đề hối phiếu:

Phải ghi chữ Hối phiếu (Bill of change)

(2) Ngày và địa điểm ký phát hối phiếu

Ngày lập hối phiếu không được sớm hơn ngày lập hóa đơn, không sớm hơn ngày mở L/C và nằm trong thời gian hiệu lực của L/C. Nơi lập hối phiếu là nước người phát hành hối phiếu (người xuất khẩu)

(3) Địa điểm trả tiền

(4) Trên hối phiếu phải ghi rõ: Trả theo lệnh của … (Pay to the order of …)

(5) Số tiền và loại tiền

Số tiền phải ghi rõ ràng, đơn giản, đúng tập quán quốc tế, được ghi cả bằng số và bằng chữ. Chú ý: Nếu số tiền ghi bằng số và bằng chữ khác nhau thì căn cứ vào số tiền ghi bằng chữ.

(6) Kỳ hạn trả tiền của hối phiếu:

– Trả tiền ngay ghi: Trả ngay khi nhìn thấy bản thứ nhất (hai) của hối phiếu này (At … sight of first (second) bill of exchange).

– Trả tiền sau:

+ Trả sau một số ngày kể từ ngày nhận hối phiếu: Trả 30 ngày sau khi nhìn thấy (At … 30 … days after sight)

+ Trả sau một số ngày kể từ ngày giao hàng: Trả 30 … Ngay sau khi ký vận đơn (At … 30 … days after Bill of lading date)

+ Trả sau một số ngày kể từ ngày ký phát hối phiếu: Trả sau 30 ngày kể từ ngày ký phát hối phiếu (At…30…days after bill of exchange date).

(7) người hưởng lợi hối phiếu.

Ghi đầy đủ họ tên và địa chỉ của người hưởng lợi

(8) Người trả tiền hối phiếu:

Trong phương thức thanh toán nhờ thu người trả tiền hối phiếu là người nhập khẩu. Trong phương thức thanh toán tín dụng chứng từ người trả tiền hối phiếu là ngân hàng mở L/C.

(9) Người ký phát hối phiếu

Người ký phát hối phiếu phải ký tên ở góc dưới bên phải của tờ hối phiếu bằng chữ ký không dụng trong giao dịch. Việc ký phát hối phiếu không loại trừ sự ủy quyền. Người được ủy quyền ký phát hối phiếu phải thể hiện sự ủy quyền ngay bên cạnh chữ ký của mình.

Kết luận: Hối phiếu được sử dụng phổ biến trong thanh toán xuất nhập khẩu và thường gắn với các hình thức thanh toán quốc tế như Ủy thác thu, L/C. Ngoài ra, hối phiếu còn được sử dụng như một công cụ lưu thông tín dụng khi nó được chiết khấu tại ngân hàng, hoặc khi nó có được lưu thông từ tay người này sang tay người khác trong thời gian nó còn hiệu lực như một thứ hàng hóa được mua bán trên thị trường tiền tệ