Giả thuyết thị trường thích ứng là một loai lí thuyết mang khá nhiều ý nghĩa nhưng liệu trên thực tế tính thực tiễn của nó đã cao hay chưa, theo đó có vẻ như lý thuyết này có vẻ còn chưa được phổ biến rộng rãi và chưa được nhiều người biết đến. Vậy giả thuyết thị trường thích ứng là gì? Đặc điểm và cách hoạt động của giả thuyết?

Mục lục bài viết

1. Giả thuyết thị trường thích ứng là gì?

Giả thuyết thị trường thích ứng trong tiếng Anh là Adaptive Market Hypothesis, viết tắt là AMH.

Như chúng ta đã biết, với giả thuyết thị trường thích ứng là một lí thuyết kinh tế kết hợp các nguyên tắc của giả thuyết thị trường hiệu quả nổi tiếng với tài chính hành vi. Giả thuyết này được công bố vào năm 2004 bởi giáo sư Andrew Lo của Viện Công nghệ Massachusetts.

Theo đó nên giả thuyết thị trường thích ứng đã đưa ra các luật điểm để đan xen giữa lí thuyết thị trường hiệu quả để cho chúng ta thấy rằng khi các nhà đầu tư luôn lí trí, với lập luận của các nhà kinh tế học hành vi rằng các nhà đầu tư thực sự không lí trí và thị trường không hoạt động hiệu quả. Với một thời gian dài thì, lí thuyết thị trường hiệu quả giữ thế thống trị và không thể đánh bại thị trường bởi vì các công ty luôn giao dịch với giá trị hợp lí, khiến không ai có thể mua cổ phiếu bị định giá thấp hoặc bán chúng với giá quá cao.

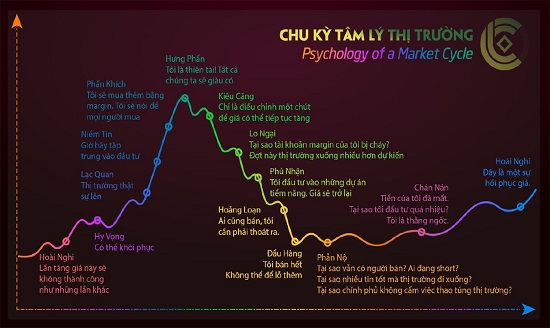

Nếu nói về tài chính hành vi xuất hiện sau đó đã thách thức lí thuyết này, theo đó đã cho thấy các nhà đầu tư không phải lúc nào cũng hành động lí trí và cổ phiếu không phải lúc nào cũng giao dịch với giá trị hợp lí của chúng trong bong bóng tài chính, thị trường sụp đổ và khủng hoảng. Dựa theo đó có các nhà kinh tế trong lĩnh vực này cố gắng giải thích sự bất thường của thị trường chứng khoán thông qua các lí thuyết dựa trên tâm lí học.

Như vậy nên với giả thuyết thị trường thích ứng ra đời đã cho rằng cả hai quan điểm mâu thuẫn này là một phương tiện để giải thích các nhà đầu tư và hành vi thị trường, và cũng cho thấy sự hợp lí và bất hợp lí cùng tồn tại, áp dụng các nguyên tắc tiến hóa và hành vi vào các tương tác tài chính.

2. Đặc điểm của giả thuyết thị trường thích ứng:

Hiện nay như chúng ta thấy với những tính chất của thị trường thích ứng, rõ ràng chúng ta không có cách nào chiến thắng được thị trường khi nó thực sự hoạt động một cách hiệu quả như lý thuyết. Theo đó để có thể thực hiện được thì chỉ thông qua cách là để các nhà giao dịch có thể tạo ra lợi nhuận lớn hơn đó là giao dịch với độ rủi ro cao hơn, bằng cách tăng vốn hoặc tăng đòn bẩy lớn hơn. Với cách này thì chúng ta có thể có nhiều lợi nhuận hơn, nhưng cũng có thể mất nhiều hơn nếu giao dịch thua lỗ.

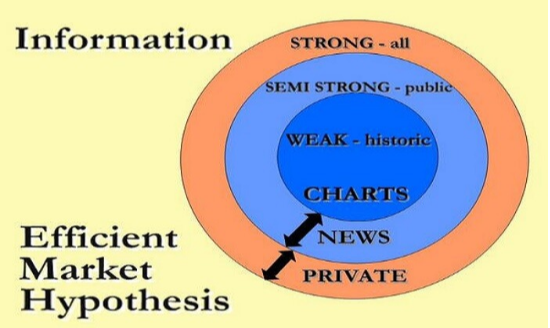

Bên cạnh đó ta thấy hiện nay trong một thị trường kém hiệu quả, các nhà giao dịch nhạy bén sẽ nắm bắt được những điểm kém hiệu quả đó để tạo ra lợi thế cho bản thân mình. Cũng theo đó nên có những nhà giao dịch sẽ nắm bắt được những nguồn thông tin mà không phải ai cũng có thể tiếp cận, hoặc đôi khi giá của cổ phiếu không phản ánh đúng giá trị thật của nó thì những ai nhận ra được điều này sẽ là người có lợi.

Nhìn chung nếu chúng ta dựa tên lí thuyết đưa ra như trên thì khi những nhà giao dịch nắm bắt và sử dụng những điểm chưa hiệu quả của thị trường thì họ cũng đồng thời sửa chữa những điểm kém hiệu quả đó mỗi khi chúng phát sinh, từ đó nhanh chóng khôi phục tính hiệu quả vốn có.

Nhưng hiên nay trên thực tế sau khi điểm kém hiệu quả này được sửa chữa thì lập tức lại xuất hiện thêm các điểm kém hiệu quả khác, do thị trường luôn chuyển động và các thông tin mới luôn xuất hiện. Điều này cũng có thể là nguyên nhân khiến cho giả thuyết thị trường hiệu quả rất hiếm khi đúng được 100% trong thị trường thực tế.

Theo đó nên chúng ta đã biết rằng giả thuyết thị trường thích ứng cho rằng việc sử dụng phân tích kỹ thuật và phân tích cơ bản không giúp cho các nhà giao dịch tạo ra được lợi thế. Bên cạnh đó thì có rất nhiều người sử dụng các phương pháp này để phân tích và kiếm được lợi nhuận.

Với một ví dụ cụ thể đó là về nhà đầu tư huyền thoại Warren Buffett, ông là người đã đầu tư bằng cách lựa chọn các cổ phiếu bị định giá thấp và kiếm được hàng tỷ USD với chiến lược này, mà điều đó đi ngược lại với lý thuyết thị trường hiệu quả.

Bên cạnh đó với những người ủng hộ EMH lại cho rằng những người như W. Buffett chiến thắng được thị trường không phải là do kỹ năng mà là do may mắn dựa theo quy luật xác suất. Đương nhiên thực té thì có rất nhiều người trong chúng ta sẽ cho rằng may mắn không thể diễn ra một cách thường xuyên và chính xác như vậy. Trên thực tế đây sẽ tiếp tục là vấn đề gây tranh cãi và chúng ta không thể biết câu trả lời chính xác là gì.

Theo đó nên đối với một thị trường hiệu quả khi mọi thông tin đều minh bạch, giá cổ phiếu phản ánh chính xác giá trị thực của nó. Cụ thể là khi mà các nhà giao dịch có thể cảm thấy rất khó giao dịch vì toàn bộ các thành phần tham gia thị trường đều có chung ý tưởng, không ai có thể có được lợi thế nhiều hơn so với người khác.

Bên cạnh đó đi ngược lại điều này thì khi thị trường kém hiệu quả hơn là khi tồn tại sự bất cân xứng về thông tin do những nguồn thông tin không phải ai cũng tiếp cận được. Theo đó nên ta thấy rằng nó cũng có thể xảy ra do thanh khoản thấp, thiếu người mua và người bán, hoặc đôi khi do chi phí giao dịch cao, tâm lý thị trường bất ổn… Trên thực tế, trường hợp này phổ biến hơn, và hầu hết các thị trường đều ít nhiều thể hiện tính thiếu hiệu quả của nó.

3. Cách hoạt động của giả thuyết thị trường thích ứng:

Đối với loai lý thuyết này thì người đều xuất giả thuyết trên, tin rằng mọi người chủ yếu là lí trí, nhưng đôi khi có thể nhanh chóng trở nên phi lí trí để đáp ứng với biến động lớn của thị trường, mở ra cơ hội mua vào chứng khoán. Ông cho rằng các hành vi của nhà đầu tư như ác cảm mất mát, quá tự tin và phản ứng thái quá phù hợp với các mô hình tiến hóa của hành vi con người, bao gồm các hành động như cạnh tranh, thích ứng và chọn lọc tự nhiên.

Bên cạn đó thì mọi người thường học hỏi từ những sai lầm của họ và đưa ra dự đoán về tương lai dựa trên kinh nghiệm trong quá khứ. Lí thuyết của Lo nói rằng con người đưa ra dự đoán tốt nhất dựa trên thử nghiệm và sai sót và tức là nếu chiến lược của một nhà đầu tư thất bại, anh ta có thể sẽ có một cách tiếp cận khác vào lần tới. Nếu chiến lược thành công, nhà đầu tư có thể sẽ tiếp tục sử dụng chúng. Giả thuyết thị trường thích ứng dựa trên các nguyên lí cơ bản sau:

1. Mọi người được thúc đẩy bởi lợi ích riêng của bản thân

2. Họ mắc phải những sai lầm một cách tự nhiên

3. Họ thích nghi và học hỏi từ sai lầm

4. Ví dụ về giả thuyết thị trường thích ứng:

Một nhà đầu tư mua chứng khoán lúc bong bóng trong thị trường tài chính lên tới đỉnh vì anh ta mới đầu phát triển kĩ năng quản lí danh mục đầu tư trong một thị trường giá lên.

Lo mô tả đây là “hành vi thích ứng kém”, lập luận rằng những lí do để làm điều này có thể có vẻ hấp dẫn, ngay cả khi đó không phải là chiến lược tốt nhất có thể thực hiện trong môi trường đầu tư đó.

Xét trên góc độ toàn diện thì giả thuyết thị trường thích ứng đã, đang và có thể sẽ còn tiếp tục gây tranh cãi về tính thực tế của nó. Vì vậy, anh em cũng không cần quá đặt nặng vấn đề rằng mình sẽ đồng ý hay phản đối lý thuyết này, và có lẽ chúng ta cũng không nên ép buộc mình phải ngay lập tức biết cách áp dụng nó vào thực tế, tức là không cần cố gắng xác định xem một thị trường có thích ứng hay không.

Theo đó nên với tất cả những điều mà chúng ta vừa phân tích, mình cho rằng nếu như chúng ta mới tham gia thị trường hoặc chưa thực sự có nhiều kinh nghiệm thì chúng ta không nên cố gắng đánh bại thị trường, mà hãy cố gắng kiếm lợi nhuận một cách đều đặn bằng những chiến lược đầu tư an toàn, sử dụng vốn và đòn bẩy một cách phù hợp với khả năng tài chính cũng như mức rủi ro mình có thể chịu.