Đối với các chủ thể là những nhà quản trị tài chính thì việc quản lý dòng tiền chính là yếu tố quyết định đến sự sống còn của các dự án và dòng tiền cũng gắn liền với doanh nghiệp đó xuyên suốt quá trình hoạt động của doanh nghiệp. Vậy dòng tiền ra và dòng tiền vào của dự án là gì? Nội dung và đặc điểm như thế nào?

Mục lục bài viết

1. Dòng tiền ra và dòng tiền vào của dự án là gì?

Ta hiểu về dòng tiền như sau:

Dòng tiền có thể hiểu đơn giản là sự chuyển động, sự lưu chuyển vào, ra hay ( thu và chi) của các khoản tiền tệ trong một doanh nghiệp. Việc lưu chuyển dòng tiền sẽ liên quan đến việc lưu chuyển của dòng tiền thuần và dòng tiền ròng.

Vậy quản lý dòng tiền được hiểu một cách đơn giản nhất là cách thức quản lý dòng tiền ra vào của doanh nghiệp hay nó là quá trình theo dõi, phân tích và tối ưu hóa số tiền thu được bằng tiền mặt trừ đi chi phí tiền mặt

Khái niệm dòng tiền ra và dòng tiền vào:

– Dòng tiền ra của dự án đầu tư được hiểu là khoản tiền mà doanh nghiệp (hay nhà đầu tư) bỏ ra để nhằm mục đích hình thành lượng tài sản cần thiết cho dự án.

– Dòng tiền vào của dự án đầu tư thể hiện dòng tiền do dự án đầu tư đưa lại cho doanh nghiệp (hay cho nhà đầu tư).

Dòng tiền ra và dòng tiền vào trong tiếng Anh là gì?

Dòng tiền ra và dòng tiền vào trong tiếng Anh tương ứng được gọi là Cash Outflows và Cash Inflows.

2. Nội dung của dòng tiền ra và dòng tiền vào:

Nội dung dòng tiền ra bao gồm:

– Vốn đầu tư để hình thành tài sản cố định cho dự án.

– Số vốn đầu tư để hình thành tài sản lưu động thường xuyên cho dự án. Ngoài ra, trong quá trình vận hành dự án, có thể sẽ có đầu tư bổ sung, thì số vốn đầu tư bổ sung đó cũng là dòng tiền ra của dự án.

Khi xác định dòng tiền ra của dự án cần chú ý tới thu nhập thuần từ việc bán các tài sản hiện có trong trưòng hợp đầu tư là một quyết định thay thế, và thuế phát sinh do việc bán các tài sản hiện có hoặc mua tài sản mới.

Đối với dự án sản xuất kinh doanh, dòng tiền vào bao gồm:

– Dòng tiền thuần hoạt động hàng năm: Dòng tiền thuần hoạt động hàng năm được hiểu là khoản chênh lệch giữa số tiền thu được(dòng tiền vào) và số tiền chi ra (dòng tiền ra) phát sinh từ hoạt động thường xuyên hàng năm khi dự án đi vào hoạt động.

Đối với một dự án đầu tư trong kinh doanh tạo ra doanh thu bán hàng hoá hoặc dịch vụ thì dòng tiền thuần từ hoạt động hàng năm của dự án sẽ được xác định trực tiếp bằng chênh lệch giữa dòng tiền vào do bán sản phẩm, hàng hoá với dòng tiền ra do mua vật tư và chi phí khác bằng tiền liên quan đến viêc sản xuất, tiêu thụ sản phẩm hàng hoá và tiền thuế thu nhập mà doanh nghiệp phải nộp.

Hoặc có thể tính gián tiếp:

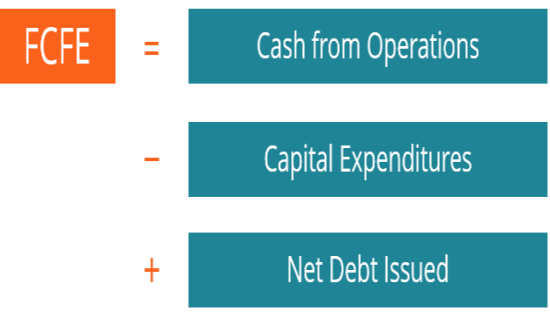

Dòng tiền thuần = Lợi nhuận sau + Khấu hao tài sản cố định hoạt động hàng năm thuế hàng năm hàng năm.

– Thu hồi số vốn lưu động đã ứng ra do thu hẹp quy mô hoạt động kinh doanh hoặc khi kết thúc dự án.

3. Dự đoán dòng tiền ra và dự báo dòng tiền vào:

Dự đoán dòng tiền ra:

Các chủ thể là các nhà quản trị tài chính một doanh nghiệp cần phải xem xét chi tiêu một cách cẩn thận, bất cứ khi nào, bất cứ lúc nào hãy luôn kiểm tra chi tiêu cẩn thận để tìm ra những sai sót và vượt mức để xử lý chúng kịp thời. Có một số biện pháp giúp các nhà quản quản lý dòng tiền ra một cách hiệu quả sau:

– Tận dụng các khoản nợ đặc biệt là không nên thanh toán nợ sớm

– Tạo mối quan hệ với đối tác bởi lẽ các khoản nợ của bạn có được trì hoãn hay không dựa vào mối quan hệ của bạn với đối tác đó như thế nào

– Đừng tập trung vào giá thấp đôi khi chúng ta cần sự linh hoạt trong điều khoản thanh toán hơn là việc có được giá thấp

Dự báo dòng tiền vào:

Việc dự báo các dòng tiền vào đối với các doanh nghiệp là rất quan trọng bởi lẽ khi hoạt động doanh nghiệp luôn muốn dòng tiền của mình luôn dương thì dòng tiền vào phải lớn hơn dòng tiền ra. Dòng tiền vào có thể thu được từ các khoản doanh thu của doanh nghiệp và các nhà quản trị hoàn toàn có thể dự báo và cải thiện dòng tiền này bằng các cách sau:

– Thực hiện loại bỏ hàng tồn kho, lỗi thời hết hạn bằng bất cứ thứ gì bạn có thể nhận được.

– Đưa ra yêu cầu khách hàng thanh toán tại thời điểm đơn hàng đặt trước thực hiện

– Đưa ra những chính sách giảm giá cho những khách hàng chi trả hóa đơn một cách nhanh chóng

– Theo dõi những khoản phải thu để xác định và ngăn chặn những khách hàng trả chậm. Xây dựng một chính sách tiền mặt khi giao hàng là một cách khác để từ chối hợp tác với những khách hàng chi trả chậm.

4. Xác định dòng tiền của dự án đầu tư:

Dòng tiền của dự án được định nghĩa cơ bản là phần chênh lệch trong dòng tiền của doanh nghiệp trong từng giai đoạn mà dự án được thực hiện so với lúc không thực hiện.

– Dòng tiền và thu nhập kế toán: Báo cáo kết quả kinh doanh là phần tổng hợp của doanh thu và chi phí của dự án. Những con số ghi trên các khoản mục doanh thu và chi phí phụ thuộc một phần vào số tiền chi ra, và một phần vào chế độ hạch toán kế toán mà doanh nghiệp sử dụng. Do vây, chúng được gọi là doanh thu và chi phí kế toán của dự án. Trong khi đó, báo cáo lưu chuyển tiền tệ ghi nhận số tiền thực tế thu vào và chi ra khỏi ngân quỹ, được gọi là dòng tiền thuần(ròng).

– Thời điểm xuất hiện dòng tiền: Bởi vì tiền có giá trị thời gian, cần xác định chính xác thời điểm xuất hiện dòng tiền. Theo lý thuyết thì dòng tiền hằng ngày là chính xác nhất, nhưng ước tính chúng rất tốn kém chi phí, ít được sử dụng và có lẽ cũng không chính xác hơn dòng tiền hằng năm bởi vì người ta không đủ khả năng dự tính để đảm bảo độ chính xác khi đi vào quá chi tiết. Chính vì thế nên dòng tiền thường được giả định vào cuối hàng năm.

– Một số dòng tiền đặc biệt bao gồm:

+ Chi phí chìm: không phải là chi phí tăng thêm nên không được đưa vào phân tích. Chi phí chìm là một khoản đầu tư đã được thực hiện trước đó. Vì chúng đã được thực hiện, nó không bị ảnh hưởng bởi quyết định lựa chọn hoặc loại bỏ dự án. Ta hiểu chi phí chìm là chi phí nghiên cứu và phát triển về một sản phẩm mới trước khi ra quyết định sản xuất hàng loạt sản phẩm đó.

+ Chi phí cơ hội: chi phí cơ hội thể hiện một cơ hội bị mất đi nếu sử dụng những tài sản sẵn có vào dự án đang xem xét.

+ Tác động đến các dự án khác: Đề cập đến tác động của dự án đang xem xét đến các dự án khác của công ty. Khi một dự án gây ra sự chuyển dịch doanh thu từ các sản phẩm hiện có, điều này thường được gọi là “tự ăn thịt mình”.

+ Tác động của thuế: Khi đánh giá dự án, điều quan trọng là dòng tiền phải phát sinh từ dự án, và được dành cho chủ đầu tư. Nói cách khác, dự án phải được đánh giá trên cơ sở dòng tiền sau thuế. Thuế có tác động rất lớn đến dòng tiền, thuế có thể thúc đẩy và phá vỡ một dự án. Do vậy, cần đánh giá đúng tác động của thuế.

+ Khấu hao: Khoản tiền đầu tư vào tài sản cố định của dự án thường được phân bổ trong các năm hoạt động của dự án, gọi là chi phí khấu hao, và sau đó tài sản có thể được thanh lý. Khoảng thời gian khấu hao thường bằng tuổi thọ kinh tế tài sản. Hay nói cách khác, tài sản cố định thường được khấu hao hết khi nó đã đi hết vòng đời hữu dụng của mình. Như vậy khấu hao chỉ ảnh hưởng gián tiếp thông qua thuế: do khấu hao là một yếu tố chi phí nên nó ảnh hưởng đến lợi nhuận trước thuế và làm thay đổi số thuế thu nhập mà dự án phải nộp. Khi mức khấu hao cao làm lợi nhuận trước thuế giảm đi và số tiền chi nộp thuế cũng giảm, lưu ngân dự án tăng và ngược lại. Tác động gián tiếp của khấu hao đến lưu ngân dự án còn được gọi là lá chắn thuế của khấu hao.

+ Thay đổi lưu động ròng: Một dự án mới sẽ đòi hỏi phải có thêm hàng dự trữ và doanh thu từ dự án cũng tạo nên những khoản phải thu mới. Khi sản xuất mở rộng thì những khoản phải trả cũng tăng lên, làm giảm nhu cầu tài trợ cho dự án. Phần chênh lệch giữa lượng tăng thêm về tài sản lưu động và nợ ngắn hạn thường là dương, và do vậy đòi hỏi phải có thêm tiền đầu tư vào phần này bên cạnh tiền đầu tư vào tài sản cố định.

Vốn lưu động ròng tăng thêm = TSLĐ – Nợ ngắn hạn.