Quỹ SIPC được thành lập cùng với công ty để trang trải các chi phí của nó. Quỹ đến từ các thành viên và lãi từ chứng khoán của chính phủ Hoa Kỳ mà SIPC đã mua. Các công ty thành viên của SIPC phải xin sự chấp thuận của công ty trước khi bắt đầu phá sản hoặc phá sản. Vậy công ty Bảo vệ Nhà đầu tư Chứng khoán (SIPC) là gì?

Mục lục bài viết

1. Công ty Bảo vệ Nhà đầu tư Chứng khoán (SIPC) là gì?

– Khái niệm Công ty Cổ phần Bảo vệ Nhà đầu tư Chứng khoán (SIPC): Công ty Bảo vệ Nhà đầu tư Chứng khoán (SIPC) là một công ty phi lợi nhuận được thành lập theo đạo luật của Quốc hội để bảo vệ khách hàng của các công ty môi giới bị buộc phá sản.

Các thành viên của SIPC bao gồm tất cả các nhà môi giới và đại lý đã đăng ký theo Đạo luật Giao dịch Chứng khoán năm 1934, tất cả các thành viên của các sàn giao dịch chứng khoán và hầu hết các thành viên Hiệp hội các nhà kinh doanh chứng khoán quốc gia (NASD). Phạm vi bảo hiểm của SIPC bảo vệ các thành viên trong trường hợp công ty gặp sự cố.

– Công ty Bảo vệ Nhà đầu tư Chứng khoán (SIPC) là một công ty phi lợi nhuận được thành lập theo đạo luật của Quốc hội để bảo vệ khách hàng của các công ty môi giới bị buộc phá sản. Các thành viên của SIPC bao gồm tất cả các nhà môi giới và đại lý đã đăng ký theo Đạo luật Giao dịch Chứng khoán năm 1934, tất cả các thành viên của các sàn giao dịch chứng khoán và hầu hết các thành viên NASD. SIPC là bảo hiểm cung cấp cho khách hàng môi giới khoản bảo hiểm lên đến 500.000 đô la cho tiền mặt và chứng khoán do công ty nắm giữ (mặc dù bảo hiểm tiền mặt được giới hạn ở 250.000 đô la).

– Công ty Cổ phần Bảo vệ Nhà đầu tư Chứng khoán (SIPC) Được ủy quyền và thành lập theo Đạo luật Bảo vệ Nhà đầu tư Chứng khoán năm 1970, SIPC giám sát việc thanh lý các nhà môi giới bị phá sản, gặp khó khăn tài chính hoặc nếu tài sản của khách hàng bị mất tích. Mục đích của SIPC là trả lại chứng khoán và tiền của khách hàng cho họ càng nhanh càng tốt.

Trọng tâm của SIPC là thu hồi tài sản từ các công ty phá sản hoặc gặp khó khăn về tài chính. SIPC không điều tra gian lận hoặc tội phạm chứng khoán. Nó không phải là một cơ quan, cũng không phải là một phần của chính phủ Hoa Kỳ. Về cơ bản, nó là một bảo hiểm cung cấp cho khách hàng môi giới bảo hiểm lên đến 500.000 đô la cho tiền mặt và chứng khoán do công ty nắm giữ, với giới hạn lên tới 250.000 đô la cho tiền mặt.

Từ khi được Quốc hội thành lập vào năm 1970 đến tháng 12 năm 2020, SIPC đã giúp thu hồi 141,8 tỷ đô la tài sản cho khoảng 773.000 nhà đầu tư.

– Khi xử lý việc thanh lý, tình trạng của khách hàng sẽ được SIPC xác định liên quan đến ngày nộp đơn tố tụng. Nếu một cá nhân giao dịch bằng tiền mặt hoặc chứng khoán với công ty đang được thanh lý sau ngày nộp đơn thanh lý, họ vẫn có thể được phân loại là khách hàng. Yếu tố quyết định là liệu hành động của họ có phân loại họ là khách hàng hay không nếu họ đã thực hiện trước ngày nộp đơn.

Người được ủy thác thanh lý cũng phải hài lòng rằng các hành động của cá nhân đã được thực hiện một cách thiện chí trước ngày nộp đơn. Ngày khách hàng thực hiện hành động này sẽ được coi là ngày nộp đơn để xác định vốn chủ sở hữu ròng đến hạn của khách hàng.

Khi người được ủy thác trong việc thanh lý đang phân phối chứng khoán cho các khách hàng bị ảnh hưởng, chứng khoán sẽ được định giá dựa trên việc kết thúc hoạt động kinh doanh vào ngày nộp đơn.

– Để đối phó với sự sụp đổ gần như sụp đổ của thị trường tài chính vào năm 1970, Quốc hội đã chọn ban hành luật có thể ngăn chặn sự leo thang của các vụ vỡ nợ của các công ty môi giới và giúp ổn định thị trường tài chính. Vào tháng 12 năm 1970, Thượng nghị sĩ Edmund Muskie đã thúc đẩy dự luật thành lập Tổng công ty Bảo hiểm Đại lý Môi giới Liên bang. Một thỏa hiệp với Hạ viện dẫn đến SIPA, mà Tổng thống Richard Nixon đã ký thành luật vào cuối tháng. Trích tuyên bố của Tổng thống đã nêu rõ các mục tiêu của luật.

2. Chức năng của Công ty Bảo vệ Nhà đầu tư Chứng khoán:

SIPC phục vụ hai vai trò chính trong trường hợp nhà môi giới-đại lý không thành công. Đầu tiên, SIPC có hành vi tổ chức phân phối tiền mặt và chứng khoán của khách hàng cho các nhà đầu tư. Thứ hai, trong trường hợp tiền mặt và / hoặc chứng khoán của khách hàng không có sẵn, SIPC có thể trả cho khách hàng (thông qua người được ủy thác) lên đến 500.000 đô la cho phần vốn chủ sở hữu còn thiếu, bao gồm lên đến 250.000 đô la cho số tiền mặt còn thiếu. Trong hầu hết các trường hợp một công ty môi giới đã thất bại hoặc đang trên bờ vực thất bại, SIPC trước tiên sẽ tìm cách chuyển tài khoản của khách hàng cho một công ty môi giới khác. Nếu quá trình đó thất bại, công ty mất khả năng thanh toán sẽ bị thanh lý. Để tuyên bố yêu cầu bồi thường, nhà đầu tư được yêu cầu chứng minh rằng thiệt hại kinh tế của họ phát sinh do sự mất khả năng thanh toán của nhà môi giới-đại lý của họ chứ không phải do gian lận, trình bày sai, hoặc các quyết định đầu tư tồi. Trong một số trường hợp nhất định, chứng khoán hoặc tiền mặt có thể không tồn tại đầy đủ dựa trên bản sao kê của khách hàng. Trong trường hợp này, sự bảo vệ cũng được mở rộng đối với các nhà đầu tư có “chứng khoán có thể đã bị mất, giả thuyết không đúng, bị chiếm đoạt, không bao giờ được mua, hoặc thậm chí bị đánh cắp”.

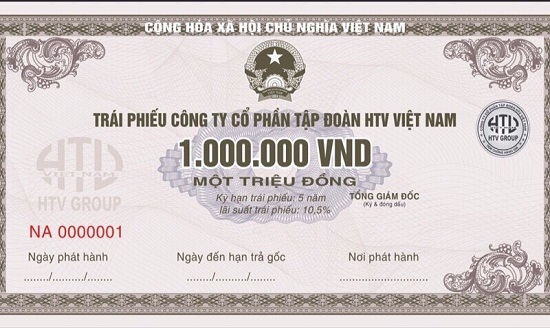

Trong khi tiền mặt của khách hàng và hầu hết các loại chứng khoán – chẳng hạn như giấy bạc, cổ phiếu, trái phiếu và chứng chỉ tiền gửi – được bảo vệ, thì các khoản khác như hàng hóa hoặc hợp đồng tương lai không được bảo vệ. Đầu tư hợp đồng, giấy chứng nhận quan tâm, tham gia vào các thỏa thuận phân chia lợi nhuận và tiền bản quyền hoặc cho thuê dầu, khí, hoặc khoáng sản trừ khi được đăng ký với Ủy ban Chứng khoán và Giao dịch.

SIPC được lãnh đạo bởi bảy giám đốc, một số do Tổng thống Hoa Kỳ bổ nhiệm, và những người khác do các công ty thành viên. Năm 2017, tổng số tiền bồi thường và phúc lợi cho 39 nhân viên của công ty là 11 triệu đô la.

– Mặc dù được mô hình hóa lỏng lẻo dựa trên Tổng công ty Bảo hiểm Tiền gửi Liên bang (FDIC) bảo vệ khách hàng của ngân hàng, SIPC có toàn quyền quyết định hơn trong việc đáp ứng các yêu cầu của khách hàng. Khi thiếu chứng khoán, nó có thể sắp xếp cung cấp chứng khoán thay thế cùng loại hoặc giá trị tiền mặt của chúng vào ngày người được ủy thác của nó được chỉ định cho vụ việc. SIPC không bảo vệ nhà đầu tư khỏi bất kỳ tổn thất nào về giá trị chứng khoán của họ, cũng như không chịu trách nhiệm về bất kỳ lời hứa nào về hiệu quả đầu tư. Các hợp đồng hàng hóa và chứng khoán chưa đăng ký không thuộc phạm vi điều chỉnh của SIPC, ngay cả khi được môi giới bởi một công ty thành viên. Các tranh chấp tài khoản với một công ty môi giới vẫn hoạt động kinh doanh không do SIPC xử lý, mà thường do Cơ quan quản lý ngành tài chính (FINRA) và Ủy ban giao dịch hàng hóa tương lai (CFTC) xử lý.

3. Những hạn chế của việc bảo vệ SIPC:

Những hạn chế này đã gây ra sự nhầm lẫn đáng kể giữa một số nhà đầu tư sau sự sụp đổ của Bear Stearns và Lehman Brothers và có lẽ, nổi bật nhất là sau sự phơi bày gian lận kế hoạch ponzi của Bernard Madoff và Allen Stanford và Stanford Financial Group.

Trong vụ lừa đảo Madoff, nơi chứng khoán được cho là không thực sự được mua, SIPC và Người được ủy thác SIPC đã thách thức và xử lý các yêu cầu của khoảng một nửa số khách hàng của công ty Madoff, lập luận rằng trong thời gian qua, những nhà đầu tư đó đã rút nhiều tiền hơn so với số vốn đã được đầu tư, dẫn đến “vốn chủ sở hữu ròng” âm, và do đó, không đủ điều kiện để được bảo vệ SIPC

Với tư cách là SIPC không bảo đảm giá trị cơ bản của tài sản tài chính mà nó bảo vệ, các nhà đầu tư phải chịu rủi ro của thị trường. Ngoài ra, các nhà đầu tư cũng phải chịu bất kỳ tổn thất nào về giá trị tài khoản vượt quá số tiền bảo vệ SIPC hiện tại, cụ thể là 500.000 đô la cho chứng khoán. Ví dụ: nếu một nhà đầu tư mua 100 cổ phiếu của công ty XYZ từ một công ty môi giới và công ty này tuyên bố phá sản hoặc sáp nhập với một công ty khác, thì 100 cổ phiếu của XYZ vẫn thuộc về nhà đầu tư và có thể thu hồi được. Tuy nhiên, nếu giá trị của XYZ giảm, SIPC không bảo đảm sự khác biệt. Nói cách khác, giới hạn 500.000 đô la là để bảo vệ chống lại sự thất bại của nhà môi giới, chứ không phải các quyết định đầu tư kém và những thay đổi trong giá trị thị trường của chứng khoán. Ngoài ra, SIPC có thể bảo vệ nhà đầu tư khỏi các giao dịch trái phép trong tài khoản của họ, trong khi việc không thực hiện giao dịch không được bảo vệ. Một lần nữa, điều này chỉ liên quan đến một nhà môi giới hoặc đại lý không có khả năng thanh toán.