Cơ quan báo cáo tín dụng được hiểu là cơ quan chuyên thực hiện việc thu thập và nghiên cứu, báo cáo các thông tin về tín dụng. Vậy cơ quan báo cáo tín dụng là gì? Các cơ quan báo cáo tín dụng hiện nay?

Mục lục bài viết

1. Cơ quan báo cáo tín dụng là gì?

– Khái niệm Cơ quan báo cáo tín dụng:

Báo cáo tín dụng là bản phân tích chi tiết về lịch sử tín dụng của một cá nhân do văn phòng tín dụng lập. Văn phòng tín dụng thu thập thông tin tài chính về các cá nhân và tạo báo cáo tín dụng dựa trên thông tin đó, và người cho vay sử dụng báo cáo cùng với các chi tiết khác để xác định mức độ tín nhiệm của người xin vay.

Tại Hoa Kỳ, có ba văn phòng báo cáo tín dụng chính: Equifax, Experian và TransUnion. Mỗi công ty báo cáo này thu thập thông tin về chi tiết tài chính cá nhân của người tiêu dùng và thói quen thanh toán hóa đơn của họ để tạo ra một báo cáo tín dụng duy nhất; mặc dù hầu hết các thông tin đều giống nhau, nhưng thường có sự khác biệt nhỏ giữa ba báo cáo.

Văn phòng tín dụng, còn được gọi là cơ quan báo cáo tín dụng ở Hoa Kỳ, là một tổ chức thu thập và nghiên cứu thông tin tín dụng cá nhân và bán thông tin đó cho các chủ nợ với một khoản phí để họ có thể đưa ra quyết định về việc gia hạn tín dụng hoặc cấp các khoản vay.

Mọi người nói nhiều về các phòng tín dụng. Họ làm gì? Chúng khác nhau như thế nào? Và tại sao lại có ba trong số chúng? (Trên thực tế, còn nhiều điều hơn thế nữa, nhưng chủ yếu là một bộ ba nhất định ảnh hưởng đến cuộc sống của hầu hết người tiêu dùng.) Chúng ta hãy xem xét kỹ hơn những thực thể này, những gì họ làm và cách họ làm điều đó.

– Ba cơ quan báo cáo tín dụng là TransUnion, Equifax, và Experian:

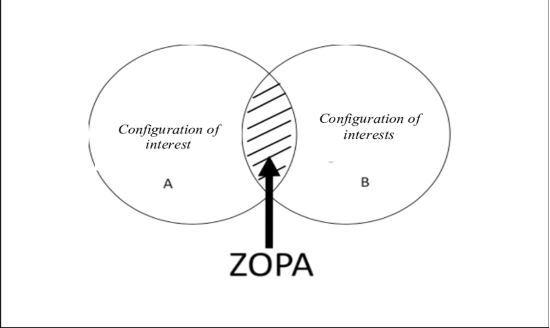

Do các phương pháp báo cáo của họ, thông thường có điểm tín dụng khác nhau trên cả ba văn phòng. Để nhận được các điều khoản vay tốt nhất hiện có, bạn nên mang cả ba điểm tín dụng đến cuộc hẹn vay. Các cơ quan xếp hạng tín dụng khác với các cơ quan báo cáo tín dụng. Xếp hạng tín dụng đánh giá khả năng hoàn trả khoản vay của một công ty hoặc quốc gia, trong khi báo cáo tín dụng xác định điểm tín dụng của một cá nhân.

Văn phòng tín dụng thu thập và nghiên cứu thông tin tín dụng cá nhân và bán cho các chủ nợ với một khoản phí để họ có thể đưa ra quyết định về việc cho vay. Ba văn phòng tín dụng hàng đầu ở Hoa Kỳ là Experian, Equifax và TransUnion, mặc dù cũng có một số văn phòng khác. Văn phòng tín dụng ấn định điểm tín dụng cho các cá nhân dựa trên lịch sử tín dụng mà họ tập hợp.

+ Điểm tín dụng là yếu tố dự đoán quan trọng về việc bạn có đủ điều kiện để được cấp tín dụng hay không và theo những điều khoản nào. Các văn phòng tín dụng không quyết định bạn có được cấp tín dụng hay không — họ chỉ thu thập và tổng hợp thông tin liên quan đến rủi ro tín dụng của bạn và cung cấp cho các tổ chức cho vay.

Mức độ tín nhiệm là cách người cho vay xác định rằng bạn sẽ không trả được nợ cho các nghĩa vụ nợ của mình, hoặc mức độ xứng đáng của bạn để nhận được khoản tín dụng mới. Mức độ tín nhiệm của bạn là những gì mà các chủ nợ xem xét trước khi họ chấp thuận bất kỳ khoản tín dụng mới nào cho bạn.

Mức độ tín nhiệm được xác định bởi một số yếu tố bao gồm lịch sử trả nợ và điểm tín dụng của bạn. Một số tổ chức cho vay cũng xem xét tài sản có sẵn và số nợ bạn có khi họ xác định xác suất vỡ nợ. Mức độ tín nhiệm là cách người cho vay sẽ cho biết liệu bạn có vỡ nợ hay không.Mức độ tín nhiệm được xác định bởi một số yếu tố bao gồm lịch sử trả nợ và điểm tín dụng của bạn. Cải thiện hoặc duy trì uy tín tín dụng của bạn cũng đơn giản như việc bạn thực hiện thanh toán đúng hạn.

Báo cáo tín dụng là một bản tóm tắt chi tiết về lịch sử tín dụng của một cá nhân, do văn phòng tín dụng chuẩn bị.

Các báo cáo bao gồm thông tin cá nhân, chi tiết về hạn mức tín dụng, hồ sơ công khai như các vụ phá sản và danh sách các tổ chức đã yêu cầu xem báo cáo tín dụng của người tiêu dùng. Ba văn phòng tín dụng chính — Equifax, Experian và TransUnion — đều được yêu cầu cung cấp cho người tiêu dùng một bản báo cáo miễn phí mỗi năm.

– Tìm hiểu về báo cáo Tín dụng: Báo cáo tín dụng bao gồm thông tin cá nhân như địa chỉ hiện tại và trước đây, số An sinh xã hội và lịch sử việc làm của cá nhân. Các báo cáo này cũng bao gồm tóm tắt lịch sử tín dụng như số lượng và loại tài khoản ngân hàng hoặc thẻ tín dụng đã quá hạn hoặc ở trạng thái tốt, và thông tin tài khoản chi tiết liên quan đến số dư cao, hạn mức tín dụng và ngày tài khoản được mở.

2. Cách báo cáo tín dụng hoạt động:

Báo cáo tín dụng thường chia thông tin thành bốn phần.

+ Phần đầu tiên: Phần đầu của báo cáo chứa thông tin cá nhân về người tiêu dùng và trong nhiều trường hợp, phần này có thể bao gồm các biến thể của tên người tiêu dùng hoặc số An sinh xã hội, đơn giản vì thông tin đã được báo cáo không chính xác bởi người cho vay hoặc tổ chức khác.

+ Phần thứ hai: Phần thứ hai bao gồm phần lớn các báo cáo và bao gồm thông tin chi tiết về hạn mức tín dụng, còn được gọi là hạn mức thương mại.

+ Phần thứ ba: Phần thứ ba bao gồm các hồ sơ công khai như phá sản, bản án và các khoản nợ thuế.

+ Phần thứ tư: Phần cuối của báo cáo liệt kê tất cả các pháp nhân gần đây đã yêu cầu xem báo cáo tín dụng của cá nhân đó vì một sự kiện chẳng hạn như đăng ký một khoản vay cá nhân.

Nếu một cá nhân nộp đơn xin cấp tín dụng, hợp đồng bảo hiểm hoặc tài sản cho thuê, thì các chủ nợ, công ty bảo hiểm, chủ nhà và một số người khác được phép truy cập vào báo cáo tín dụng của họ một cách hợp pháp. Người sử dụng lao động cũng có thể yêu cầu một bản sao báo cáo tín dụng của cá nhân miễn là cá nhân đó đồng ý và cho phép bằng văn bản. Các thực thể này thường phải trả tiền cho các văn phòng tín dụng cho báo cáo, đó là cách các phòng tín dụng kiếm tiền.

3. Các cơ quan báo cáo tín dụng hiện nay:

Đạo luật Báo cáo Tín dụng Công bằng yêu cầu mỗi trong ba văn phòng báo cáo tín dụng cung cấp cho người tiêu dùng một báo cáo tín dụng miễn phí mỗi năm một lần. Luật liên bang cũng cho phép người tiêu dùng nhận báo cáo tín dụng miễn phí nếu bất kỳ công ty nào có hành động bất lợi chống lại họ. Điều này bao gồm từ chối tín dụng, bảo hiểm hoặc việc làm cũng như các báo cáo từ cơ quan thu phí hoặc cơ quan xét xử. Tuy nhiên, người tiêu dùng phải yêu cầu báo cáo trong vòng 60 ngày kể từ ngày hành động bất lợi xảy ra.

Ngoài ra, những người tiêu dùng đang hưởng phúc lợi, những người thất nghiệp và có kế hoạch tìm việc trong vòng 60 ngày, và nạn nhân của hành vi trộm cắp danh tính cũng được nhận báo cáo tín dụng miễn phí từ mỗi cơ quan báo cáo.

Đối với những người tiêu dùng đang tìm cách sửa chữa tín dụng của họ, có những công ty có thể thương lượng với các chủ nợ của bạn và liên lạc với các cơ quan tín dụng thay mặt bạn. Có cả những công ty có uy tín và những kẻ lừa đảo trong ngành, vì vậy điều quan trọng là phải nghiên cứu các công ty dựa trên danh tiếng và vị thế tốt của họ để chắc chắn rằng bạn đang thuê một trong những công ty sửa chữa tín dụng tốt nhất hiện có.

Ở nước ta có CIC, CIC là viết tắt của Credit Information Center hay còn gọi là Trung tâm Thông Tin Tín Dụng. CIC là tổ chức của Ngân hàng nhà nước Việt Nam. Tổ chức này có chức năng thu nhận, lưu trữ, phân tích, xử lý, dự báo thông tin tín dụng của các cá nhân, tổ chức nhằm phục vụ cho hoạt động của ngân hàng, tổ chức tín dụng.

– Trung tâm Thông Tin Tín Dụng có chức năng đăng ký tín dụng quốc gia cho tất cả người dùng theo quy định của pháp luật hiện hành để hỗ trợ mọi người kiểm tra CIC nhanh chóng.

– Thu thập thông tin về nợ xấu của các cá nhân, tổ chức. Sau đó CIC sẽ tiến hành xử lý, phân tích và lưu trữ thông tin tín dụng.

– Ngăn ngừa và hạn chế các rủi ro tín dụng có thể xảy ra đến mức thấp nhất.