Các chỉ số tài chính luôn đóng những vai trò và có ý nghĩa đặc biệt quan trọng đối với sự phát triển của các doanh nghiệp. Nguồn vốn hay còn gọi là Capital structure sẽ thể hiện tỉ trọng của các nguồn vốn mà doanh nghiệp của các chủ thể cần huy động trong kinh doanh. Vậy cơ cấu vốn là gì? Các chỉ tiêu cơ cấu nguồn vốn (Capital Structure)?

Mục lục bài viết

1. Tìm hiểu về cơ cấu vốn:

1.1. Trước tiên ta hiểu về vốn là gì?

Vốn được hiểu chính là tiền được bỏ ra lúc đầu và được dùng trong sản xuất kinh doanh nhằm sinh lợi. Theo khía cạnh tài chính, vốn tài chính được biết đến cụ thể chính là tiền được sử dụng bởi các doanh nhân và doanh nghiệp nhằm mục đích để làm ra sản phẩm của họ hoặc để nhằm từ đó cung cấp dịch vụ của họ cho khu vực của nền kinh tế, cụ thể có thể kể đến như bán lẻ, công ty, hoạt động ngân hàng đầu tư.

Dưới góc độ pháp lý, nếu trước đây vốn của doanh nghiệp được hiểu cơ bản chính là vốn chủ hữu doanh nghiệp và vốn do doanh nghiệp huy động (vốn vay). Hiện nay, khái niệm vốn của doanh nghiệp thực tiễn thì không còn được quy định bất kì văn bản quy phạm pháp luật nào.

Chúng ta cũng sẽ có thể hiểu vốn của doanh nghiệp thực chất chính là vốn kinh doanh và là cơ sở vật chất cho hoạt động của doanh nghiệp. Cũng bởi vì thế, có thể khái quát vốn của công ty là giá trị của toàn bộ tài sản được đầu tư vào hoạt động của công ty, được công ty sử dụng trong kinh doanh nhằm mục đích chính để có thể sinh lợi. Vốn cũng chính là nhân tố cơ bản không thể thiếu của tất cả các doanh nghiệp.

1.2. Tìm hiểu về cơ cấu vốn:

Cơ cấu vốn được biết chính là một khái niệm thông thường dùng nhằm mục đích để chỉ tỷ trọng các loại vốn hay nguồn vốn của một công ty. Công ty cổ phần có vốn cổ phần thông thường, vốn cổ phần ưu đãi, vốn trái khoán hay vốn vay dài hạn. Cơ cấu vốn cho chúng ta biết tỷ trọng của các loại vốn khác nhau trong tổng số vốn sử dụng. Các Công ty cần hiểu rõ cơ cấu vốn để quyết định tỷ lệ vốn vay và vốn sở hữu.

Có nhiều cuộc tranh luận xảy ra xung quanh vấn đề là có thể có một tỷ lệ nợ/vốn sở hữu (gọi cụ thể chính là tỷ lệ đòn bẩy) tối ưu cho phép tối thiểu hoá chi phí vốn nói chung của một công ty hay không. Quan điểm truyền thống thì cho rằng với tỷ lệ đòn bẩy rất thấp, vốn vay sẽ rẻ hơn vốn sở hữu vì mức rủi ro thấp khi lãi suất là chi phí trả trước. Cũng chính bởi vì vậy, có thể cắt giảm chi phí vốn nói chung bằng cách sử dụng vốn vay. Còn trong trường hợp lhi tỷ lệ đòn bẩy tăng lên, lãi suất chiếm tỷ lệ lớn hơn trong lợi nhuận dự kiến thu được. Cả chủ thể là người nắm vốn sở hữu và chủ thể là người chủ nợ đều nhận thức được điều này và cả hai đều muốn thu được lợi tức lớn hơn. Cho dù lãi suất là chi phí trả trước, nhưng lãi suất vẫn tồn tại rủi ro là khi tỷ lệ đòn bẩy cao, lợi nhuận cũng sẽ có thể giảm và không đủ để trả lãi suất. Như vậy, ta nhận thấy rằng, chi phí vốn có hình chữ u khi tỷ lệ đòn bẩy tăng.

Modigliani và Miller đã phản đối quan điểm này, Trong tác phẩm của mình, Modigliani và Miller đã cho rằng chi phí chung của vốn không thay đôi khi tỷ lệ đòn bẩy tăng, đặc biệt là trong tình huống mà hai công ty có cùng mức lợi nhuận dự kiến hoặc cùng mức rủi ro, nhưng có tỷ lệ đòn bẩy khác nhau.

Cơ cấu nguồn vốn cũng là thuật ngữ được sử dụng nhằm mục đích chính là để nhằm thể hiện tỉ trọng của các nguồn vốn mà doanh nghiệp huy động, sử dụng vào hoạt động kinh doanh.

1.3. Các thuật ngữ liên quan:

– Nguồn vốn được hiểu là những nguồn tạo ra sự tăng thêm tổng tài sản của doanh nghiệp. Nhìn trên tổng thể, ta hiểu nguồn vốn của doanh nghiệp được hình thành từ hai nguồn: vốn chủ sở hữu và nợ phải trả.

– Nguồn vốn doanh nghiệp:

Nguồn vốn hay gọi theo một cách khác chính là quan hệ tài chính giữa doanh nghiệp đối với các chủ đầu tư, với ngân hàng hoặc với các cổ đông. Doanh nghiệp khai thác nguồn vốn, cũng tức là khai thác được một số tiền nhất định.

Số tiền đó sẽ được thực hiện cho việc đầu tư vào tài sản của đơn vị. Bên cạnh đó xác nhận được nguồn gốc của tài sản đó từ đâu mà có. Cũng như xác định những trách nhiệm pháp lý đối với tài sản đó.

Nguồn vốn doanh nghiệp hiện nay đã được chia làm hai loại chính là vốn chủ sở hữu và nợ phải trả.

+ Vốn chủ sở hữu gồm: Thặng dự vốn cổ phần; Cổ phiếu quỹ; Quỹ.

+ Nợ phải trả gồm: Nợ ngắn hạn; Nợ dài hạn.

– Vốn chủ sở hữu (Equity) được hiểu cơ bản chính là phần vốn thuộc quyền sở hữu của chủ doanh nghiệp, bao gồm số vốn chủ sở hữu bỏ ra và phần bổ sung từ kết quả kinh doanh. Hoặc ta cũng sẽ có thể hiểu, vốn chủ sở hữu là phần còn lại của giá trị tài sản của doanh nghiệp sau khi bù đắp các khoản nợ phải trả.

– Nợ phải trả (Liabilities) là thuật ngữ được sử dụng biểu hiện bằng tiền những nghĩa vụ mà doanh nghiệp có trách nhiệm phải thanh toán cho các tác nhân kinh tế khác như: nợ vay, các khoản phải trả cho người bán, cho Nhà nước, cho các chủ thể là những người lao động trong doanh nghiệp…

2. Ý nghĩa của cơ cấu vốn:

Quyết định về cơ cấu nguồn vốn thực chất được xem là vấn đề tài chính hết sức quan trọng của doanh nghiệp bởi các nguyên nhân cơ bản sau đây:

– Cơ cấu nguồn vốn của doanh nghiệp chính là một trong các yếu tố quyết định đến chi phí sử dụng vốn bình quân (WACC) của các doanh nghiệp.

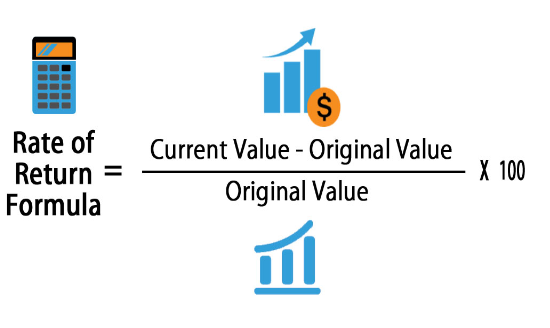

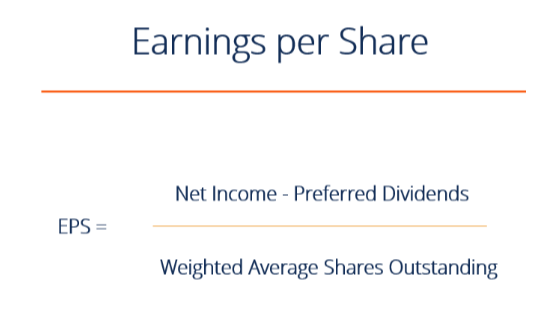

– Cơ cấu nguồn vốn có những ảnh hưởng đến tỉ suất lợi nhuận trên vốn chủ sở hữu (ROE) hay thu nhập trên một cổ phần (EPS) và rủi ro tài chính của một doanh nghiệp hay công ty cổ phần.

Vai trò của cơ cấu vốn:

Một cơ cấu vốn cũng sẽ giúp tối đa hóa giá trị của công ty. Cả nợ và vốn chủ sở hữu thực chất sẽ đều được thể hiện trên bảng cân đối kế toán để nhằm từ đó có thể giúp cho doanh nghiệp nhìn rõ hơn về cơ cấu nguồn vốn thế nào.

Nếu công ty sử dụng nhiều nợ vốn hơn vốn chủ sở hữu để nhằm thực hiện việc kinh doanh, sản xuất thì nó sẽ là đòn bẩy thúc đẩy tái cơ cấu vốn tích cực hơn.

Từ đó cũng sẽ giúp doanh nghiệp quản lý tối ưu nhất giữa nợ vốn và vốn chủ sở hữu giúp cho cơ cấu nguồn vốn tối ưu nhất.

3. Các chỉ tiêu phân tích cơ cấu nguồn vốn:

Khi các chủ thể thực hiện xem xét hay phân tích cơ cấu nguồn vốn của doanh nghiệp, điều mà các chủ thể là những chủ doanh nghiệp hay người có liên phải chú trọng đến mối quan hệ giữa nợ phải trả và vốn chủ sở hữu trong nguồn vốn chung của doanh nghiệp.

Cơ cấu nguồn vốn sẽ được thể hiện qua các chỉ tiêu chủ yếu sau đây:

– Thứ nhất: Hệ số nợ:

Hệ số nợ chính là hệ số phản ánh nợ phải trả chiếm bao nhiêu phần trăm tổng nguồn vốn của doanh nghiệp hay là trong tài sản của doanh nghiệp bao nhiêu phần trăm được hình thành bằng nguồn nợ phải trả.

Công thức hệ số nợ = Tổng nợ/ tổng nguồn vốn (nguồn tài sản của doanh nghiệp)

Nếu hệ số nợ càng thấp thì chứng tỏ cơ cấu nguồn vốn của doanh nghiệp đang phân bổ hợp lý giúp tạo ra tỷ suất lợi nhuận cao cho công ty.

– Thứ hai: Hệ số vốn chủ sở hữu:

Hệ số vốn chủ sở hữu chính là hệ số phản ánh vốn chủ sở hữu chiếm bao nhiêu phần trăm trong tổng nguồn vốn của doanh nghiệp. Tổng thể là nguồn vốn của doanh nghiệp được hình thành từ 2 nguồn là vốn chủ sở hữu và nợ phải trả.

Công thức tính Hệ số vốn chủ sở hữu= nguồn vốn chủ sở hữu/ tổng tài sản của doanh nghiệp.

Như vậy các chủ thể sẽ có thể xác định được hệ số nợ và hệ số vốn chủ sở hữu của doanh nghiệp. Cơ cấu nguồn vốn còn được phản ánh qua hệ số nợ trên vốn chủ sở hữu (kí hiệu D/E).

– Thứ ba: Hệ số nợ trên vốn chủ sở hữu:

Công thức tính hệ số nợ trên vốn chủ sở hữu = Tổng nợ / Nguồn vốn chủ sở hữu.

Bên cạnh đó, doanh nghiệp sẽ cũng có thể quan tâm thêm một số hệ số chỉ tiêu phân tích cơ cấu nguồn vốn sau:

+ Tỷ lệ vay ngắn hạn = tổng vay ngắn hạn / tổng nguồn vốn.

+ Tỷ lệ nợ phải trả người bán = tổng nợ phải trả người bán / tổng nguồn vốn.

+ Tỷ lệ nợ ngắn hạn = tổng nợ ngắn hạn / tổng nợ phải trả