Như chúng ta đã biết chứng khoán được đảm bảo bằng thế chấp là một khoản đầu tư tương tự như đầu tư trái phiếu, hiện nay Chứng khoán bảo đảm bằng thế chấp thương mại cũng là một hình thức khá phổ biến. Vậy chứng khoán bảo đảm bằng thế chấp thương mại là gì? Cách thức hoạt động?

Mục lục bài viết

1. Chứng khoán bảo đảm bằng thế chấp thương mại là gì?

Chứng khoán bảo đảm bằng thế chấp thương mại trong tiếng Anh là ” Commercial Mortgage-Backed Securities, viết tắt là CMBS”

Chứng khoán bảo đảm bằng thế chấp là loại chứng khoán được phát hành dựa trên cơ sở một hoặc một nhóm các khoản thế chấp. Về bản chất, chứng khoán bảo đảm bằng thế chấp là một loại trái phiếu. Thay vì, trả cho nhà đầu tư một khoản trái tức cố định và tiền gốc, thì người phát hành chứng khoán thanh toán bằng dòng tiền phát sinh từ những khoản thế chấp được dùng để đảm bảo cho số chứng khoán đó. Dạng đơn giản nhất của chứng khoán bảo đảm bằng thế chấp là kiểu “sang tay thế chấp”, trong đó tất cả số tiền gốc và lãi thanh toán hàng tháng (sau khi đã trừ đi phí dịch vụ) trong một hợp đồng thế chấp sẽ được “sang tay” cho nhà đầu tư.

Chứng khoán bảo đảm bằng thế chấp thương mại là các sản phẩm đầu tư có thu nhập cố định được hỗ trợ bởi các khoản thế chấp trên tài sản thương mại hơn là bất động sản nhà ở. CMBS có thể cung cấp tính thanh khoản cho các nhà đầu tư bất động sản cũng như các bên cho vay thương mại. Vì không có qui tắc nào để chuẩn hóa cấu trúc của CMBS, nên việc định giá chúng có thể gặp khó khăn. Các chứng khoán cơ bản của CMBS có thể bao gồm một số khoản thế chấp thương mại với nhiều điều khoản, các giá trị và loại tài sản khác nhau như nhà ở cho nhiều gia đình và bất động sản thương mại. CMBS có thể mang lại tính rủi ro thanh toán trước ít hơn so với chứng khoán được đảm bảo bằng thế chấp nhà ở.

2. Cách thức hoạt động của chứng khoán bảo đảm bằng thế chấp thương mại:

Về cơ bản, một chứng khoán đảm bảo bằng thế chấp biến ngân hàng thành trung gian tài chính giữa người mua và nhà đầu tư. Ngân hàng có thể phát hành các khoản thế chấp cho khách hàng và sau đó bán lại với giá chiết khấu để đưa vào MBS. Ngân hàng ghi lại giao dịch này vào tài khoản trên bảng cân đối kế toán và ngân hàng sẽ ổn ngay cả khi người mua phá sản hoặc trắng tay. Các nhà đầu tư mua một chứng khoán đảm bảo bằng thế chấp chủ yếu để cho người mua nhà vay. MBS có thể được giao dịch thông qua một nhà môi giới. Mức đầu tư tối thiểu là khác nhau giữa các tổ chức phát hành.

Để được giao dịch trên thị trường ngày nay, MBS phải được phát hành bởi một doanh nghiệp được chính phủ tài trợ (GSE) hoặc một công ty tài chính tư nhân. Các khoản thế chấp phải được cung cấp từ một tổ chức tài chính được quản lý và được cấp phép. Và MBS phải nhận được một trong hai xếp hạng cao nhất của các tổ chức xếp hạng tín nhiệm.

Cũng giống như nghĩa vụ nợ được thế chấp (CDO) và nghĩa vụ nợ cầm cố thế chấp (CMO), CMBS có dạng của các trái phiếu. Các khoản vay thế chấp hình thành nên một chứng thư của CMBS duy nhất, đóng vai trò là tài sản thế chấp trong trường hợp vỡ nợ, với tiền gốc và tiền lãi được chuyển cho các nhà đầu tư. Các khoản vay thường mang hình thức là ủy thác và chúng rất đa dạng về các điều khoản, loại tài sản và số tiền. Các khoản vay cơ bản được chứng khoán hóa vào CMBS bao gồm các khoản vay cho các bất động sản như chung cư và khu phức hợp, nhà máy, khách sạn, tòa nhà văn phòng, văn phòng và trung tâm mua sắm, chúng được thực hiện thường dựa trên sự tin tưởng lẫn nhau.

Các khoản thế chấp bảo đảm bằng CMBS được phân loại thành các đợt phát hành theo mức độ rủi ro tín dụng, thường được xếp hạng từ bậc cao cho đến các bậc thấp hơn. Các mức có chất lượng cao nhất sẽ nhận được cả phần lãi và gốc và có mức rủi ro tương ứng thấp nhất. Các mức thấp hơn cho lãi suất cao hơn, nhưng chịu rủi ro nhiều hơn và các mức rủi ro này tăng dần lên tương ứng với thứ bậc thấp dần của các đợt phát hành.

3. Tìm hiểu về mức thấp nhất trong cấu trúc CMBS:

Mức thấp nhất trong cấu trúc CMBS sẽ bao gồm các khoản vay (hoặc khoản đầu cơ) rủi ro nhất trong danh mục đầu tư. Quá trình chứng khoán hóa liên quan đến việc thiết kế cấu trúc của CMBS rất quan trọng đối với cả ngân hàng và nhà đầu tư. Nó cho phép các ngân hàng phát hành nhiều khoản vay hơn, và cho phép các nhà đầu tư dễ dàng tiếp cận với bất động sản thương mại trong khi mang lại cho họ nhiều lợi nhuận hơn trái phiếu chính phủ truyền thống. Tuy nhiên, các nhà đầu tư nên biết rằng trong trường hợp vỡ nợ đối với một hoặc nhiều khoản vay CMBS, các khoản có mức tín dụng cao nhất phải được thanh toán trước kèm với lãi suất, sau đó mới đến các khoản thấp hơn.

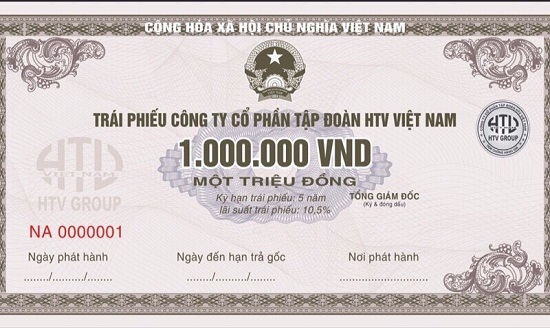

Vd: công ty X kinh doanh địa ốc có 1 toà văn phòng cho thuê trị giá 90 triệu USD. Để thực hiện một dự án xây chung cư khác, công ty này đang cần vay thêm 60 triệu USD. Sau khi đánh giá các phương án, họ quyết định tìm đến ngân hàng X, thế chấp toà văn phòng trên để vay 60 triệu USD trong 5 năm, thanh toán tiền gốc và tiền lãi hàng tháng với lãi suất 1%. Tuy nhiên, tình hình tài chính ngân hàng hiện đang “mấp mé” hạn mức tín dụng cho phép nên không thể cho vay thêm, nhưng ngân hàng cũng không muốn mất khách hàng này. Ngân hàng quyết định phát hành 60.000 trái phiếu được đảm bảo bằng khoản thế chấp của công ty X, với kì hạn 5 năm, ra thị trường. Thay vì được thanh toán tiền gốc và lãi như thông thường, người nắm giữ những trái phiếu này sẽ được hưởng số tiền mà công ty X thanh toán cho ngân hàng tuỳ theo số trái phiếu mà anh ta có. Giả dụ, một quĩ đầu tư mua 6000(10%) trái phiếu, thì mỗi tháng họ sẽ được hưởng: 10% x [(60.000.000/5/12) + 1%x (số tiền còn nợ)].

Theo thời gian, khi số tiền gốc được hoàn trả dần thì cả tiền lãi và giá trị của trái phiếu này cũng giảm tương ứng. Ngược lại với các trái phiếu thông thường, khi đáo hạn mới được thanh toán tiền gốc, thì trái phiếu loại này khi đáo hạn có giá trị bằng 0. Người nắm giữ chứng khoán loại này gần như không gặp phải rủi ro gì vì đã có khoản thế chấp làm vật đảm bảo, tuy nhiên nói như vậy cũng không có nghĩa là nó hoàn toàn không có rủi ro nào. Theo luật một số nước (ví dụ như Mỹ), người thế chấp tài sản để vay tiền hoàn toàn có quyền “thanh toán nhanh”, nghĩa là họ sẽ thanh toán số tiền lớn hơn định mức. Trong ví dụ trên, thay vì trả $100.000 tiền gốc mỗi tháng, công ty X có thể trả $200.000 để giảm nhanh số tiền nợ, đồng thời giảm số tiền lãi phải trả trong thời gian tiếp theo. Đương nhiên là người nắm giữ chứng khoán này cũng sẽ nhận được số tiền thanh toán cao lên tương ứng và có thể tái đầu tư vào nơi khác. Tuy nhiên, vấn đề nằm ở chỗ, người đi vay (ở ví dụ trên là công ty X) thường chỉ áp dụng việc thanh toán nhanh khi lãi suất cho vay trên thị trường xuống thấp còn khi lãi suất thị trường cao thì không.

Tiếp tục xem xét ví dụ trên, giả sử sang năm thứ 2, lãi suất ngắn hạn trên thị trường chỉ còn có 0.5%/tháng, công ty X sẽ lập tức vay tiền với lãi suất thấp để trả cho người nắm giữ trái phiếu để tránh lãi suất cao. Người nắm giữ trái phiếu nhận được số tiền thanh toán tăng thêm trong giai đoạn lãi suất thấp thì đương nhiên khó có thể tái đầu tư để thu đượclãi suất cao.Như vậy khi mà người đi vay có quyền chọn cách thức thanh toán thì chính người cho vay là người chịu rủi ro. Rủi ro này được gọi là “rủi ro thanh toán trước”, chính vì rủi ro này mà lãi suất đối với các loại chứng khoán bảo đảm bằng thế chấp bao giờ cũng cao hơn lãi suất thị trường một chút.

Đối với loại chứng khoán này, vai trò của Ngân hàng chỉ là người trung gian, thu phí để cung cấp dịch vụ chứ hoàn toàn không phải gánh chịu rủi ro nào. Ngân hàng đóng vai trò làm người đại diện cho công ty đi vay để phát hành chứng khoán, thanh toán định kì cho người nắm giữ chứng khoán và tiến hành các thủ tục khác cho công ty đó. Phí mà ngân hàng được hưởng được khấu trừ từ chính tiền lãi mà nhà đầu tư được hưởng, ví dụ: lãi suất cho vay thế chấp đúng ra là 12.5%/năm, và mức phí ngân hàng thu là 0.5%/năm, thì lãi suất mà nhà đầu tư được hưởng sẽ còn 12%/năm.