Hiện nay trên nền kinh tế đang phát triển hiện nay, có thể nói số lượng công ty và doanh nghiệp thành lập khá nhiều và đa dang, trong đó có cả các công ty có tiềm năng kinh tế lớn và có những công ty không bám trụ lại được vì không có lợi nhuận. Vậy chiến lược mua lại tài sản là gì? Đặc điểm và ví dụ về chiến lược mua lại tài sản?

Mục lục bài viết

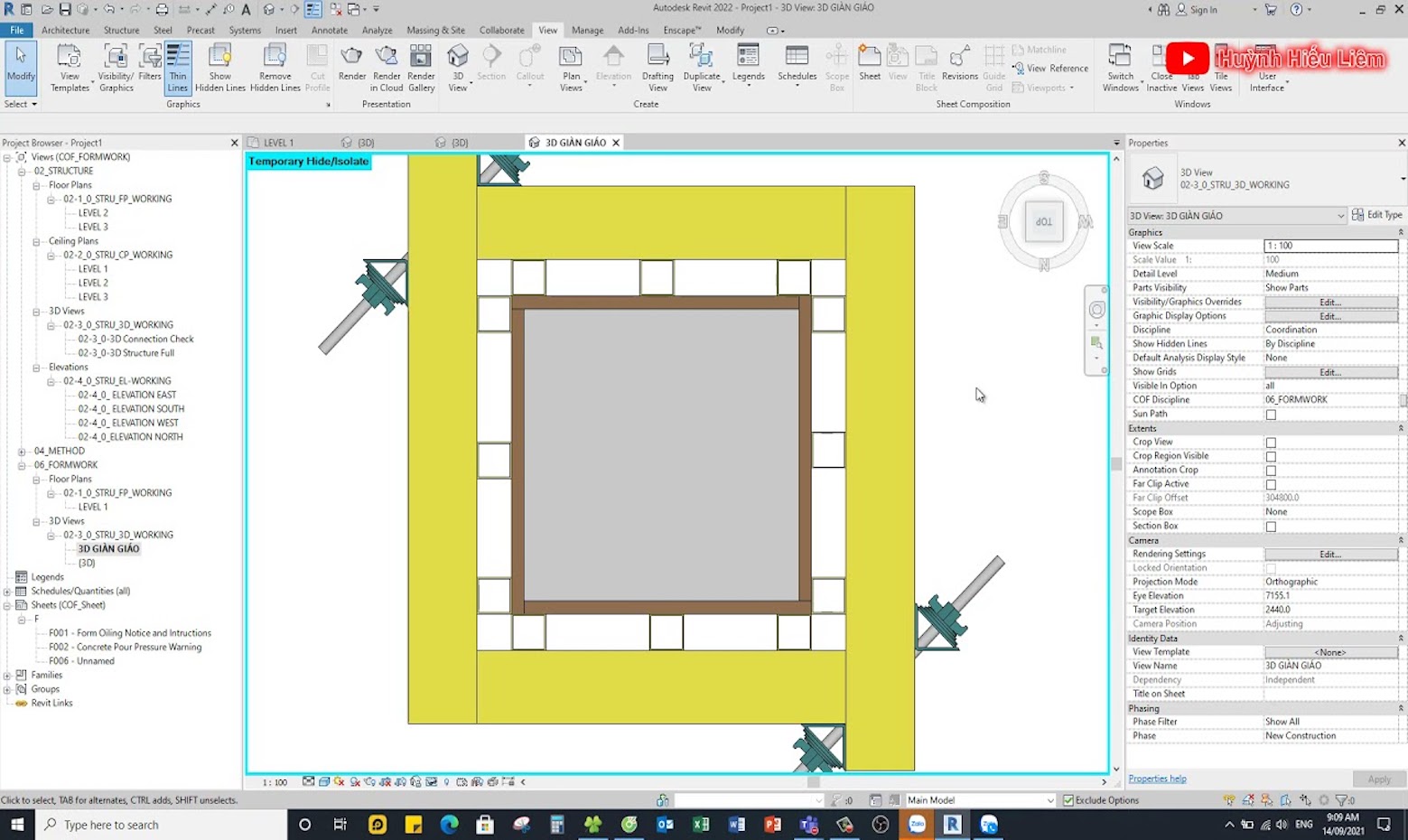

1. Chiến lược mua lại tài sản là gì?

Chiến lược mua lại tài sản trong tiếng Anh là “Asset Acquisition Strategy”.

Khi nhắc tới chiến lược mua lại tài sản là biện pháp giúp một doanh nghiệp tăng trưởng bằng cách mua lại các công ty hoặc các đơn vị kinh doanh của những công ty khác chúng ta hiểu chiến lược này trái ngược với chiến lược tăng trưởng tự thân và tập trung vào việc gia tăng hoạt động của các ngành nghề kinh doanh thuộc nội bộ công ty với các công ty hoạt động trong một số lĩnh vực nhất định thường triển khai chiến lược mua lại tài sản và ngoài ra còn có các mô hình kinh doanh roll-up chuyên thực hiện chiến lược này để tăng trưởng.

2. Đặc điểm và ví dụ về chiến lược mua lại tài sản:

Chiến lược mua lại tài sản là biện pháp giúp cho công ty lớn trong một ngành đã trưởng thành gia tăng doanh số hoặc tăng trưởng lợi nhuận, hoặc giúp công ty nhỏ đẩy nhanh bước tiến trong việc theo đuổi mục tiêu qui mô và với các doanh nghiệp thực hiện chiến lược này cần phải xem xét nhiều yếu tố. Như chúng ta thấy hiện nay cần phải xác định quyết định việc mua lại này là nhằm mục đích tạo ra lợi thế kinh tế nhờ qui mô của một dòng sản phẩm hoặc dịch vụ hiện hữu, hay để chuyển sang một thị trường mới, thâm nhập vào một thị trường địa lí khác hay thậm chí là để ngăn cản đối thủ cạnh tranh cũng đang nhắm đến công ty đó. Mục tiêu phổ biến nhất là tận dụng lợi ích từ hiện tượng cộng hưởng trong doanh thu và chi phí ví dụ: giảm chi phí chồng chéo khi mua một công ty khác và tích hợp nó vào hoạt động của doanh nghiệp.

Một động lực thường thấy khác là mua một dòng sản phẩm hoặc dịch vụ để tích hợp vào vào dòng sản phẩm hiện của doanh nghiệp, nhằm mở rộng cơ sở khách hàng hoặc tạo ra khả năng tiếp cận vào một thị trường địa lí mới. Một yếu tố quan trọng khác của chiến lược mua lại tài sản là giá mua và phương thức tài trợ. Các nhà quản lí thận trọng sẽ không trả quá cao cho một tài sản, và họ sẽ đảm bảo rằng tác động của vụ mua lại đến bảng cân đối kế toán của doanh nghiệp là có thể chấp nhận được.

Ví dụ như một doanh nghiệp nào đó họ sẽ suy tính kĩ nếu phải sử dụng quá nhiều nợ để mua được một tài sản. Một yếu tố khác của chiến lược này là xác định cách tài sản mua lại sẽ được tích hợp vào hoạt động kinh doanh và phương thức theo dõi đóng góp của thương vụ đó cho lợi nhuận. Nhà quản lí sẽ xem xét cần phải ngừng hoạt động nào, và liệu công ty được mua lại có phù hợp với văn hóa lâu dài của doanh nghiệp không vì đây là yếu tố quan trọng để giữ lại nhân sự chủ chốt. Điều quan trọng là phải có một phương pháp hợp lí để giám sát sự đóng góp của tài sản đã mua vào dòng tiền và EPS của công ty hiện tại, hoặc các mục tiêu tài chính khác; để ban lãnh đạo có thể xây dựng một khuôn mẫu cho việc mua lại tài sản trong tương lai.

Ví dụ về chiến lược mua lại tài sản:

VCA Antech được biết tới là chuỗi các phòng khám thú y và phòng thí nghiệm chẩn đoán trên toàn nước Mỹ, được thành lập vào năm 1986 với tên gọi Veterinary Centers of America. Hai năm sau, công ty mua lại Antech Diagnostics. Kể từ đó, VCA Antech đã dần mua lại trăm phòng khám thú y riêng lẻ. Lợi thế kinh tế nhờ qui mô của công ty tăng dần theo thời gian, đặc biệt là về mặt chi phí, nhờ khả năng đàm phán giá với các nhà cung cấp cho các phòng khám thú y của nó ngày càng tăng. Không phải tất cả các chiến lược mua lại tài sản đều giúp công ty thực hiện chúng thành công nhưng chiến lược của VCA Antech đã mang lại kết quả tốt cho các cổ đông của nó.

3. Khi mua lại doanh nghiệp khác cần lưu ý những gì?

Như chúng ta đã biết nếu các chủ thể kinh tế, nhà đầu tư tiến hành hoạt độn kinh doanh từ con số 0 có thể thật thú vị và ý nghĩa , nhưng việc mua lại một công ty kinh doanh đang hoạt động cũng đem lại nhiều thuận lợi, đây là được xem là một sự cân nhắc hợp lí Không giống như việc bạn khởi nghiệp mà chưa có thứ gì mua lại một công ty đang kinh doanh đồng nghĩa với việc bỏ qua các bước khởi dựng bắt tay luôn vào những hoạt động kinh doanh đang diễn ra và đang thu về lợi nhuận. Bạn có thể kiêm tiền kể từ ngày mua công ty .

Thứ nhất, rủi ro về mặt pháp lý, Nhiều khi các bên quan tâm nhiều hơn về các vấn đề tài chính mà quên mất rủi ro về pháp lý và với những rủi ro về mặt pháp lý có thể bao gồm có các rủi ro trong quá trình hoạt động cụ thể khi đang bị tạm ngừng hay buộc phá sản do vi phạm các nghĩa vụ về thuế hay nợ đọng các khoản tiền, không tuân thủ quy định của pháp luật khi kinh doanh và với các rủi ro đến từ cơ quan quản lý nhà nước và với các chủ thể có quyền ban hành các quyết định hành chính và có sẵn bộ máy để cưỡng chế thực hiện quyết định này từ các hành động pháp lý của đối tác và các loại chủ thể có quyền hành động hoặc không hành động dựa trên cơ sở thỏa thuận giữa các bên, rủi ro đến từ các hành vi cố ý, vô ý hoặc bất cẩn của cán bộ quản lý và người lao động của doanh nghiệp và với các tranh chấp,…. dẫn tới doanh nghiệp đang bị kiện tụng hay vướng vào các vấn đề pháp lý khác. Vì vậy nên việc tiến hành kiểm tra các vấn đề pháp lý trước khi quyết định mua lại là thực sự cần thiết.

Thứ hai, rủi ro về mặt tài chính đây cũng là rủi ro mà bên mua đặc biệt quan tâm. Những rủi ro này có thể gồm rủi ro về nguồn vốn ví dụ cụ thể như bên mua chưa góp đủ vốn, nguồn vốn kinh doanh không minh bạch…, rủi ro về tài sản là việc định giá tài sản không đúng với giá trị thực tế và các rủi ro về các khoản nợ đối với cơ quan nhà nước và đối tác. Bên cạnh đó ta thấy để kiểm soát rủi ro về tài chính đối với những giao dịch M&A lớn các bên sẽ thuê các đơn vị kiểm toán độc lập để kiểm trả, soát xét lại toàn bộ báo cáo tài chính, tài sản và các vấn đề liên quan của doanh nghiệp để đưa ra báo cáo thẩm định tài chính và ngoài ra có thể thuê các bên thẩm định giá để định giá tài sản của doanh nghiệp nếu như các bên không tự thỏa thuận được về việc định giá. Việc dựa trên các báo cáo này sẽ giúp bên mua nhìn ra được những số liệu và rủi ro liên quan đến tài chính để từ đó cân quyết định mua hay không, cũng như là căn cứ để đàm phán giá mua.