Trên thực tế thì đối với giá trị tài sản của một thực thể trừ đi giá trị nợ phải trả, thường liên quan đến quỹ mở hoặc quỹ tương hỗ, vì cổ phiếu của các quỹ này đã đăng ký với Ủy ban Chứng khoán được gọi chung với nội dung là giá trị tài sản ròng. Vậy chỉ số NAV là gì? Công thức tính và ý nghĩa của Net Asset Value?

Mục lục bài viết

1. Chỉ số NAV là gì?

Giá trị tài sản ròng trong tiếng Anh là Net asset value, viết tắt là NAV.

“Giá trị tài sản ròng” hay “NAV” của một công ty đầu tư là tổng tài sản của công ty trừ đi tổng nợ phải trả. Ví dụ, nếu một công ty đầu tư có chứng khoán và tài sản khác trị giá 100 triệu đô la và có khoản nợ phải trả là 10 triệu đô la, thì NAV của công ty đầu tư sẽ là 90 triệu đô la. Bởi vì tài sản và nợ phải trả của một công ty đầu tư thay đổi hàng ngày, NAV cũng sẽ thay đổi hàng ngày. NAV có thể là 90 triệu đô la một ngày, 100 triệu đô la vào ngày hôm sau và 80 triệu đô la vào ngày hôm sau.

Các quỹ tương hỗ và Đơn vị ủy thác đầu tư (UIT) thường phải tính toán NAV của họ ít nhất một lần mỗi ngày làm việc, thường là sau khi các sàn giao dịch lớn của Hoa Kỳ đóng cửa. Quỹ dạng đóng, mà cổ phiếu của họ nói chung không “có thể mua lại” – nghĩa là, quỹ không bắt buộc phải mua lại – không phải tuân theo yêu cầu này.

Một công ty đầu tư tính toán NAV của một cổ phiếu (hoặc “NAV trên mỗi cổ phiếu”) bằng cách chia NAV của nó cho số lượng cổ phiếu đang lưu hành. Ví dụ: nếu một quỹ tương hỗ có NAV là 100 triệu đô la và các nhà đầu tư sở hữu 10.000.000 cổ phiếu của quỹ, thì NAV trên mỗi cổ phiếu của quỹ sẽ là 10 đô la. Bởi vì NAV trên mỗi cổ phiếu dựa trên NAV, thay đổi hàng ngày và trên số lượng cổ phiếu mà các nhà đầu tư nắm giữ, cũng thay đổi hàng ngày, NAV trên mỗi cổ phiếu cũng sẽ thay đổi hàng ngày. Hầu hết các quỹ tương hỗ đều công bố NAV trên mỗi cổ phiếu của họ trên các tờ báo hàng ngày.

Giá cổ phiếu của các quỹ tương hỗ và các UIT truyền thống dựa trên NAV của chúng. Có nghĩa là, giá mà các nhà đầu tư trả để mua quỹ tương hỗ và hầu hết cổ phiếu UIT là NAV ước tính trên mỗi cổ phiếu, cộng với bất kỳ khoản phí nào mà quỹ áp dụng khi mua (chẳng hạn như tải bán hoặc phí mua). Giá mà nhà đầu tư nhận được khi mua lại là NAV gần đúng trên mỗi cổ phiếu khi mua lại, trừ đi bất kỳ khoản phí nào mà quỹ khấu trừ tại thời điểm đó (chẳng hạn như bán hàng trả chậm hoặc phí mua lại).

Giá trị tài sản ròng (NAV) cũng có thể giống với giá trị sổ sách hoặc giá trị vốn chủ sở hữu của một doanh nghiệp. Giá trị tài sản ròng có thể đại diện cho giá trị của tổng vốn chủ sở hữu, hoặc nó có thể được chia cho số lượng cổ phiếu đang lưu hành mà các nhà đầu tư nắm giữ, do đó đại diện cho giá trị tài sản ròng trên mỗi cổ phiếu.

Giá trị tài sản ròng (NAV) được định nghĩa là giá trị tài sản của quỹ trừ đi giá trị nợ phải trả của quỹ. Thuật ngữ “giá trị tài sản ròng” thường được sử dụng liên quan đến quỹ tương hỗ và được sử dụng để xác định giá trị của tài sản nắm giữ. Theo SEC, các quỹ tương hỗ và Đơn vị ủy thác đầu tư (UIT) được yêu cầu tính toán NAV của họ ít nhất một lần mỗi ngày làm việc.

Giá trị tài sản ròng là giá trị tài sản của quỹ trừ đi mọi khoản nợ phải trả và chi phí. NAV (trên cơ sở mỗi cổ phiếu) thể hiện giá mà nhà đầu tư có thể mua hoặc bán các đơn vị quỹ. Khi giá trị của chứng khoán trong quỹ tăng lên thì NAV cũng tăng theo.Khi giá trị của chứng khoán trong quỹ giảm, NAV giảm. Chỉ số NAV không cung cấp cái nhìn sâu sắc về mức độ “tốt” hay “xấu” của quỹ.NAV của quỹ nên được xem xét trong một khung thời gian để đánh giá hoạt động của quỹ.

2. Công thức tính và ý nghĩa của Net Asset Value:

Công thức NAV của một thực thể kinh doanh

NAV = Tài sản – Nợ phải trả

Công thức tính toán NAV của quĩ tương hỗ, quĩ đầu tư

NAV = (Tài sản – Nợ phải trả) / Tổng số cổ phiếu đang lưu hành

Trong đó:

– Giá trị tài sản là giá trị của tất cả các chứng khoán trong danh mục đầu tư

– Giá trị nợ phải trả là giá trị của tất cả các khoản nợ phải trả và chi phí quỹ (chẳng hạn như lương nhân viên, chi phí quản lý, chi phí hoạt động, phí kiểm toán, v.v.)

Ví dụ:

Một công ty đầu tư quản lý một quỹ tương hỗ và muốn tính giá trị tài sản ròng cho một cổ phiếu. Công ty đầu tư được cung cấp các thông tin sau về quỹ tương hỗ của mình:

Giá trị chứng khoán trong danh mục đầu tư: 75 triệu đô la (tính theo giá đóng cửa cuối ngày)

Tiền và các khoản tương đương tiền $ 15 triệu

Thu nhập tích lũy trong ngày là 24 triệu đô la

Nợ ngắn hạn 1 triệu đô la

Nợ dài hạn $ 12 triệu

Chi phí phải trả trong ngày là $ 5,00020 triệu cổ phiếu đang lưu hành

Giá trị tài sản ròng và các hoạt động kế toán và ghi chép sổ sách khác là kết quả của quá trình kế toán quỹ (còn được gọi là kế toán chứng khoán, kế toán đầu tư và kế toán danh mục đầu tư). Hệ thống kế toán quỹ là hệ thống máy tính tinh vi được sử dụng để hạch toán các dòng vốn của nhà đầu tư vào và ra quỹ, mua và bán các khoản đầu tư, và thu nhập đầu tư liên quan, lãi, lỗ và chi phí hoạt động của quỹ. Các khoản đầu tư và tài sản khác của quỹ được định giá thường xuyên; hàng ngày, hàng tuần hoặc hàng tháng, tùy thuộc vào quỹ và các yêu cầu của cơ quan quản lý hoặc nhà tài trợ liên quan. Không có phương pháp hoặc cơ sở chung nào để định giá tài sản và nợ phải trả cho mục đích tính giá trị tài sản ròng được sử dụng trên toàn thế giới, và các tiêu chí được sử dụng để định giá sẽ phụ thuộc vào hoàn cảnh, mục đích của việc định giá và bất kỳ quy định nào và / hoặc các nguyên tắc kế toán có thể áp dụng.

Ví dụ: đối với các quỹ mở được đăng ký tại Hoa Kỳ, các khoản đầu tư thường được định giá mỗi ngày Sở giao dịch chứng khoán New York mở cửa, sử dụng giá đóng cửa (có nghĩa là đại diện cho giá trị hợp lý), thường là 4:00 chiều. Giờ phương Tây. Đối với các quỹ thị trường tiền tệ được đăng ký tại Hoa Kỳ, các khoản đầu tư thường được thực hiện hoặc định giá theo “chi phí khấu hao” trái ngược với giá trị thị trường cho mục đích nhanh chóng và các mục đích khác, với điều kiện các yêu cầu khác nhau liên tục được đáp ứng.

Ủy ban Chứng khoán và Giao dịch của Ấn Độ đã ban hành một thông báo vào ngày 17 tháng 9 năm 2020 cho biết rằng khi mua các đơn vị quỹ tương hỗ trước 1 giờ chiều, NAV kể từ ngày hiện thực hóa (ngày khi tiền đầu tư đạt đến AMC) sẽ được áp dụng bất kể quy mô của đầu tư.

Khi hoàn thành quá trình định giá và khi tất cả các bút toán thích hợp khác được đăng, sổ kế toán sẽ được “đóng”, cho phép tính toán và tạo ra nhiều loại thông tin bao gồm giá trị tài sản ròng trên mỗi cổ phiếu.

Diễn giải giá trị tài sản ròng

Giá trị tài sản ròng đại diện cho giá trị thị trường của quỹ. Khi được biểu thị ở giá trị trên mỗi cổ phiếu, nó thể hiện giá trị thị trường của quỹ trên mỗi đơn vị. Giá trị mỗi cổ phiếu là giá mà nhà đầu tư có thể mua hoặc bán các đơn vị quỹ. Khi giá trị của chứng khoán trong quỹ tăng lên, giá trị tài sản ròng cũng tăng theo. Ngược lại, khi giá trị của chứng khoán trong quỹ giảm, NAV sẽ giảm: Nếu giá trị của chứng khoán trong quỹ tăng lên thì NAV của quỹ tăng lên.Nếu giá trị của chứng khoán trong quỹ giảm, thì NAV của quỹ giảm.

3. Giá trị tài sản ròng khi ra quyết định:

Sau đây là giá trị tài sản ròng của một số quỹ TD tính đến ngày 7 tháng 9 năm 2018:

Quỹ Thu nhập Cổ tức TD – I: $ 39,78

Quỹ Tăng trưởng Cân bằng TD – I: $ 29,07

Quỹ Thu nhập Hàng tháng Đa dạng TD – I: $ 26,17

Quỹ thu nhập hàng tháng TD – I: $ 21,96

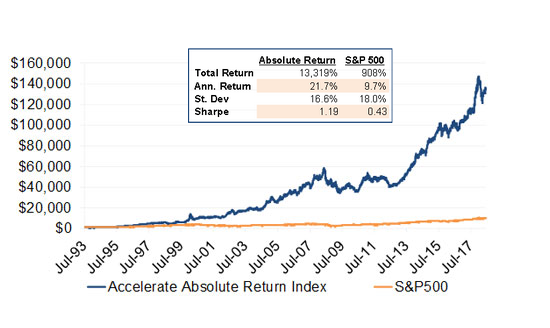

Bằng cách xem xét giá trị tài sản ròng của các quỹ khác nhau, bạn có thể đạt được thông tin chi tiết nào? Trong ngắn hạn – không có. Việc xem xét NAV của mỗi quỹ và so sánh với các quỹ khác không cung cấp bất kỳ thông tin chi tiết nào về việc quỹ nào hoạt động tốt hơn. Tương tự như giá cổ phiếu, giá cổ phiếu cao không cho thấy cổ phiếu “tốt hơn”. Để xác định quỹ nào tốt hơn, điều quan trọng là phải xem lịch sử hoạt động của từng quỹ tương hỗ, chứng khoán trong mỗi quỹ, tuổi thọ của người quản lý quỹ và cách quỹ hoạt động so với điểm chuẩn (chẳng hạn như S&P Chỉ số 500). Nếu giá trị tài sản ròng của một quỹ tăng từ 10 đô la lên 20 đô la so với một quỹ khác có NAV tăng từ 10 đô la lên 15 đô la, thì rõ ràng là quỹ đã đánh dấu mức tăng 100% trong NAV của mình đang hoạt động tốt hơn.