Thanh toán bù trừ là một quá trình mà các giao dịch tài chính được thực hiện. Đó là việc chuyển tiền chính xác và kịp thời cho người bán và người mua chứng khoán. Vậy bù trừ và thanh toán giao dịch chứng khoán là gì? Nguyên tắc thực hiện?

Mục lục bài viết

1. Bù trừ và thanh toán giao dịch chứng khoán là gì?

Thanh toán là việc trao đổi tiền và chứng khoán thực tế giữa các bên trong giao dịch vào ngày thanh toán sau khi đã thỏa thuận trước đó về giao dịch. Phần lớn việc thanh toán giao dịch chứng khoán hiện nay được thực hiện bằng phương thức điện tử. Giao dịch cổ phiếu được giải quyết trong 2 ngày làm việc (T + 2), trong khi trái phiếu chính phủ và quyền chọn được thanh toán vào ngày làm việc tiếp theo (T + 1). Trong hợp đồng tương lai, thanh toán đề cập đến giá đánh dấu trên thị trường của các tài khoản sử dụng giá đóng cửa cuối cùng trong ngày. Việc thanh toán hợp đồng tương lai có thể dẫn đến một cuộc gọi ký quỹ nếu không đủ tiền để trang trải mức giá đóng cửa mới.

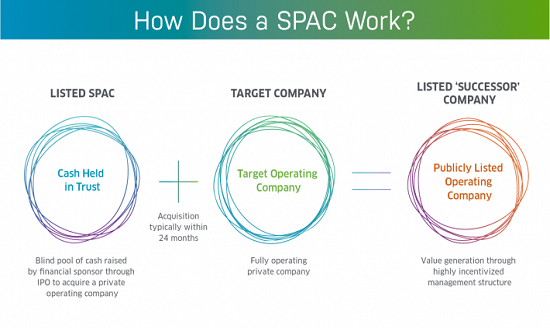

Bù trừ và thanh toán hay gồm vào đó chính là thanh toán bù trừ – thủ tục giải quyết các giao dịch tài chính; nghĩa là, việc chuyển tiền chính xác và kịp thời cho người bán và chứng khoán cho người mua. Thông thường với thanh toán bù trừ, một tổ chức chuyên môn đóng vai trò trung gian và đảm nhận vai trò của người mua và người bán ngầm để điều chỉnh đơn hàng giữa các bên giao dịch. Việc thanh toán bù trừ là cần thiết để khớp tất cả các lệnh mua và bán trên thị trường. Nó cung cấp thị trường mượt mà hơn và hiệu quả hơn vì các bên có thể thực hiện chuyển khoản cho công ty thanh toán bù trừ thay vì cho từng bên riêng lẻ mà họ giao dịch.

Thanh toán bù trừ là quá trình điều chỉnh các giao dịch mua và bán các quyền chọn, hợp đồng tương lai hoặc chứng khoán khác nhau và việc chuyển tiền trực tiếp từ tổ chức tài chính này sang tổ chức tài chính khác. Quá trình xác nhận sự sẵn có của các khoản tiền thích hợp, ghi lại việc chuyển nhượng, và trong trường hợp chứng khoán, đảm bảo việc chuyển giao chứng khoán cho người mua. Các giao dịch không được xóa có thể dẫn đến rủi ro thanh toán và, nếu các giao dịch không rõ ràng, các sai sót kế toán sẽ phát sinh khi tiền thực có thể bị mất.

Giao dịch ngoài là giao dịch không thể được thực hiện vì nó được nhận bởi một sàn giao dịch có thông tin mâu thuẫn. Cơ quan thanh toán bù trừ được liên kết không thể giải quyết giao dịch vì dữ liệu do các bên ở cả hai bên của giao dịch cung cấp không nhất quán hoặc mâu thuẫn với nhau.

Có 2 loại thanh toán bù trừ: thanh toán bù trừ song phương và thanh toán bù trừ trung tâm. Trong thanh toán bù trừ song phương, các bên tham gia giao dịch phải trải qua các bước cần thiết về mặt pháp lý để giải quyết giao dịch. Thanh toán bù trừ trung tâm sử dụng bên thứ ba – thường là công ty thanh toán bù trừ – để xóa các giao dịch.

Các sàn giao dịch chứng khoán, có các công ty thanh toán bù trừ. Họ đảm bảo rằng các nhà giao dịch chứng khoán có đủ tiền trong tài khoản của họ, cho dù sử dụng tiền mặt hoặc tiền ký quỹ do nhà môi giới cung cấp, để tài trợ cho các giao dịch họ đang thực hiện. Bộ phận thanh toán bù trừ của các sàn giao dịch này đóng vai trò là người trung gian, giúp tạo điều kiện thuận lợi cho việc chuyển tiền diễn ra suôn sẻ.

Khi một nhà đầu tư bán một cổ phiếu mà họ sở hữu, họ muốn biết rằng tiền sẽ được chuyển đến tay họ. Các công ty thanh toán bù trừ đảm bảo điều này xảy ra. Tương tự, khi ai đó mua một cổ phiếu, họ cần có đủ khả năng chi trả. Công ty thanh toán bù trừ đảm bảo rằng số tiền thích hợp được dành để thanh toán giao dịch khi ai đó mua cổ phiếu.

Cơ quan thanh toán bù trừ được sử dụng bởi các thành viên sở hữu cổ phần trong cơ quan thanh toán bù trừ. Các thành viên thường là người môi giới-đại lý. Chỉ các thành viên mới có thể trực tiếp sử dụng các dịch vụ của cơ quan thanh toán bù trừ; khách hàng bán lẻ và các nhà môi giới khác có quyền truy cập bằng cách có tài khoản với các công ty thành viên. Các công ty thành viên có trách nhiệm tài chính trước cơ quan thanh toán bù trừ về các giao dịch đã được thanh toán. Các công ty thành viên có trách nhiệm đảm bảo rằng chứng khoán có sẵn để chuyển nhượng và số tiền ký quỹ đủ được đăng hoặc các khoản thanh toán được thực hiện bởi khách hàng của công ty; nếu không, các công ty thành viên phải bù đắp bất kỳ khoản thiếu hụt nào. Nếu một công ty thành viên mất khả năng thanh toán về tài chính, thì chỉ khi đó cơ quan thanh toán bù trừ mới có thể bù đắp cho bất kỳ thiếu sót nào trong giao dịch.

2. Trung tâm thanh toán bù trừ:

Đối với hợp đồng tương lai và quyền chọn, công ty thanh toán bù trừ hoạt động như một trung gian cho giao dịch, hoạt động như một đối tác ngầm cho cả người mua và người bán của tương lai hoặc quyền chọn. Điều này mở rộng đến thị trường chứng khoán, nơi sở giao dịch chứng khoán xác nhận giao dịch chứng khoán thông qua việc thanh toán.

Các tổ chức thanh toán bù trừ tính phí cho các dịch vụ của họ, được gọi là phí thanh toán bù trừ. Khi nhà đầu tư trả hoa hồng cho nhà môi giới, phí bù trừ này thường đã được bao gồm trong số tiền hoa hồng đó. Phí này hỗ trợ việc tập trung và điều chỉnh các giao dịch và tạo điều kiện thuận lợi cho việc phân phối các khoản đầu tư đã mua một cách thích hợp.

Khi một cơ sở thanh toán bù trừ gặp phải giao dịch ngoài, nó cho các bên đối tác cơ hội để điều chỉnh sự chênh lệch một cách độc lập. Nếu các bên có thể giải quyết vấn đề, họ gửi lại giao dịch cho cơ quan thanh toán bù trừ để giải quyết thích hợp. Tuy nhiên, nếu họ không thể đồng ý về các điều khoản của giao dịch, thì vấn đề sẽ được gửi đến ủy ban trao đổi thích hợp để phân xử.

Trung tâm thanh toán bù trừ tự động: Nhà thanh toán bù trừ tự động (ACH) là một hệ thống điện tử được sử dụng để chuyển tiền giữa các thực thể, thường được gọi là chuyển tiền điện tử (EFT). ACH thực hiện vai trò trung gian, xử lý việc gửi / nhận các khoản tiền đã được xác nhận giữa các tổ chức.

ACH thường được sử dụng để gửi trực tiếp tiền lương của nhân viên và có thể được sử dụng để chuyển tiền giữa một cá nhân và một doanh nghiệp để đổi lấy hàng hóa và dịch vụ. Theo truyền thống, thông tin tài khoản ngân hàng gửi và nhận cần phải được cung cấp, bao gồm số tài khoản và số định tuyến, để tạo thuận lợi cho giao dịch. Quy trình này cũng có thể được coi là séc điện tử, vì nó cung cấp thông tin giống như séc viết.

Hiện nay, trung tâm thanh toán bù trừ ở Việt Nam đó chính là Trung tâm lưu kí chứng khoán Việt Nam – VSD

3. Ví dụ về thanh toán bù trừ:

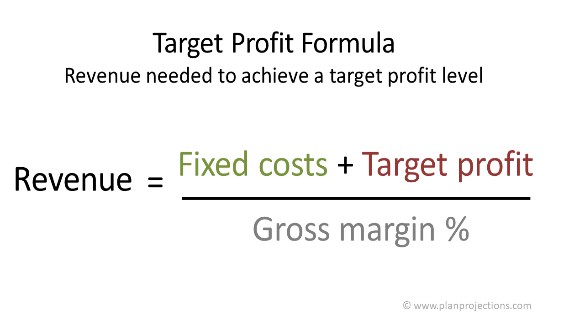

Như một ví dụ giả định, giả sử rằng một nhà giao dịch mua một hợp đồng tương lai chỉ số. Số tiền ký quỹ ban đầu cần thiết để giữ giao dịch này qua đêm là $ 6,160. Số tiền này được coi là sự đảm bảo “có thiện chí” rằng nhà giao dịch có thể đủ khả năng giao dịch. Số tiền này được giữ bởi công ty thanh toán bù trừ, trong tài khoản của nhà giao dịch và không thể được sử dụng cho các giao dịch khác. Điều này giúp bù đắp bất kỳ tổn thất nào mà nhà giao dịch có thể gặp phải trong khi giao dịch.

Quá trình này giúp giảm rủi ro cho các nhà giao dịch cá nhân. Ví dụ: nếu hai người đồng ý giao dịch và không có ai khác để xác minh và hỗ trợ giao dịch, có thể một bên có thể rút lui khỏi thỏa thuận hoặc gặp rắc rối tài chính và không thể tạo ra tiền để giữ kết thúc của cuộc mặc cả. Công ty thanh toán bù trừ sẽ loại bỏ rủi ro này khỏi người giao dịch cá nhân. Mỗi nhà giao dịch biết rằng công ty thanh toán bù trừ sẽ thu đủ tiền từ tất cả các bên giao dịch, vì vậy họ không cần phải lo lắng về rủi ro tín dụng hoặc rủi ro vỡ nợ của người ở phía bên kia của giao dịch.

4. Nguyên tắc thực hiện thanh toán bù trừ:

Nguyên tắc thực hiện bù trừ và thanh toán giao dịch chứng khoán của Trung tâm lưu kí chứng khoán Việt Nam – VSD được VSD quy định như sau:

“- VSD thực hiện thanh toán chứng khoán theo hình thức chuyển giao ghi sổ thông qua hệ thống tài khoản lưu ký của thành viên lưu ký bên mua và bán đồng thời điều chỉnh thông tin sở hữu tài khoản của người đầu tư mua và người đầu tư bán; Ngân hàng thanh toán (Ngân hàng TMCP Đầu tư và Phát triển Việt Nam) thực hiện thanh toán tiền theo kết quả bù trừ tiền của VSD thông qua hệ thống tài khoản tiền của các thành viên lưu ký mở tại Ngân hàng thanh toán.

– Thanh toán giao dịch chứng khoán được thực hiện theo nguyên tắc: việc chuyển giao chứng khoán tại VSD diễn ra chắc chắn và đồng thời với việc chuyển tiền tại Ngân hàng thanh toán (nguyên tắc DVP – Delivery Versus Payment). Cơ chế thanh toán giao dịch DVP cho phép các bên tham gia giao dịch loại bỏ được các rủi ro về thanh toán, theo đó, bên mua và bán phải có đủ tiền và chứng khoán để đảm bảo khả năng thanh toán giao dịch chứng khoán.”

Nguyên tắc này thể hiện rõ hình thức để thực hiện bù trừ và thanh toán và cơ chế thực hiện, ngân hàng thức hiện hoạt động bù trừ và thanh toán. Nguyên tắc chính là cơ sở để triển khai các thủ tục bù trừ và thanh toán trong giao dịch chứng khoán. Nguyên tắc này cũng giúp các chủ thể loại bỏ những rủi ro khi thanh toán chứng khoán và cũng yêu cầu các bên phải đảm bảo cho khả năng thanh toán của mình.