Khi nhắc đến tín dụng cũng như những thuật ngữ liên quan đến vấn đề này thì bản thân mỗi cá nhân cũng cần trang bị kiến thức cơ bản để không hiểu lầm dẫn đến làm sai mà ảnh hưởng đến quyền lợi cũng như trách nhiệm của mình. Vậy báo cáo tín dụng là gì? Đặc điểm và những lưu ý như thế nào?

Mục lục bài viết

1. Báo cáo tín dụng là gì?

Khái niệm báo cáo tín dụng:

Báo cáo tín dụng được hiểu cơ bản là bản phân tích chi tiết về lịch sử tín dụng của một cá nhân được viết bởi một cơ quan tín dụng. Các cơ quan tín dụng thu thập thông tin tài chính về các cá nhân và tạo báo cáo tín dụng dựa trên thông tin đó. Người cho vay sử dụng các báo cáo cùng với các chi tiết khác để xác định khả năng trả được nợ của người vay. Mà khả năng trả được nợ được hiểu là sự đánh giá của bên cho vay đối với rủi ro vỡ nợ hay khả năng tiếp nhận nợ mới của bạn. Khả năng trả được nợ là thứ mà bên cho vay sẽ xem xét trước khi quyết định cho bạn vay. Khả năng trả được nợ sẽ được xác định từ nhiều yếu tố như lịch sử trả nợ hay điểm tín dụng của các chủ thể cụ thể. Một số tổ chức cho vay còn xem xét đến tài sản và nợ hiện tại mà các chủ thể đang nắm giữ để xác định được xác suất vỡ nợ của các chủ thể đó.

Tại Mỹ, hiện nay có ba cơ quan báo cáo tín dụng chính đó là: Equachus, Experian và TransUnion. Mỗi công ty báo cáo này thu thập thông tin về chi tiết tài chính cá nhân của người tiêu dùng và thói quen thanh toán hóa đơn của họ để tạo báo cáo tín dụng. Mặc dù hầu hết các thông tin là tương tự nhau, nhưng vẫn thường có những sự khác biệt nhỏ giữa ba bản báo cáo.

– Ta hiểu về cơ quan báo cáo tín dụng như sau:

Cơ quan báo cáo tín dụng là một doanh nghiệp lưu giữ lịch sử thông tin tín dụng về các cá nhân và doanh nghiệp. Họ nhận báo cáo từ những người cho vay và nhiều nguồn khác được tổng hợp trong báo cáo tín dụng, trong đó bao gồm điểm tín dụng được công bố. Giải thích rõ hơn, cơ quan báo cáo tín dụng thu thập và lưu giữ thông tin tín dụng của người dùng. Sau đó họ bán lại thông tin đó cho các khách hàng doanh nghiệp dưới dạng một báo cáo tín dụng.

Cơ quan báo cáo tín dụng cũng có thể được gọi là cục báo cáo tín dụng.

Cơ quan báo cáo tín dụng được lập ra để nhằm phục vụ nhiều mục đích khác nhau trong lĩnh vực tín dụng. Cơ quan báo cáo tín dụng sẽ tiến hành việc lưu giữ thông tin tín dụng, tính toán điểm tín dụng, cung cấp báo cáo tín dụng và hợp tác với các tổ chức tín dụng cho mục đích marketing.

Các cơ quan báo cáo tín dụng nhận được nhiều loại thông tin có thể đưa cho khách hàng. Các cơ quan báo cáo tín dụng thường là một trong hai loại: báo cáo về cá nhân hoặc doanh nghiệp.

Báo cáo tín dụng tiếng Anh là gì?

Báo cáo tín dụng tiếng Anh là Credit report.

2. Đặc điểm của báo cáo tín dụng:

Báo cáo tín dụng sẽ bao gồm thông tin cá nhân như địa chỉ hiện tại và trước đây của cá nhân, số an sinh xã hội và lịch sử việc làm. Các báo cáo này cũng bao gồm một bản tóm tắt lịch sử tín dụng như số lượng và loại tài khoản ngân hàng, hoặc thẻ tín dụng quá hạn hoặc thẻ tín dụng có trạng thái tốt và thông tin tài khoản chi tiết liên quan đến số dư lớn, giới hạn tín dụng và ngày mở tài khoản.

Báo cáo tín dụng cũng liệt kê các yêu cầu tín dụng và chi tiết về các tài khoản được chuyển cho các cơ quan tín dụng như thông tin về các khoản thế chấp và lương. Nói tóm lại thì một báo cáo tín dụng lưu trữ thông tin tiêu cực trong vòng 7 năm, còn hồ sơ phá sản thường ở trên báo cáo tín dụng trong khoảng 10 năm.

Báo cáo tín dụng thông thường sẽ chia thông tin thành 4 phần. Phần đầu của báo cáo chứa thông tin cá nhân về người tiêu dùng và trong nhiều trường hợp cụ thể, phần này có thể bao gồm các biến thể của tên người tiêu dùng hoặc số An sinh xã hội, đơn giản vì thông tin có thể được báo cáo không chính xác bởi chủ thể là bên cho vay.

Phần thứ hai cũng chính là phần chính của báo cáo, bao gồm thông tin chi tiết về hạn mức, còn được gọi là hạn mức thương mại. Phần thứ ba bao gồm các hồ sơ công khai như phá sản, bản án và tài sản thế chấp thuế. Phần dưới cùng của báo cáo liệt kê tất cả các thực thể gần đây đã yêu cầu xem báo cáo tín dụng của cá nhân vì một sự kiện như đăng kí khoản vay cá nhân.

Nếu một cá nhân nộp đơn đăng kí vay, đăng kí chính sách bảo hiểm hoặc tài sản cho thuê, chủ nợ, công ty bảo hiểm, chủ nhà và những người khác có quyền hợp pháp để truy cập báo cáo tín dụng của cá nhân đó.

Chủ lao động cũng có thể yêu cầu một bản sao báo cáo tín dụng của một cá nhân đó miễn là cá nhân đó cũng đồng ý và cho phép bằng văn bản. Các thực thể này thông thường sẽ có trách nhiệm cần phải trả tiền cho văn phòng tín dụng để có quyền được truy cập báo cáo, đó là cách các văn phòng tín dụng kiếm tiền từ những báo cáo đó.

Tại Mỹ, Luật báo cáo tín dụng công bằng yêu cầu 3 văn phòng báo cáo tín dụng cung cấp cho các chủ thể là người tiêu dùng một báo cáo tín dụng miễn phí mỗi năm một lần. Luật liên bang được ban hành cũng cho phép các chủ thể là người tiêu dùng nhận báo cáo tín dụng miễn phí nếu bất kì công ty nào có hành động bất lợi chống lại họ. Điều này bao gồm từ chối tín dụng, bảo hiểm hoặc việc làm cũng như các báo cáo từ các cơ quan thu thập hoặc bản án. Tuy nhiên, các chủ thể là người tiêu dùng phải yêu cầu báo cáo trong vòng 60 ngày kể từ ngày xảy ra hành động bất lợi.

Không những thế đối với những người tiêu dùng đang hưởng phúc lợi, những người thất nghiệp và có kế hoạch tìm việc trong vòng 60 ngày và nạn nhân của hành vi trộm cắp danh tính cũng được hưởng một báo cáo tín dụng miễn phí từ mỗi cơ quan báo cáo.

3. Lịch sử tín dụng:

Khái niệm lịch sử tín dụng:

Lịch sử tín dụng được hiểu là hồ sơ ghi chép về khả năng trả nợ của người tiêu dùng và biểu thị trách nhiệm của người đó trong việc trả nợ. Thông tin này được chứa đựng trong báo cáo tín dụng của người tiêu dùng. Lịch sử tín dụng của các chủ thể là người tiêu dùng bao gồm:

– Số lượng và loại tài khoản tín dụng.

– Mỗi tài khoản đã được mở trong bao lâu.

– Số tiền nợ.

– Số tiền tín dụng khả dụng.

– Hóa đơn có được thanh toán đúng hạn hay không.

– Số lần thẩm định tín dụng gần đây.

– Lịch sử tín dụng của người tiêu dùng cũng chứa thông tin liên quan đến việc người tiêu dùng có bất kì lần phá sản, thế chấp, phán quyết của tòa án nào không..

Các chủ nợ tiềm năng, ví dụ cụ thể như người cho vay thế chấp và các công ty thẻ tín dụng, sử dụng thông tin trong lịch sử tín dụng của người tiêu dùng để quyết định có nên gia hạn tín dụng cho người tiêu dùng đó hay không. Thông tin trong lịch sử tín dụng của một người cũng được sử dụng để nhằm mục đích để tính điểm tín dụng FICO của người đó.

Lịch sử tín dụng trong tiếng Anh là gì?

Lịch sử tín dụng trong tiếng Anh là Credit History.

4. Đánh giá lịch sử tín dụng:

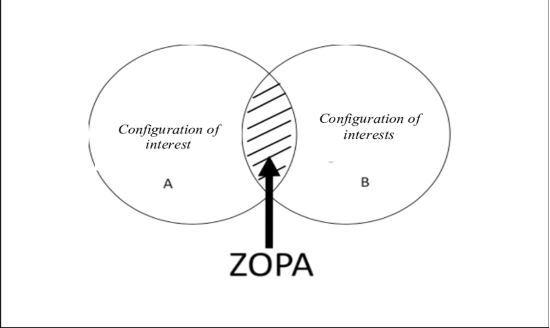

Khi các đối tượng là chủ nợ tiến hành xem xét lịch sử tín dụng của người nộp đơn để xác định xem có nên cung cấp khoản tài trợ cho họ hay không, các hoạt động gần đây của người đó không phải là yếu tố duy nhất được đánh giá. Khoảng thời gian mà các tài khoản tín dụng đã được mở và hoạt động cũng sẽ được tính đến.

Bên cạnh đó, các mô hình và tính thường xuyên của việc trả nợ trong thời gian dài hơn sẽ được đánh giá tích cực hơn. Một số ý kiến cũng cho rằng một người đi vay tiếp tục thực hiện thanh toán trả góp thay vì trả hết nợ tồn đọng nhằm tiếp tục xây dựng lịch sử tín dụng tích cực.

Điều này sẽ bao gồm các khoản trả lãi, không chỉ là số tiền tối thiểu, để liên tục giảm nợ theo thời gian.

Không có lịch sử tín dụng:

Những chủ thể là người đi vay không có lịch sử tín dụng, ví dụ cụ thể như những thanh niên ở độ tuổi học đại học, có thể gặp khó khăn để các khoản cho vay hoặc cho thuê đáng kể được chấp thuận. Các chủ nhà cũng có thể quyết định không cho thuê phòng đối với một người không có lịch sử tín dụng chứng minh khả năng thanh toán đúng hạn của các đối tượng này.

Đối với những chủ thể là người không có lịch sử tín dụng, các đối tượng đó cũng có thể thiết lập lịch sử tín dụng bằng cách vay một khoản vay cá nhân nhỏ hoặc đăng kí thẻ tín dụng với số dư nhỏ. Việc này sẽ cho phép các chủ thể là những người đi vay chứng minh anh ấy hoặc cô ấy có thể quản lí tín dụng tốt như thế nào ở qui mô nhỏ trước khi nhận khoản vay lớn hơn.