Thị trường chứng khoán hiện nay hoạt động rất sôi nổi và khá đa dạng về các hình thức đầu tư. Trong đó chúng ta có thể kể tới chứng khoán khả mại là một dạng chứng khoán đang rất nổi được nhiều nhà đầu tư lựa chọn. Vậy chứng khoán khả mại là gì? Ưu điểm và nhược điểm?

Mục lục bài viết

1. Chứng khoán khả mại là gì?

Thị trường chứng khoán là một tập hợp bao gồm những người mua và người bán cổ phiếu (hay chứng khoán), thứ đại diện cho quyền sở hữu của họ đối với một doanh nghiệp; chúng có thể bao gồm các cổ phiếu được niêm yết trên sàn giao dịch chứng khoán đại chúng, hoặc những cổ phiếu được giao dịch một cách không công khai, ví dụ như cổ phần của một công ty tư nhân được bán cho các nhà đầu tư thông qua các nền tảng gọi vốn cộng đồng. Những khoản đầu tư trên thị trường chứng khoán hầu hết được thực hiện thông qua môi giới chứng khoán và nền tảng giao dịch điện tử.

Cổ phiếu có thể được phân loại theo quốc gia nơi công ty được đặt trụ sở. Ví dụ, Nestlé và Novartis có trụ sở ở Thụy Sĩ và được giao dịch tại Sàn giao dịch SIX Thụy Sĩ, vì thế chúng có thể được coi là một phần của thị trường chứng khoán Thụy Sĩ, mặc dù vậy, có những cổ phiếu vẫn có thể được giao dịch tại các quốc gia khác, ví dụ như Biên lai lưu ký Mỹ (ADR) tại thị trường chứng khoán Hoa Kỳ.

Các cổ phiếu hoặc các công cụ nợ được niêm yết trên sàn giao dịch và có thể dễ dàng mua hoặc bán được gọi là chứng khoán khả mại. Hay nói cách khác, khả mại là các khoản đầu tư có thể dễ dàng chuyển đổi thành tiền mặt một cách nhanh chóng. Các chứng khoán này có xu hướng đáo hạn trong một năm hoặc ít hơn và có thể là nợ hoặc vốn chủ sở hữu.Chi phí gốc của chứng khoán khả mại bao gồm các khoản hoa hồng và chi phí được trả khi mua hoặc bán.

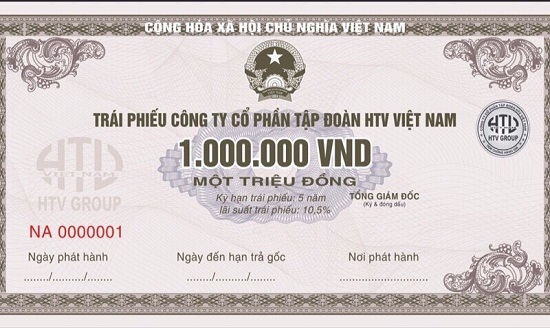

Giá trị của chứng khoán khả mại có thể được xác định dựa trên việc kiểm tra các giao dịch đã được thực hiện trước đó không lâu. Chứng khoán khả mại đóng vai trò là bộ phận góp phần xây dựng trong thị trường chứng khoán, được xem như một kênh dẫn vốn từ người tiết kiệm đến người kinh doanh, và cũng tạo điều kiện chuyển vốn từ người không có cơ hội đầu tư sinh lời sang người có cơ hội. Bên cạnh đó nó còn giúp nhà đầu tư đầu tư hiệu quả hơn, thậm chí người có tiền để đầu tư hoặc người đi vay đều có lợi ích. Chứng khoán khả mại có thể là cổ phiếu phổ thông, thương phiếu, trái phiếu, tín phiếu kho bạc hoặc các loại công cụ tiền tệ thị trường khác.

Chứng khoán khả mại là cổ phiếu hoặc các công cụ nợ được niêm yết trên sàn giao dịch và có thể dễ dàng mua hoặc bán. Các công cụ nợ gồm trái phiếu công ty và trái phiếu đô thị. Trái phiếu kho bạc, quyền mua hoặc bán, quỹ đầu tư ủy thác, hàng hóa, sản phẩm tài chính và quỹ tương hỗ cũng được xem là tài sản thanh khoản và chứng khoán khả mại. Giá trị thực tại của chúng có thể dễ dàng xác định bằng cách kiểm tra các giao dịch thị trường trước đó không lâu. Chi phí gốc của chứng khoán khả mại bao gồm các khoản hoa hồng và chi phí được trả khi mua hoặc bán. Giá của chứng khoán không khả mại không thể dễ dàng tìm thấy trên thị trường thứ cấp.

Chứng khoán khả mại Tiếng Anh là ” Marketable securities”.

2. Ưu điểm và nhược điểm của chứng khoán khả mại:

2.1. Ưu điểm của chứng khoán khả mại:

Các doanh nghiệp và chính phủ phát hành chứng khoán nợ khi cần vay tiền. Chủ thể phát hành phải trả lãi và vốn gốc cho các khoản vay vào một ngày cụ thể trong tương lai. Các doanh nghiệp phát hành chứng khoán nợ không làm suy giảm quyền sở hữu công ty và họ vẫn duy trì quyền kiểm soát các hoạt động của công ty.

Chủ sở hữu trái phiếu sẽ không có quyền lợi về lợi nhuận của công ty. Công ty biết chính xác khoản nợ của họ là số tiền gốc được mượn cùng với khoản thanh toán lãi. Lãi suất được khấu trừ vào thuế của công ty.

Quy trình bảo lãnh phát hành trái phiếu ít phức tạp hơn thủ tục phát hành cổ phiếu mới. Các công ty không có nghĩa vụ báo cáo cho các chủ sở hữu trái phiếu. Nợ là tạm thời, nghĩa vụ được thanh toán khi trái phiếu đáo hạn.

2.2. Nhược điểm của chứng khoán khả mại:

Tưởng chừng như chứng khoán khả mại là một hình thức đầu tư sẽ mang lại một lợi nhuận cao, triển vọng tốt. Thế nhưng mặt chứng khoán nào thì cũng sẽ để lại những mặt tồn đọng và hạn chế của nó. Những mặt hạn chế nếu như không khắc phục có thể sẽ mang tới những tổn hại không hề nhỏ.

Lãi suất sẽ là điểm khó đối với các công ty gặp khó khăn về kinh tế, bên cạnh đó chi trả lãi vay cũng nguy cơ ảnh hưởng đến lợi nhuận và các hoạt động của công ty. Mặc dù các công ty được phép vay, tuy nhiên lượng tiền có thể vay bị giới hạn bởi số tiền lãi mà công ty đó có thể chi trả, dựa vào các phân tích và tính toán kiểm tra tỷ lệ nợ trên vốn của một công ty.

Nếu các khoản nợ không được chi trả thì các chủ sở hữu trái phiếu có thể thực hiện các bước hợp pháp để buộc các công ty hoàn trả các khoản vay, hoặc buộc các công ty phải phá sản trong trường hợp không hoàn trả nợ.

Trong nhiều trường hợp, các khoản vay buộc công ty phải thế chấp hoặc cầm cố tài sản. Đây thực sự là một điểm bất lợi đối với chứng khoán khả mại khi tham gia trên sàn chứng khoán.

Loại chứng khoán nào cũng sẽ để lại những mặt tồn đọng và hạn chế của nó. Những mặt hạn chế nếu như không khắc phục có thể sẽ mang tới những tổn hại không hề nhỏ.

Lãi suất sẽ là gánh nặng với các doanh nghiệp gặp khó khăn về kinh tế, bên cạnh đó chi phí trả lãi vay cũng ảnh hưởng đến các hoạt động và lợi nhuận của doanh nghiệp. Mặc dù các công ty được phép vay, tuy nhiên lượng tiền có thể vay bị giới hạn bởi số tiền lãi mà công ty đó có thể chi trả, dựa vào các phân tích và tính toán kiểm tra tỷ lệ nợ trên vốn của một công ty.

Nếu các khoản nợ không được chi trả thì các chủ sở hữu trái phiếu có thể thực hiện các bước hợp pháp để buộc các doanh nghiệp hoàn trả các khoản vay, hoặc buộc doanh nghiệp phải phá sản trong trường hợp không hoàn trả được nợ.

Trong nhiều trường hợp, các khoản vay buộc doanh nghiệp phải thế chấp hoặc cầm cố tài sản. Đây thực sự là một điểm bất lợi đối với chứng khoán khả mại khi tham gia trên sàn chứng khoán.

Sàn giao dịch chứng khoán là một sàn giao dịch, tại đó những người môi giới chứng khoán và nhà giao dịch có thể mua và bán cổ phần thông qua cổ phiếu, trái phiếu và các loại chứng khoán. Trong thị trường, có nhiều công ty lớn niêm yết cổ phiếu của họ trên một sàn giao dịch chứng khoán nào đó. Điều này giúp cho cổ phiếu của họ có tính thanh khoản cao hơn và do vậy, thu hút nhiều nhà đầu tư hơn. Sàn giao dịch cũng đóng vai trò như một bên bảo lãnh cho giao dịch mua bán. Các cổ phiếu khác có thể được giao dịch “qua quầy” (OTC), có nghĩa thông qua đại lý. Một số công ty đủ lớn thậm chí còn niêm yết cổ phiếu của họ tại nhiều hơn một sàn giao dịch ở các quốc gia khác nhau để thu hút đầu tư từ nước ngoài.

Những người tham gia trong thị trường chứng khoán bao gồm từ những nhà đầu tư cá nhân nhỏ lẻ cho tới những tổ chức có nguồn vốn khổng lồ đến từ các quốc gia khác trên thế giới, đó có thể là các ngân hàng, công ty bảo hiểm, quỹ hưu trí hoặc quỹ phòng hộ. Những lệnh mua hay bán của họ có thể được thực hiện thông qua một nhà giao dịch (cá nhân hoặc tổ chức) trên sàn chứng khoán.

Các sàn giao dịch chứng khoán cũng có khả năng thực hiện việc giao dịch của những loại chứng khoán khác, ví dụ như chứng khoán lãi suất cố định (trái phiếu) hoặc (ít phổ biến hơn) chứng khoán phái sinh, loại hình thường được giao dịch theo qua quầy.

Một số sàn giao dịch thực có vị trí xác định và là nơi mà các cuộc trao đổi được thực hiện trực tiếp ngay trên sàn, thông qua cách thức gọi là giao dịch mở. Cách thức này được sử dụng tại một số sàn giao dịch chứng khoán và sàn giao dịch hàng hóa, trong đó các nhà giao dịch sẽ đưa ra giá đề nghị và đấu giá với nhau. Một loại sàn giao dịch chứng khoán khác có sở hữu mạng lưới máy tính, giúp cho các giao dịch được thực hiện thông qua các mã lệnh điện tử. Một ví dụ cho loại hình này là sàn giao dịch NASDAQ của Mỹ.

Như vậy chúng ta thấy sàn giao dịch chứng khoán nói chung và chứng khoán khả mại nói riêng đã tạo ra nhu cầu và những giá trị về kinh tế rất lớn. Chính vì thế nến khi quyết định đầu tư vào chứng khoán khả mại hãy tham khão kĩ và quyết định nhé.