Kiểm soát rủi ro là tập hợp các phương pháp mà doanh nghiệp đánh giá các tổn thất tiềm ẩn và thực hiện hành động để giảm bớt hoặc loại bỏ các mối đe dọa đó. Vậy quy định về Kiểm soát rủi ro là gì, bản chất và tầm quan trọng của kiểm soát rủi ro được quy định như thế nào?

Mục lục bài viết

1. Kiểm soát rủi ro là gì?

– Khái niệm kiểm soát rủi ro:

Kiểm soát rủi ro được là một kỹ thuật sử dụng các phát hiện từ đánh giá rủi ro, liên quan đến việc xác định các yếu tố rủi ro tiềm ẩn trong hoạt động của công ty, chẳng hạn như các khía cạnh kỹ thuật và phi kỹ thuật của doanh nghiệp, các chính sách tài chính và các vấn đề khác có thể ảnh hưởng đến hoạt động của công ty.

Kiểm soát rủi ro cũng thực hiện các thay đổi chủ động để giảm rủi ro trong các lĩnh vực này. Việc kiểm soát rủi ro do đó giúp công ty hạn chế được tài sản và thu nhập bị thất thoát. Kiểm soát rủi ro là một thành phần quan trọng của giao thức quản lý rủi ro doanh nghiệp (ERM) của một công ty.

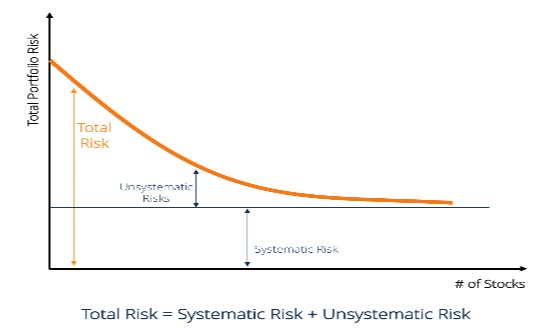

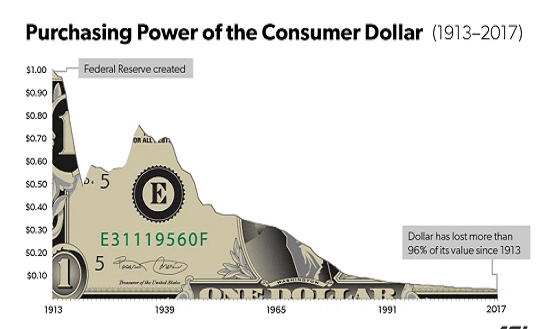

+ Đánh giá rủi ro là quá trình phân tích các sự kiện tiềm ẩn có thể dẫn đến mất mát tài sản, khoản vay hoặc khoản đầu tư. Các công ty, chính phủ và nhà đầu tư tiến hành đánh giá rủi ro trước khi bắt tay vào một dự án, công việc kinh doanh hoặc đầu tư mới. Phân tích rủi ro định lượng sử dụng các mô hình toán học và mô phỏng để gán các giá trị số cho rủi ro. Phân tích rủi ro định tính dựa trên đánh giá chủ quan của một người để xây dựng mô hình lý thuyết về rủi ro cho một kịch bản nhất định. Mặc dù sự biến động trong quá khứ của một cổ phiếu không đảm bảo lợi nhuận trong tương lai, nhưng nói chung, một khoản đầu tư có mức độ biến động cao cho thấy một khoản đầu tư rủi ro hơn.

+ Tránh rủi ro là cách tiếp cận loại bỏ mọi rủi ro có thể gây ra tổn thất. Giảm thiểu rủi ro giải quyết việc giảm thiểu tổn thất tiềm ẩn bằng cách giảm khả năng xảy ra và mức độ nghiêm trọng của tổn thất có thể xảy ra.

+ Quản lý rủi ro doanh nghiệp (ERM) là một chiến lược toàn công ty nhằm xác định và chuẩn bị cho các mối nguy với tài chính, hoạt động và mục tiêu của công ty. ERM cho phép các nhà quản lý định hình vị thế rủi ro tổng thể của công ty bằng cách bắt buộc các bộ phận kinh doanh nhất định phải tham gia hoặc rút lui khỏi các hoạt động cụ thể. Quản lý rủi ro truyền thống, khiến việc ra quyết định nằm trong tay các trưởng bộ phận, có thể dẫn đến các đánh giá không phù hợp mà không tính đến các bộ phận khác. Các kỹ thuật ERM đã phát triển đáng kể trong những thập kỷ qua.

2. Bản chất và tầm quan trọng của kiểm soát rủi ro:

– Bản chất và tầm quan trọng của kiểm soát rủi ro:

ERM không chỉ kêu gọi các công ty xác định tất cả các rủi ro mà họ phải đối mặt và quyết định chủ động quản lý rủi ro nào (như các hình thức quản lý rủi ro khác), mà còn cho phép các nhà quản lý cao nhất đưa ra các quyết định điều hành liên quan đến quản lý rủi ro có thể có hoặc không mối quan tâm cụ thể của một phân khúc nhất định – nhưng tối ưu hóa cho toàn bộ công ty. Điều này là do rủi ro có thể tiềm ẩn trong các đơn vị kinh doanh cá thể không hoặc không thể nhìn thấy bức tranh rủi ro lớn hơn.

Nó cũng thường bao gồm việc đưa ra kế hoạch hành động rủi ro cho tất cả các bên liên quan như một phần của báo cáo hàng năm. Các ngành khác nhau như hàng không, xây dựng, y tế công cộng, phát triển quốc tế, năng lượng, tài chính và bảo hiểm đều đã chuyển sang sử dụng ERM.

Các công ty đã quản lý rủi ro trong nhiều năm. Quản lý rủi ro truyền thống dựa vào việc mỗi đơn vị kinh doanh đánh giá và xử lý rủi ro của chính họ và sau đó sẽ báo cáo lại cho Giám đốc điều hành vào một ngày sau đó. Gần đây, các công ty đã bắt đầu nhận ra sự cần thiết của một cách tiếp cận toàn diện hơn.

Ví dụ, một giám đốc rủi ro (CRO) là một vị trí điều hành công ty được yêu cầu theo quan điểm ERM. CRO chịu trách nhiệm xác định, phân tích và giảm thiểu các rủi ro bên trong và bên ngoài tác động đến toàn bộ công ty. CRO cũng hoạt động để đảm bảo rằng công ty tuân thủ các quy định của chính phủ, chẳng hạn như Sarbanes-Oxley (SOX), và xem xét các yếu tố có thể ảnh hưởng đến các khoản đầu tư hoặc các đơn vị kinh doanh của công ty. Nhiệm vụ của CRO sẽ được chỉ định cùng với lãnh đạo cấp cao khác cùng với hội đồng quản trị và các bên liên quan khác.

+ Giám đốc rủi ro (CRO) là người điều hành chịu trách nhiệm quản lý rủi ro cho công ty. Đây là một vị trí cấp cao yêu cầu nhiều năm kinh nghiệm có liên quan trước đó. Vai trò của giám đốc rủi ro không ngừng phát triển khi công nghệ và phương thức kinh doanh thay đổi.

+ Đạo luật Sarbanes-Oxley (SOX) năm 2002 được đưa ra nhằm đáp trả những vụ bê bối tài chính doanh nghiệp được công khai hóa vào đầu thập kỷ đó. Đạo luật này đã tạo ra các quy tắc mới nghiêm ngặt cho kế toán viên, kiểm toán viên và cán bộ công ty, đồng thời áp đặt các yêu cầu lưu trữ hồ sơ nghiêm ngặt hơn. Đạo luật cũng bổ sung các hình phạt hình sự mới đối với vi phạm luật chứng khoán.

+ Một khoản đầu tư bao gồm việc sử dụng vốn ngày hôm nay để tăng giá trị của nó theo thời gian. Một khoản đầu tư đòi hỏi phải bỏ vốn để hoạt động, dưới hình thức thời gian, tiền bạc, công sức, v.v., với hy vọng thu được lợi nhuận lớn hơn trong tương lai so với những gì đã đầu tư ban đầu. Một khoản đầu tư có thể đề cập đến bất kỳ phương tiện hoặc cơ chế nào được sử dụng để tạo ra tương lai thu nhập, bao gồm trái phiếu, cổ phiếu, bất động sản hoặc một doanh nghiệp, trong số các ví dụ khác.

– Trong khi các tiêu chuẩn và thực tiễn tốt nhất về ERM vẫn đang phát triển, chúng đã được chính thức hóa thông qua COSO, một nhóm ngành duy trì và cập nhật các hướng dẫn như vậy cho các công ty và các chuyên gia ERM.

3. Phương pháp tiếp cận toàn diện để quản lý rủi ro:

Các doanh nghiệp hiện đại phải đối mặt với một loạt các rủi ro và nguy cơ tiềm ẩn. Trước đây, các công ty thường xử lý rủi ro của họ thông qua mỗi bộ phận quản lý hoạt động kinh doanh của riêng mình.

Thật vậy, nhiều công ty lớn đối phó với tăng trưởng bằng cách giao ngày càng nhiều trách nhiệm cho những người đứng đầu các đơn vị kinh doanh riêng lẻ, trong đó Giám đốc điều hành và các nhà quản lý cấp cao khác không tham gia vào các hoạt động hàng ngày đó.

Tuy nhiên, khi các công ty phát triển và đảm nhận nhiều bộ phận hoặc phân khúc kinh doanh, cách tiếp cận này có thể dẫn đến sự kém hiệu quả và khuếch đại hoặc nhận thức sai rủi ro. Trong trường hợp này, mỗi bộ phận của một công ty sẽ trở thành “hầm chứa” của riêng mình.

Họ không thể thấy mức độ rủi ro của các bộ phận khác, mức độ rủi ro của họ tương tác với các đơn vị khác như thế nào và mức độ rủi ro khác nhau giữa các đơn vị tương tác như thế nào nói chung. Vì vậy, trong khi giám đốc bộ phận có thể nhận ra rủi ro tiềm tàng, họ có thể không nhận ra (thậm chí không thể nhận ra) tầm quan trọng của rủi ro đó đối với các khía cạnh khác của doanh nghiệp.

Một dấu hiệu tốt cho thấy một công ty đang làm việc tại ERM hiệu quả là sự hiện diện của một giám đốc rủi ro (CRO) hoặc một người quản lý tận tâm, người điều phối các nỗ lực ERM.

ERM xem mỗi đơn vị kinh doanh như một “danh mục đầu tư” trong công ty và cố gắng hiểu cách rủi ro đối với các đơn vị kinh doanh riêng lẻ tương tác và chồng chéo như thế nào. Nó cũng có thể xác định các yếu tố rủi ro tiềm ẩn mà bất kỳ đơn vị cá nhân nào không nhìn thấy được.

Do đó, ERM có thể hoạt động để giảm thiểu rủi ro trên toàn công ty cũng như xác định các cơ hội duy nhất trên toàn công ty. Giao tiếp và phối hợp giữa các đơn vị kinh doanh khác nhau là chìa khóa để ERM thành công, vì quyết định rủi ro đến từ lãnh đạo cấp cao nhất có thể mâu thuẫn với các đánh giá thực tế của địa phương. Các công ty sử dụng ERM thường sẽ có một nhóm quản lý rủi ro doanh nghiệp chuyên trách giám sát hoạt động của công ty.