Nghiệp vụ cho vay đề cập đến các khía cạnh hành chính của một khoản vay từ khi số tiền thu được được phân tán cho người đi vay cho đến khi khoản vay được trả hết. Đặc điểm của nghiệp vụ cho vay? Các loại nghiệp vụ cho vay?

Mục lục bài viết

1. Nghiệp vụ cho vay là gì?

Nghiệp vụ cho vay đề cập đến các khía cạnh hành chính của một khoản vay từ khi số tiền thu được được phân tán cho người đi vay cho đến khi khoản vay được trả hết. Dịch vụ cho vay bao gồm gửi bảng sao kê thanh toán hàng tháng, thu tiền thanh toán hàng tháng, duy trì hồ sơ thanh toán và số dư, thu và trả thuế và bảo hiểm (và quản lý quỹ ký quỹ), chuyển tiền cho người giữ giấy tờ và theo dõi bất kỳ khoản nợ nào.

Nghiệp vụ cho vay là quá trình một công ty (ngân hàng thế chấp, công ty dịch vụ, v.v.) thu các khoản thanh toán lãi, gốc và ký quỹ từ người đi vay. Tại Hoa Kỳ, phần lớn các khoản thế chấp được hỗ trợ bởi chính phủ hoặc các tổ chức được chính phủ tài trợ (GSEs) thông qua việc mua bởi Fannie Mae, Freddie Mac hoặc Ginnie Mae (mua các khoản vay được Cục Quản lý Nhà ở Liên bang (FHA) bảo hiểm) hoặc được bảo lãnh bởi Bộ Cựu chiến binh (VA)). Bởi vì các GSE và các nhà đầu tư cho vay tư nhân thường không thực hiện các khoản vay thế chấp mà họ mua, ngân hàng bán thế chấp nói chung sẽ giữ quyền xử lý thế chấp theo một thỏa thuận về dịch vụ chính.

Các khoản thanh toán mà người cung cấp dịch vụ thế chấp thu được sẽ được chuyển cho các bên khác nhau; phân phối thường bao gồm trả thuế và bảo hiểm từ các quỹ ký quỹ, chuyển thanh toán gốc và lãi cho các nhà đầu tư nắm giữ chứng khoán được thế chấp đảm bảo (hoặc các loại công cụ khác được hỗ trợ bởi nhóm các khoản vay thế chấp) và chuyển phí cho người bảo lãnh thế chấp, người được ủy thác và các bên thứ ba khác Cung cấp các dịch vụ.

Mức độ dịch vụ khác nhau tùy thuộc vào loại khoản vay và các điều khoản được thương lượng giữa người cung cấp dịch vụ và nhà đầu tư đang tìm kiếm dịch vụ của họ, và cũng có thể bao gồm các hoạt động như giám sát việc phạm pháp, tập luyện / tái cơ cấu và thực hiện các khoản tịch thu. Để đổi lấy việc thực hiện các hoạt động này, người phục vụ thường nhận được phí dịch vụ quy định theo hợp đồng và các nguồn thu nhập phụ khác như phí thả nổi và phí trả chậm. Dịch vụ thế chấp trở nên “sinh lời nhiều hơn trong thời kỳ bùng nổ nhà ở”, và một số công ty dịch vụ nhắm mục tiêu vào những người vay “ít có khả năng thanh toán đúng hạn” để thu thêm phí trả chậm

Những người phục vụ (các công ty dịch vụ) thường được bồi thường bằng cách nhận một tỷ lệ phần trăm của số dư chưa thanh toán trên các khoản vay mà họ phục vụ. Mức phí có thể ở bất kỳ đâu từ một đến bốn mươi bốn điểm cơ bản tùy thuộc vào quy mô của khoản vay, cho dù khoản vay được bảo đảm bằng bất động sản thương mại hay nhà ở và mức độ dịch vụ cần thiết. Các dịch vụ đó có thể bao gồm (nhưng không giới hạn ở) các bản kê khai, các khoản áp đặt, các khoản thu, báo cáo thuế và các yêu cầu khác. Các công ty công nhận quyền phục vụ là tài sản hoặc nghĩa vụ tài sản riêng biệt khi quyền sở hữu các quyền đó được tách biệt theo hợp đồng với quyền sở hữu khoản vay cơ bản.

Giá trị được ghi nhận cho quyền bảo dưỡng dựa trên giá trị hiện tại ròng của dòng tiền dự kiến nhận được từ việc cung cấp dịch vụ trừ đi số tiền cần thiết để bồi thường thỏa đáng cho người bảo dưỡng (điều này bao gồm chi phí bảo dưỡng dự kiến cộng với tỷ suất lợi nhuận theo yêu cầu của những người tham gia thị trường) .

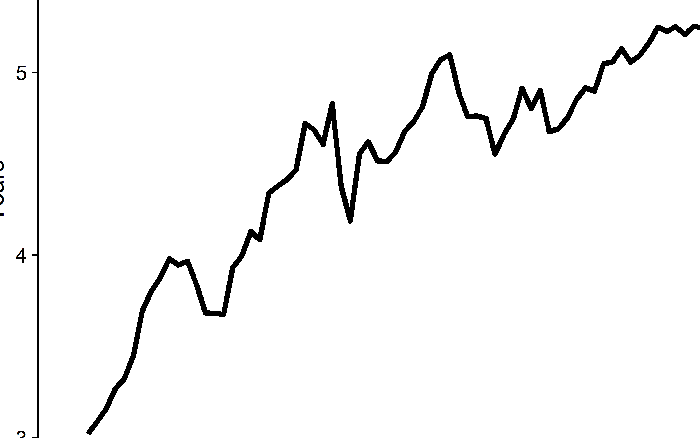

Giá trị của tài sản phục vụ hoặc nợ phải trả rất nhạy cảm với lãi suất do mối quan hệ giữa lãi suất và các khoản trả trước dự kiến (tức là khoản vay tái cấp vốn). Điều này là do khi một khoản vay được tái cấp vốn, phí dịch vụ và các lợi ích khác của việc bảo dưỡng chấm dứt, khiến giá trị của những tài sản này trở nên cực kỳ biến động. Vì lý do này, các công ty nắm giữ một lượng lớn quyền dịch vụ có xu hướng bảo vệ giá trị của các quyền dịch vụ đó bằng cách sử dụng các công cụ phái sinh nhạy cảm với lãi suất như hoán đổi lãi suất và hoán đổi. Để các công ty này tồn tại, họ cần sử dụng phần mềm.

Có nhiều công ty phần mềm phục vụ cho vay và họ có xu hướng tập trung vào một ngành cụ thể, chẳng hạn như tổ chức tài chính phát triển cộng đồng (CDFIs), các khoản vay thương mại, cho vay dân cư và cho vay đa gia đình. Quicken Loans là một trong những ví dụ điển hình về dịch vụ dân cư, cũng như Giải pháp tài chính McCracken về dịch vụ cho vay thương mại. Để cung cấp các giải pháp này, các nhà cung cấp làm việc với các công ty và thiết kế hệ thống xung quanh sự phức tạp của họ. Một số hệ thống này có thể là hàng nghìn chương trình và có thể được coi là một số hệ thống phần mềm phức tạp nhất từng được xây dựng.

2. Đặc điểm của nghiệp vụ cho vay:

Nghiệp vụ cho vay có thể được thực hiện bởi ngân hàng hoặc tổ chức tài chính đã phát hành khoản vay, một tổ chức phi ngân hàng chuyên cung cấp dịch vụ cho vay hoặc một nhà cung cấp bên thứ ba cho tổ chức cho vay. Dịch vụ cho vay cũng có thể đề cập đến nghĩa vụ của người đi vay trong việc thanh toán đúng hạn nợ gốc và lãi vay như một cách để duy trì uy tín tín dụng đối với người cho vay và các tổ chức xếp hạng tín nhiệm.

Nghiệp vụ cho vay là một chức năng được thực hiện bởi ngân hàng hoặc tổ chức tài chính đã phát hành khoản vay, nhà cung cấp bên thứ ba hoặc một công ty chuyên phục vụ khoản vay. Các chức năng phục vụ khoản vay bao gồm thu các khoản thanh toán hàng tháng, nộp thuế và các khía cạnh khác của khoản vay xảy ra từ khi số tiền thu được được phân tán cho đến khi khoản vay được trả hết. Chứng khoán hóa các khoản cho vay làm cho việc cung cấp các khoản vay trở nên kém sinh lợi hơn đối với các ngân hàng. Dịch vụ cho vay hiện là một ngành công nghiệp của chính nó và các công ty được bù đắp bằng cách nhận một tỷ lệ nhỏ các khoản thanh toán khoản vay.

Nghiệp vụ cho vay theo truyền thống được coi là một chức năng cốt lõi được tổ chức trong các ngân hàng. Các ngân hàng đã phát hành khoản vay ban đầu, do đó, họ sẽ có trách nhiệm xử lý việc quản lý khoản vay. Tất nhiên, đó là trước khi chứng khoán hóa phổ biến các khoản vay đã thay đổi bản chất của tài chính ngân hàng nói chung.

Một khi các khoản cho vay – và cụ thể là các khoản thế chấp – được đóng gói lại thành chứng khoán và bán sổ sách của ngân hàng, việc phục vụ các khoản vay được chứng minh là một ngành kinh doanh ít sinh lời hơn so với nguồn gốc của các khoản vay mới. Vì vậy, một phần phục vụ khoản vay của vòng đời khoản vay đã được tách ra khỏi nguồn gốc và được mở ra thị trường. Với gánh nặng lưu trữ hồ sơ của dịch vụ cho vay và thói quen và kỳ vọng thay đổi của người đi vay, ngành công nghiệp này đã trở nên đặc biệt phụ thuộc vào công nghệ và phần mềm.

3. Các loại nghiệp vụ cho vay:

Thế chấp đại diện cho phần lớn thị trường dịch vụ cho vay, trong đó có khoản vay mua nhà trị giá hàng nghìn tỷ đô la, mặc dù dịch vụ cho vay sinh viên cũng là một ngành kinh doanh lớn. Tính đến năm 2018, chỉ có ba công ty chịu trách nhiệm thu các khoản thanh toán 93% dư nợ cho sinh viên thuộc sở hữu của chính phủ lên tới 950 tỷ đô la từ khoảng 30 triệu người vay. Trong khi đó, xu hướng của các nhà cung cấp dịch vụ cho vay thế chấp lớn là dần dần rời xa thị trường trước những lo ngại ngày càng tăng về quy định.

Thay vào đó, các ngân hàng khu vực và ngân hàng nhỏ hơn, và các nhà cung cấp dịch vụ phi ngân hàng đang di chuyển vào thị trường này. Dịch vụ cho vay theo truyền thống được thực hiện bởi những người cho vay (các ngân hàng lớn), nhưng những người chơi nhỏ hơn, trong khu vực và các nhà cung cấp dịch vụ phi ngân hàng đang chuyển sang lĩnh vực này.

Cuộc khủng hoảng thế chấp trong cuộc khủng hoảng tài chính 2007-2008 đã làm gia tăng sự giám sát chặt chẽ đối với việc thực hành chứng khoán hóa và việc chuyển giao các nghĩa vụ trả nợ. Kết quả là, chi phí cho các khoản vay đã tăng lên so với mức đã thấy trước khi khủng hoảng xảy ra, và luôn có khả năng phải điều tiết nhiều hơn. Trong khi đó, một số nhà cung cấp dịch vụ cho vay đã áp dụng công nghệ để cố gắng giảm chi phí tuân thủ và cũng có một số ngân hàng tái tập trung vào việc phục vụ danh mục cho vay của chính họ để giữ kết nối với khách hàng bán lẻ của họ.

Ví dụ về dịch vụ cho vay

Nghiệp vụ cho vay hiện là một ngành công nghiệp của chính nó. Các nhà cung cấp dịch vụ cho vay được đền bù bằng cách giữ lại một tỷ lệ tương đối nhỏ của mỗi khoản thanh toán khoản vay định kỳ, được gọi là phí dịch vụ hoặc dải dịch vụ. Khoản này thường là 0,25% đến 0,5% của khoản thanh toán định kỳ. Ví dụ: nếu số dư chưa thanh toán của khoản thế chấp là 100.000 đô la và phí dịch vụ là 0,25%, người phục vụ được quyền giữ lại 20 đô la — hoặc (0,0025 / 12) x 100.000 — của khoản thanh toán tiếp theo trước khi chuyển số tiền còn lại cho người giữ giấy tờ .