Trên thực tế thì tổng tiền đang lưu thông trên thị trường hoặc là tổng số tiền được ký gửi tại ngân hàng dự trữ thì sẽ được gọi chung đó chính là số tiền cơ sở. Vậy định nghĩa về tiền cơ sở có nội dung là gì? Những nhân tố tác động tới lượng tiền cơ sở có nội dung ra sao?

Mục lục bài viết

1. Tiền cơ sở là gì?

Cơ sở tiền hay cơ số tiền tệ trong tiếng Anh là Monetary Base.

Cơ số tiền tệ (hay M0) là tổng số lượng tiền tệ được lưu thông chung trong tay công chúng hoặc dưới dạng tiền gửi ngân hàng thương mại được giữ trong dự trữ của ngân hàng trung ương. Thước đo cung tiền này thường không được trích dẫn vì nó loại trừ các hình thức tiền phi tiền tệ khác đang phổ biến trong nền kinh tế hiện đại.

Còn được gọi là M0, cơ sở tiền tệ của một nền kinh tế bao gồm tất cả tiền giấy và tiền xu đang lưu hành, cộng với dự trữ ngân hàng do ngân hàng trung ương nắm giữ. Cơ sở tiền tệ đôi khi được gọi là “tiền mạnh mẽ” vì nó có thể được mở rộng thông qua hiệu ứng số nhân tiền của hệ thống ngân hàng dự trữ phân đoạn. Các nhà kinh tế thường xem xét các tổng hợp tiền tệ toàn diện hơn như M1 và M2 thay vì cơ sở tiền tệ.

Trong kinh tế học, cơ số tiền tệ (cũng là tiền cơ sở, tiền cơ bản, tiền có quyền lực cao, tiền dự trữ, tiền bên ngoài, tiền ngân hàng trung ương hoặc ở Anh là tiền hẹp) ở một quốc gia là tổng số tiền do trung ương tạo ra. ngân hàng. Điêu nay bao gôm:

– Tổng số tiền lưu hành trong công chúng,

– Cộng với tiền tệ được giữ trong kho của các ngân hàng thương mại,

– Cộng với dự trữ của các ngân hàng thương mại được giữ trong ngân hàng trung ương.

Không nên nhầm lẫn cơ sở tiền tệ với lượng tiền cung ứng, bao gồm tổng tiền tệ lưu hành trong công chúng cộng với một số loại tiền gửi phi ngân hàng tại các ngân hàng thương mại.

Nghiệp vụ thị trường mở là công cụ chính sách tiền tệ trực tiếp mở rộng hoặc thu hẹp cơ sở tiền tệ. Cơ sở tiền tệ bị thao túng trong quá trình điều hành chính sách tiền tệ của bộ tài chính hoặc ngân hàng trung ương. Các định chế này thay đổi cơ sở tiền tệ thông qua các nghiệp vụ thị trường mở: mua và bán trái phiếu chính phủ.

Ví dụ, nếu họ mua trái phiếu chính phủ từ các ngân hàng thương mại, họ sẽ trả tiền cho chúng bằng cách thêm số tiền mới vào tiền gửi dự trữ của ngân hàng tại ngân hàng trung ương, khoản tiền sau là một thành phần của cơ sở tiền tệ. Thông thường, một ngân hàng trung ương cũng có thể tác động đến hoạt động ngân hàng bằng cách thao túng lãi suất và đặt ra các yêu cầu về dự trữ (ngân hàng phải giữ bao nhiêu tiền thay vì cho người đi vay vay).

Lãi suất, đặc biệt là đối với các quỹ liên bang (các khoản vay siêu ngắn hạn giữa các ngân hàng), bản thân chúng chịu ảnh hưởng của các hoạt động thị trường mở. Cơ sở tiền tệ theo truyền thống được coi là có sức mạnh cao vì sự gia tăng của nó thường dẫn đến cung tiền gửi không kỳ hạn lớn hơn nhiều thông qua việc cho vay của các ngân hàng, một tỷ lệ được gọi là số nhân tiền. Tuy nhiên, đối với những người không đồng ý với lý thuyết về số nhân tiền, cơ sở tiền tệ có thể được coi là có sức mạnh cao vì thay vào đó là số nhân tài khóa.

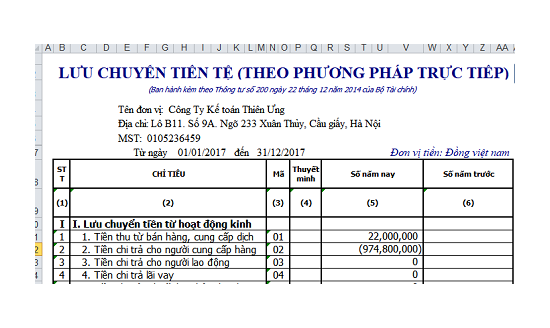

2. Những nhân tố tác động tới lượng tiền cơ sở:

Cơ sở tiền tệ là một thành phần của cung tiền của một quốc gia. Nó hoàn toàn đề cập đến các quỹ có tính thanh khoản cao bao gồm tiền giấy, tiền đúc và tiền gửi ngân hàng hiện tại. Khi Cục Dự trữ Liên bang tạo ra các quỹ mới để mua trái phiếu từ các ngân hàng thương mại, các ngân hàng sẽ thấy lượng dự trữ của họ tăng lên, khiến cơ sở tiền tệ mở rộng. Cơ sở tiền tệ (MB hoặc M0) là tổng hợp tiền tệ không được trích dẫn rộng rãi và khác với lượng cung tiền nhưng vẫn rất quan trọng. Nó bao gồm tổng cung tiền tệ đang lưu thông ngoài phần dự trữ của ngân hàng thương mại trong ngân hàng trung ương. Đây đôi khi được gọi là tiền có năng lượng cao (HPM) vì nó có thể được nhân lên thông qua quá trình ngân hàng dự trữ theo phân đoạn.

M1 là một thước đo hẹp về cung tiền cũng bao gồm tiền tệ vật chất và dự trữ, nhưng cũng tính tiền gửi không kỳ hạn, séc du lịch và các khoản tiền gửi có thể kiểm tra khác. M2 là phép tính cung tiền bao gồm tất cả các yếu tố của M1 cũng như “tiền gần”, dùng để chỉ tiền gửi tiết kiệm, chứng khoán thị trường tiền tệ, quỹ tương hỗ và các khoản tiền gửi có kỳ hạn khác. Những tài sản này có tính thanh khoản thấp hơn M1 và không thích hợp làm phương tiện trao đổi, nhưng chúng có thể nhanh chóng được chuyển đổi thành tiền mặt hoặc tiền gửi séc. M3 là thước đo cung tiền bao gồm M2 cũng như các khoản tiền gửi có kỳ hạn lớn, quỹ thị trường tiền tệ tổ chức, các thỏa thuận mua lại ngắn hạn (repo) và các tài sản có tính thanh khoản lớn hơn, nhưng kể từ năm 2006, Cục Dự trữ Liên bang đã ngừng công bố dữ liệu về M3.

Ví dụ về Cơ sở tiền tệ

Ví dụ, quốc gia Z có 600 triệu đơn vị tiền tệ lưu hành trong công chúng và ngân hàng trung ương của nước này có 10 tỷ đơn vị tiền tệ dự trữ dưới dạng một phần tiền gửi từ nhiều ngân hàng thương mại. Trong trường hợp này, cơ sở tiền tệ cho quốc gia Z là 10,6 tỷ đơn vị tiền tệ. 5,25 nghìn tỷ đô la. Tính đến tháng 3 năm 2021, Hoa Kỳ có cơ sở tiền tệ gần 5,25 nghìn tỷ đô la. M1 đứng ở mức 6,75 nghìn tỷ đô la và M2 ở mức 19,4 nghìn tỷ đô la.

3. Cơ sở tiền tệ và cung tiền:

Cung tiền mở rộng ra ngoài cơ sở tiền tệ để bao gồm các tài sản khác có thể ít thanh khoản hơn về hình thức. Nó thường được chia thành các cấp, được liệt kê là M0 đến M3 hoặc M4 tùy thuộc vào hệ thống, với mỗi cấp đại diện cho một khía cạnh khác nhau của tài sản của một quốc gia. Các quỹ của cơ sở tiền tệ thường được giữ ở các mức thấp hơn của cung tiền, chẳng hạn như M1 hoặc M2, bao gồm tiền mặt trong lưu thông và các tài sản lưu động cụ thể bao gồm nhưng không giới hạn ở tài khoản tiết kiệm và séc. Để đủ điều kiện, các khoản tiền phải được coi là quyết toán cuối cùng của một giao dịch.

Ví dụ, nếu một người sử dụng tiền mặt để trả nợ, giao dịch đó là giao dịch cuối cùng. Ngoài ra, việc viết séc đối với tiền trong tài khoản séc, hoặc sử dụng thẻ ghi nợ, cũng có thể được coi là cuối cùng vì giao dịch được hỗ trợ bằng tiền gửi thực tế sau khi chúng đã hoàn tất.

Ngược lại, việc sử dụng tín dụng để trả nợ không đủ tiêu chuẩn như một phần của cơ sở tiền tệ, vì đây không phải là bước cuối cùng của giao dịch. Điều này là do việc sử dụng tín dụng chỉ chuyển một khoản nợ từ một bên, cá nhân hoặc doanh nghiệp nhận thanh toán dựa trên tín dụng và tổ chức cấp tín dụng.

– Quản lý cơ sở tiền tệ

Hầu hết các cơ sở tiền tệ được kiểm soát bởi một tổ chức quốc gia, thường là ngân hàng trung ương của một quốc gia. Họ thường có thể thay đổi cơ sở tiền tệ (mở rộng hoặc thu hẹp) thông qua các hoạt động thị trường mở hoặc chính sách tiền tệ. Đối với nhiều quốc gia, chính phủ có thể duy trì biện pháp kiểm soát cơ sở tiền tệ bằng cách mua và bán trái phiếu chính phủ trên thị trường mở.

– Cơ sở tiền tệ và nguồn cung cấp tiền ở quy mô nhỏ hơn

Ở cấp độ hộ gia đình, cơ sở tiền tệ bao gồm tất cả tiền giấy và tiền xu mà hộ gia đình sở hữu, cũng như bất kỳ khoản tiền nào trong tài khoản tiền gửi. Nguồn cung cấp tiền của một hộ gia đình có thể được mở rộng để bao gồm bất kỳ khoản tín dụng nào có sẵn trên thẻ tín dụng, các phần hạn mức tín dụng chưa sử dụng, và các khoản tiền có thể sử dụng khác được chuyển thành một khoản nợ phải được hoàn trả.

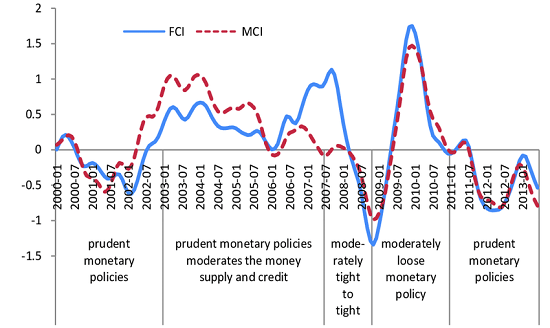

Chính sách tiền tệ thường được coi là chính sách bảo vệ của các Ngân hàng Dự trữ, những người nhắm mục tiêu đến lãi suất. Khi đó, việc kiểm soát lượng Tiền cơ sở trong nền kinh tế bị mất, do Ngân hàng Dự trữ không đáp ứng được các yêu cầu về dự trữ của hệ thống ngân hàng sẽ dẫn đến việc các ngân hàng thiếu hụt dự trữ sẽ phải tăng lãi suất. Lãi suất được điều khiển bởi Ngân hàng Dự trữ để duy trì một tỷ lệ lạm phát được coi là không quá cao hoặc quá thấp.

Điều này thường được xác định bằng cách sử dụng Quy tắc Taylor. Số lượng dự trữ trong hệ thống ngân hàng được hỗ trợ bởi các nghiệp vụ thị trường mở do các Ngân hàng Dự trữ thực hiện, liên quan đến việc mua và bán các công cụ tài chính khác nhau, thường là nợ Chính phủ (trái phiếu), thường sử dụng “repo”. Các ngân hàng chỉ yêu cầu đủ dự trữ để tạo điều kiện thuận lợi cho quá trình thanh toán liên ngân hàng.

Ở một số quốc gia, các Ngân hàng Dự trữ hiện trả lãi cho các khoản dự trữ. Điều này bổ sung thêm một đòn bẩy cho các cơ chế kiểm soát lãi suất có sẵn cho Ngân hàng Dự trữ. Sau cuộc khủng hoảng tài chính năm 2008, Nới lỏng Định lượng đã nâng lượng dự trữ trong hệ thống ngân hàng, khi các Ngân hàng Dự trữ mua nợ xấu từ các ngân hàng, thanh toán bằng Dự trữ. Điều này đã khiến hệ thống ngân hàng rơi vào tình trạng dư thừa nguồn dự trữ. Sự gia tăng dự trữ này không ảnh hưởng đến mức lãi suất. Lưu ý rằng các khoản dự trữ không bao giờ được ngân hàng cho vay.