Cuộc sống và tài sản của một cá nhân bị bao vây bởi nguy cơ tử vong, tàn tật hoặc hủy hoại. Những rủi ro này có thể dẫn đến tổn thất tài chính. Bảo hiểm là một cách thận trọng để chuyển những rủi ro đó cho công ty bảo hiểm. Vậy bảo hiểm là gì? Vai trò của bảo hiểm?

Mục lục bài viết

1. Bảo hiểm là gì?

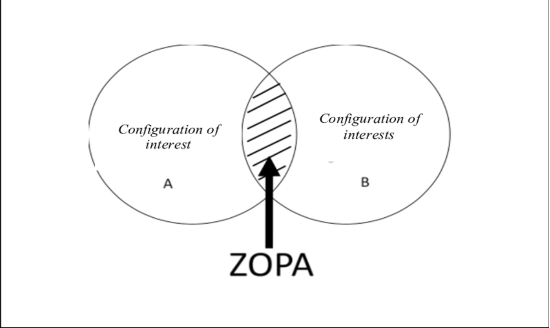

Bảo hiểm là một thỏa thuận pháp lý giữa hai bên, tức là công ty bảo hiểm (người bảo hiểm) và cá nhân (người được bảo hiểm). Trong điều này, công ty bảo hiểm hứa hẹn sẽ giải quyết những tổn thất của người được bảo hiểm khi xảy ra trường hợp dự phòng được bảo hiểm. Dự phòng là sự kiện gây ra tổn thất. Nó có thể là cái chết của bên mua bảo hiểm hoặc thiệt hại / phá hủy tài sản. Nó được gọi là dự phòng vì có sự không chắc chắn về việc xảy ra sự kiện. Người được bảo hiểm trả một khoản phí bảo hiểm để đáp lại lời hứa của người bảo hiểm.

Hợp đồng bảo hiểm được sử dụng để phòng ngừa rủi ro tổn thất tài chính, cả lớn và nhỏ, có thể gây ra thiệt hại cho người được bảo hiểm hoặc tài sản của họ, hoặc trách nhiệm đối với thiệt hại hoặc thương tích gây ra cho bên thứ ba.

Bảo hiểm là một phương tiện bảo vệ khỏi tổn thất tài chính. Đây là một hình thức quản lý rủi ro, chủ yếu được sử dụng để phòng ngừa rủi ro xảy ra tổn thất tiềm tàng hoặc không chắc chắn. Một pháp nhân cung cấp bảo hiểm được gọi là người bảo hiểm, công ty bảo hiểm, người vận chuyển bảo hiểm hoặc người bảo lãnh. Một người hoặc tổ chức mua bảo hiểm được gọi là chủ hợp đồng, trong khi một người hoặc tổ chức được bảo hiểm theo hợp đồng được gọi là người được bảo hiểm. Bên mua bảo hiểm và người được bảo hiểm thường được sử dụng nhưng không nhất thiết phải là từ đồng nghĩa, vì phạm vi bảo hiểm đôi khi có thể mở rộng cho những người được bảo hiểm bổ sung đã không mua bảo hiểm.

Giao dịch bảo hiểm liên quan đến việc bên mua bảo hiểm giả định một tổn thất được đảm bảo, đã biết và tương đối nhỏ dưới hình thức thanh toán cho công ty bảo hiểm để đổi lấy lời hứa của công ty bảo hiểm sẽ bồi thường cho người được bảo hiểm trong trường hợp có tổn thất được bảo hiểm. Tổn thất có thể có hoặc có thể không liên quan đến tài chính, nhưng nó phải được cắt giảm theo các điều kiện tài chính, và thường liên quan đến điều gì đó trong đó người được bảo hiểm có quyền lợi có thể bảo hiểm được xác lập bởi quyền sở hữu, chiếm hữu hoặc mối quan hệ từ trước.

Người được bảo hiểm nhận được một hợp đồng, được gọi là đơn bảo hiểm, trong đó nêu chi tiết các điều kiện và trường hợp mà công ty bảo hiểm sẽ bồi thường cho người được bảo hiểm, hoặc người thụ hưởng hoặc người được chuyển nhượng của họ. Số tiền mà công ty bảo hiểm tính cho bên mua bảo hiểm đối với phạm vi bảo hiểm quy định trong hợp đồng bảo hiểm được gọi là phí bảo hiểm. Nếu người được bảo hiểm gặp một tổn thất có khả năng được bảo hiểm trong hợp đồng bảo hiểm, thì người được bảo hiểm sẽ gửi khiếu nại cho công ty bảo hiểm để người điều chỉnh yêu cầu xử lý. Một khoản chi phí tự trả bắt buộc theo yêu cầu của hợp đồng bảo hiểm trước khi công ty bảo hiểm thanh toán yêu cầu bồi thường được gọi là khoản khấu trừ (hoặc nếu được yêu cầu bởi chính sách bảo hiểm sức khỏe, khoản đồng thanh toán). Công ty bảo hiểm có thể tự phòng ngừa rủi ro của mình bằng cách nhận tái bảo hiểm, theo đó một công ty bảo hiểm khác đồng ý chịu một số rủi ro, đặc biệt nếu công ty bảo hiểm chính cho rằng rủi ro đó quá lớn đối với họ.

2. Vai trò của bảo hiểm:

Người bảo hiểm và người được bảo hiểm có được một hợp đồng bảo hiểm hợp pháp, được gọi là hợp đồng bảo hiểm. Hợp đồng bảo hiểm có chi tiết về các điều kiện và trường hợp mà công ty bảo hiểm sẽ thanh toán số tiền bảo hiểm cho người được bảo hiểm hoặc những người được chỉ định. Bảo hiểm là một cách bảo vệ bản thân và gia đình bạn khỏi tổn thất tài chính. Nói chung, phí bảo hiểm cho một khoản bảo hiểm lớn sẽ ít hơn nhiều về số tiền phải trả. Công ty bảo hiểm chấp nhận rủi ro này khi cung cấp mức bảo hiểm cao cho một khoản phí bảo hiểm nhỏ vì rất ít người được bảo hiểm thực sự yêu cầu bảo hiểm. Đây là lý do tại sao bạn nhận được bảo hiểm cho một số tiền lớn với mức giá thấp. Bất kỳ cá nhân hoặc công ty nào cũng có thể yêu cầu bảo hiểm từ một công ty bảo hiểm, nhưng quyết định cung cấp bảo hiểm là do công ty bảo hiểm quyết định. Công ty bảo hiểm sẽ đánh giá đơn yêu cầu bồi thường để đưa ra quyết định. Nói chung, các công ty bảo hiểm từ chối cung cấp bảo hiểm cho những người nộp đơn có rủi ro cao.

Có vô số các loại chính sách bảo hiểm khác nhau và hầu như bất kỳ cá nhân hoặc doanh nghiệp nào cũng có thể tìm thấy một công ty bảo hiểm sẵn sàng bảo hiểm cho họ – với một mức giá. Các loại hợp đồng bảo hiểm cá nhân phổ biến nhất là ô tô, sức khỏe, chủ nhà và nhân thọ. Hầu hết các cá nhân ở Hoa Kỳ có ít nhất một trong những loại bảo hiểm này và bảo hiểm xe hơi là bắt buộc theo luật.

Bảo hiểm là một hợp đồng (đơn bảo hiểm) trong đó người bảo hiểm bồi thường cho người khác những tổn thất do các trường hợp bất thường hoặc rủi ro cụ thể gây ra. Có nhiều loại hợp đồng bảo hiểm. Nhân thọ, sức khỏe, chủ nhà và ô tô là những hình thức bảo hiểm phổ biến nhất.Các thành phần cốt lõi tạo nên hầu hết các hợp đồng bảo hiểm là khoản khấu trừ, giới hạn hợp đồng và phí bảo hiểm.Các doanh nghiệp yêu cầu các loại hợp đồng bảo hiểm đặc biệt bảo hiểm chống lại các loại rủi ro cụ thể mà một doanh nghiệp cụ thể phải đối mặt.

Ví dụ: một nhà hàng thức ăn nhanh cần có chính sách bảo hiểm thiệt hại hoặc thương tích xảy ra do nấu nướng bằng bếp chiên nhúng. Một đại lý ô tô không phải chịu loại rủi ro này nhưng yêu cầu bảo hiểm cho những thiệt hại hoặc thương tích có thể xảy ra trong quá trình lái thử.

Để chọn chính sách tốt nhất cho bạn hoặc gia đình bạn, điều quan trọng là phải chú ý đến ba thành phần quan trọng của hầu hết các hợp đồng bảo hiểm – khoản khấu trừ, phí bảo hiểm và giới hạn hợp đồngNgoài ra còn có các chính sách bảo hiểm dành cho các nhu cầu rất cụ thể, chẳng hạn như bắt cóc và đòi tiền chuộc (K&R), sơ suất y tế và bảo hiểm trách nhiệm nghề nghiệp, còn được gọi là bảo hiểm sai sót và thiếu sót.

4. Các thành phần hợp đồng bảo hiểm:

Khi lựa chọn một chính sách, điều quan trọng là phải hiểu cách thức hoạt động của bảo hiểm. Sự hiểu biết vững chắc về các khái niệm này sẽ giúp bạn lựa chọn chính sách phù hợp nhất với nhu cầu của mình. Ví dụ, bảo hiểm trọn đời có thể không phải là loại bảo hiểm nhân thọ phù hợp với bạn. Có ba thành phần của bất kỳ loại bảo hiểm nào (phí bảo hiểm, giới hạn hợp đồng và khoản khấu trừ) là yếu tố quan trọng.

– Phần thưởng

Phí bảo hiểm của một chính sách là giá của nó, thường được biểu thị bằng chi phí hàng tháng. Phí bảo hiểm được xác định bởi công ty bảo hiểm dựa trên hồ sơ rủi ro của bạn hoặc doanh nghiệp của bạn, có thể bao gồm mức độ tín nhiệm. Ví dụ: nếu bạn sở hữu một vài chiếc ô tô đắt tiền và có tiền sử lái xe liều lĩnh, bạn có thể sẽ trả nhiều tiền hơn cho một hợp đồng ô tô so với một người có một chiếc sedan tầm trung duy nhất và thành tích lái xe hoàn hảo. Tuy nhiên, các công ty bảo hiểm khác nhau có thể tính phí bảo hiểm khác nhau cho các chính sách tương tự. Vì vậy, việc tìm kiếm mức giá phù hợp với bạn đòi hỏi một số công việc khó khăn.

– Giới hạn chính sách

Giới hạn hợp đồng là số tiền tối đa mà công ty bảo hiểm sẽ trả theo hợp đồng cho một tổn thất được bảo hiểm. Mức tối đa có thể được đặt cho mỗi thời kỳ (ví dụ: hàng năm hoặc thời hạn hợp đồng), cho mỗi tổn thất hoặc thương tật hoặc trong suốt thời hạn của hợp đồng, còn được gọi là thời hạn tối đa. Thông thường, các giới hạn cao hơn sẽ có phí bảo hiểm cao hơn. Đối với hợp đồng bảo hiểm nhân thọ chung, số tiền tối đa mà công ty bảo hiểm sẽ trả được gọi là mệnh giá, là số tiền trả cho người thụ hưởng khi người được bảo hiểm qua đời.

– Khấu trừ

Khoản khấu trừ là số tiền cụ thể mà chủ hợp đồng phải trả tiền túi trước khi công ty bảo hiểm thanh toán yêu cầu bồi thường. Các khoản khấu trừ đóng vai trò là yếu tố ngăn cản khối lượng lớn các yêu cầu bồi thường nhỏ và không đáng kể. Các khoản giảm trừ có thể áp dụng theo hợp đồng hoặc theo yêu cầu tùy thuộc vào công ty bảo hiểm và loại hợp đồng. Các chính sách có khoản khấu trừ rất cao thường ít tốn kém hơn vì chi phí tự trả cao thường dẫn đến ít yêu cầu bồi thường nhỏ hơn.

Lưu ý:

Đối với bảo hiểm y tế, những người có vấn đề sức khỏe mãn tính hoặc cần được chăm sóc y tế thường xuyên nên tìm kiếm các chính sách có mức khấu trừ thấp hơn.

Mặc dù phí bảo hiểm hàng năm cao hơn chính sách tương đương với mức khấu trừ cao hơn, nhưng việc tiếp cận dịch vụ chăm sóc y tế ít tốn kém hơn trong suốt cả năm có thể đáng để đánh đổi.