Chứng khoán có thu nhập cố định là các hình thức chứng khoán mang đến thu nhập cố định. Tính chất thể hiện không phụ thuộc vào các tác động hay biến đổi thị trường. Với một số chủ thể thường xuyên phát hành trong hoạt động của mình với mục đích huy động vốn. Vậy chứng khoán có thu nhập cố định là gì? Các loại chứng khoán có thu nhập cố định?

Mục lục bài viết

1. Chứng khoán có thu nhập cố định là gì?

Chứng khoán có thu nhập cố định trong tiếng Anh được gọi là Fixed income securities.

Khái niệm.

Chứng khoán có thu nhập cố định là loại chứng khoán có quyền yêu cầu thu nhập cố định. Các tính chất cố định này không phụ thuộc vào kết quả hoạt động của nhà phát hành. Tức là với các giá trị kinh doanh hiệu quả hay không thì nhà đầu tư đều nhận được những khoản thu nhập xác định trước. Bao gồm các giá trị mệnh giá chứng khoán cùng với một giá trị nhận được lợi ích. Thông thường khi mua chứng khoán, nhà đầu tư hoàn toàn xác định được khoản lợi ích sẽ nhận về. Với khoảng thời gian xác định trước.

Như vậy chứng khoán được phát hành giống như một khoản vay của doanh nghiệp. Với nhà đầu tư là đối tượng cho vay. Các thu nhập được xác định an toàn và rủi ro thấp. Thông thường các lợi ích nhận được từ các khoản chứng khoán này sẽ nhỏ hơn so với chứng khoán có thu nhập không cố định. Các chênh lệch được tính cho biện pháp phòng ngừa rủi ro.

Nó có thể là chứng khoán vô danh hoặc là chứng khoán đích danh. Tức là trong yếu tố phát hành đồng loạt và chỉ nhằm huy động vốn. Khi đó không quan trọng đối tượng sở hữu chứng khoán là ai. Nhà phát hành chỉ quan tâm tìm kiếm nguồn vốn huy động nhanh chóng và hiệu quả nhất. Ngoài ra, với tính chất yêu cầu cao hơn khi nhà đầu tư góp phần hoạt động trong doanh nghiệp. Thì các chứng khoán đích danh được phát hành. Các loại chứng khoán trong nhóm này có thể bao gồm: tín phiếu, trái phiếu hoặc cổ phiếu ưu đãi.

Quan tâm khả năng sinh lợi và thời hạn thanh toán.

Thông thường, việc phát hành các loại chứng khoán có thu nhập cố định phải kèm theo những quy định pháp lí cụ thể. Nhằm bảo vệ quyền lợi của các nhà đầu tư trước những khoản đầu tư và lợi ích nhận được. Bên cạnh các nghĩa vụ tương ứng trong doanh nghiệp với vai trò của nhà đầu tư. Khi phân tích chứng khoán có thu nhập cố định để quyết định đầu tư. Thông thường, người ta xét trên hai khía cạnh đó là “khả năng sinh lợi” và “thời hạn thanh toán”. Bởi tính chất cố định, nhà đầu tư có thể cân đối lợi nhuận. Khi thấy nó phù hợp với nhu cầu tìm kiếm lợi nhuận sau thời hạn thanh toán.

Các tổ chức phát hành chứng khoán cố định thường có nhu cầu cao hơn trong tìm kiếm vốn. Không quan tâm đến yêu cầu chuyên môn hay tính chất hoạt động củ nhà đầu tư. Nhờ việc phát hành chứng khoán có thu nhập cố định mà Chính phủ, các tổ chức công cộng (có tư cách pháp nhân), các công ty cổ phần tạo ra được nguồn vốn ổn định. Tính chất huy động và vai vốn được tiến hành linh hoạt và ổn định. Cũng như với uy tín của các tổ chức này, chứng khoán được bán vào dễ dàng hơn.

2. Yếu tố ảnh hưởng tới quyết định đầu tư chứng khoán:

– Khả năng sinh lời:

Với loại chứng khoán này, do rủi ro thấp hơn so với chứng khoán có thu nhập biến đổi. Các lợi ích nhận được hoàn toàn có thể tính toán. Và với thời hạn sở hữu của mình, nhà đầu tư luôn xác định được các lợi ích tương ứng. Nên sự thay đổi về giá là thấp hơn, các dao động hay biến đổi dường như không xảy ra. Tỉ lệ lợi tức quyết định chủ yếu tới khả năng sinh lời của chứng khoán. Bị ảnh hưởng của rủi ro lãi suất, cả người mua và người bán đều quan tâm tới tỉ lệ lợi tức vào từng thời điểm. Với khả năng sinh lời thấp hơn, nhưng lợi ích nhận được an toàn hơn. Bằng các sự đảm bảo danh dự và uy tín của tổ chức phát hành.

– Thời hạn thanh toán:

Thời hạn này được thể hiện và nắm bắt ngay tại thời điểm phát hành chứng khoán. Với mong muốn huy động vốn của nhà đầu tư trong giai đoạn kinh doanh cụ thể. Các lợi tức thường được trả theo các thời điểm kế toán cụ thể của doanh nghiệp. Như trả theo quý, theo kì hạn nửa năm, hoặc là một năm. Mỗi loại chứng khoán có quy định thời hạn trả lợi tức khác nhau. Vừa là căn cứ trên giá trị chứng khoán được phát hành so với mục đích sử dụng của doanh nghiệp. Cũng như tính chất hoạt động. Thời hạn này được xác định và thông báo trước để ràng buộc nghĩa vụ và quyền của các bên tương ứng.

Do là một hình thức phát hành chứng khoán theo quy định của pháp luật. Cho nên các tính chất xác định quyền hay nghĩa vụ sở hữu được quy định cụ thể. Nếu trong khoảng thời gian trả lợi tức có sự thay đổi quyền sở hữu đối với các chứng khoán này, thì phần lợi tức sẽ được thanh toán cho người thụ hưởng tuỳ thuộc thời điểm mua bán và thời điểm trả lợi tức theo quy định pháp luật.

Kì hạn của các chứng khoán.

Kì hạn của các chứng khoán có thu nhập cố định rất khác nhau. Nó được phụ thuộc theo quyết định và mục đích ban đầu của nhà phát hành. Hoặc các thay đổi phù hợp trong hoạt động và được các bên đồng ý. Nói chung, với các hình thức phát hành chứng khoán khác nhau có khoảng thời gian dao động khác nhau. Như tín phiếu có kì hạn ngắn (nhỏ hơn hoặc bằng một năm). Trái phiếu là trung hạn và dài hạn (2 – 30 năm). Cổ phiếu ưu đãi là vô thời hạn. Kì hạn này có thể bị thay đổi do hoạt động chuộc lại chứng khoán của nhà phát hành. Với các tuân thủ trong khoảng thời hạn chung cho chứng khoán.

3. Các loại chứng khoán có thu nhập cố định:

– Trái phiếu Nhà nước.

Là hình thức Trái phiếu chính phủ do chính phủ hoặc những ngành đặc biệt phát hành. Các ngành này nhận được ủy quyền của chính phủ. Do đó họ được thực hiện phát hành trái phiếu nhằm huy động vốn trong hoạt động. Như các ngành giao thông, bưu điện, xi măng, điện. Các ngành này có tính chất hoạt động và chi tiêu dựa trên nguồn chính là Ngân sách nhà nước. Tuy nhiên, do những thiếu hụt trong kinh phí duy trì hoạt động cần thiết, không có nguồn ngân sách bổ sung kịp thời. Trái phiếu nhà nước được phát hành nhằm bù đắp sự thiếu hụt Ngân sách đó. Hoặc để xây dựng các công trình công cộng hoặc để giải quyết những khó khăn về tài chính.

Trái phiếu chính phủ là “giấy nhận nợ” của chính phủ. Với các huy động vốn nhanh chóng nhất. Tùy theo nhu cầu tìm kiếm nguồn vốn mà có thể phát hành với đồng ngoại tệ hoặc đồng bản tệ. Với các tính chất được đảm bảo quyền lợi nhà đầu tư bằng uy tín cơ quan nhà nước.

– Trái phiếu địa phương.

Là khoản vay của chính quyền địa phương (thành phố, tỉnh hoặc vùng dân cư) cho các hoạt động trong công tác của địa phương. Với các nhà đầu tư là các tổ chức và cá nhân không phân biệt điều kiện. Việc phát hành trái phiếu địa phương đòi hỏi phải có giấy phép của cơ quan quản lý Nhà nước về chứng khoán. Bởi nó phải được xác định các nhu cầu cụ thể mà địa phương muốn sử dụng. Khi mà các giá trị chứng khoán được phản ánh là nghĩa vụ đối với nguồn ngân sách địa phương.

Số tiền thu được do phát hành trái phiếu địa phương được sử dụng vào các mục đích chung. Mang tính chất chi tiêu cho những khoản chung cần thiết. Như các chi tiêu theo kế hoạch cho mục đích duy trì hoạt động hay xây dựng công trình. Như xây dựng trường học, bệnh viện, đường xá giao thông của địa phương.

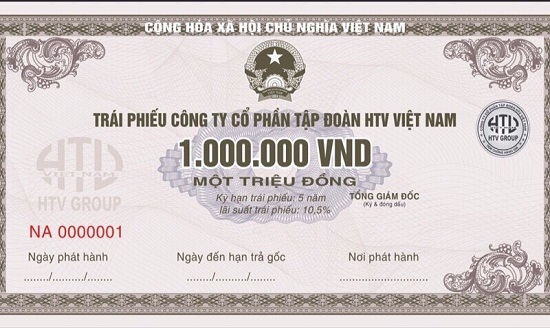

– Trái phiếu công nghiệp (Trái phiếu công ty).

Là các hình thức vay nợ từ các công ty cổ phần hay các xí nghiệp lớn. Các khoản chi luôn cần nhanh chóng, kịp thời cho sản xuất và kinh doanh. Luôn có tính chất bảo đảm đối với các giá trị chứng khoán bằng tài sản sở hữu trong doanh nghiệp. Nó là tính chất mang đến các rủi ro thấp hơn được nhiều nhà đầu tư quan tâm.Tính chất yêu cầu trong phát hành trái phiếu phải đảm bảo theo quy định của pháp luật. Doanh nghiệp cần được Nhà nước cấp giấy phép (thông qua uỷ ban chứng khoán quốc gia). Nó đảm bảo tính chất chung theo quy định pháp luật về phát hành chứng khoán.

Với chủ thể phát hành là các công ty, lãi suất được tính trên trái phiếu có thể cao hơn so với những chứng khoán có thu nhập cố định trên trong cùng một thời điểm. Bởi các uy tín có thể khác cũng như tính chất phát triển trong kinh doanh tạo ra động lực cho công ty. Thông thường, các công ty này có tính chất biến động tài sản cao hơn, với mục đích trong tìm kiếm lợi nhuận lớn hơn.

– Trái phiếu Ngân hàng và Tín phiếu quỹ tiết kiệm.

Nhằm tạo ra nguồn vốn tín dụng cho chính các tổ chức này hoặc cho các tổ chức tín dụng có liên quan. Tức là thông qua uy tín của mình, các tổ chức có thể bảo đảm cho các khoản vay. Vay cho sử dụng trong hoạt động của tổ chức hoặc các tổ chức tín dụng khác có liên quan.

Một điểm khác biệt rõ rệt trong các trái phiếu này là các tính lãi suất. Khi mà các lãi suất không cố định xuyên suốt thời hạn vay. Mà được chia ra theo các thời hạn khác nhau với lãi suất khác nhau. Mức lãi suất thay đổi khác nhau, tuy nhiên sẽ được quy định cụ thể tương ứng và cố định cho từng giai đoạn lớn. Cùng với giới hạn xác định cho các lãi suất phải thanh toán. Với chứng khoán này, nhà đầu tư không phải trả lệ phí và được bảo hiểm.

– Tín phiếu kho bạc.

Được hệ thống kho bạc Nhà nước phát hành với thu nhập cố định có thời hạn từ 6 tháng tới 1 năm. Do hệ thống Kho bạc Nhà nước phối hợp với Ngân hàng Nhà nước mua vào và bán ra trong khuôn khổ của hoạt động thị trường mở. Nhằm điều chỉnh thị trường tiền tệ, đáp ứng các khoản chi thường xuyên hay bù đắp thiếu hụt ngân sách tạm thời.