Các tác động như ô nhiễm không khí và nước, chất thải nguy hại, và gần đây là biến đổi khí hậu toàn cầu. Trong bối cảnh đó, quản lý môi trường được coi là một biện pháp hạn chế hoặc điều tiết cần thiết đối với hoạt động kinh tế nhằm ngăn chặn sự hủy hoại môi trường trong giới hạn có thể chấp nhận được. Vậy công cụ tài chính trong kinh tế tài nguyên môi trường là gì? Phân loại?

Mục lục bài viết

1. Công cụ tài chính trong kinh tế tài nguyên môi trường là gì?

Công cụ tài chính được hiểu là những phương pháp, cách thức mà nhà nước sử dụng để áp dụng đối với các cá nhân, tổ chức kinh tế có tác động đến môi tường, các công cụ này liên quan trực tiếp, ảnh hưởng đến tài chính của các cá nhân, tổ chức đó.

Bộ công cụ tài chính sẵn có để thực hiện cách tiếp cận khuyến khích kinh tế đối với quản lý tài nguyên thiên nhiên và bảo vệ môi trường bao gồm nhiều lựa chọn và khả năng, và các hoán vị và kết hợp tiềm năng hầu như là vô hạn. Bất kỳ công cụ nào nhằm tạo ra sự thay đổi trong hành vi của các tác nhân kinh tế bằng cách nội tại hóa chi phí môi trường hoặc suy kiệt thông qua sự thay đổi trong cơ cấu khuyến khích mà các tác nhân này phải đối mặt (thay vì yêu cầu tiêu chuẩn hoặc công nghệ) đều được coi là công cụ tài chính.

2. Các loại công cụ tài chính:

2.1. Công cụ tài khóa:

Các công cụ tài khóa như thuế và trợ cấp có thể được sử dụng để thu hẹp khoảng cách giữa chi phí / lợi ích tư nhân và xã hội. Ví dụ, giá của các sản phẩm gây ô nhiễm như xăng hoặc thuốc trừ sâu không bao gồm các chi phí xã hội gây thiệt hại cho sức khỏe của người dân và các hoạt động khác phát sinh từ việc sử dụng chúng vì những chi phí này nằm ngoài khả năng của người ra quyết định (người sản xuất hoặc người tiêu dùng).

Thuế môi trường có thể được đánh vào :

(a) bản thân chất gây ô nhiễm (tức là đối với nước thải, khí thải hoặc chất thải rắn), hoặc

(b) đối với các sản phẩm cuối cùng có liên quan đến ngoại ứng môi trường.

Thuế đánh vào các chất gây ô nhiễm, còn được gọi là phí ô nhiễm, được áp dụng trực tiếp đối với các chất vi phạm do đó tạo ra động lực và sự linh hoạt tối đa cho người gây ô nhiễm để giảm thiểu ô nhiễm; do đó phí ô nhiễm hiệu quả hơn so với thuế gián thu đối với đầu vào hoặc sản phẩm cuối cùng. Phương pháp thứ hai không cung cấp động cơ để hạn chế bản thân chất ô nhiễm, chỉ sử dụng ít hơn đầu vào hoặc sản xuất (tiêu thụ) ít hơn sản phẩm cuối cùng. Ví dụ, thuế đánh vào sản phẩm hoặc đầu vào không tạo ra động lực cho việc phát triển và lắp đặt các công nghệ giảm thiểu ô nhiễm. Chỉ khi hệ số ô nhiễm-sản phẩm được cố định thì phí ô nhiễm và thuế sản phẩm ô nhiễm mới tương đương. Tùy thuộc vào độ co giãn của cung và cầu, một phần hoặc toàn bộ phí ô nhiễm sẽ được phản ánh trong giá của sản phẩm cuối cùng – một động lực mạnh mẽ để người gây ô nhiễm chuyển sang các sản phẩm ít gây hại cho môi trường hơn.

Thuế phát thải và nước thải có thể được cấu trúc theo cách tạo ra động lực tăng dần cho việc kiểm soát ô nhiễm. Thuế phát thải phải đối mặt với một số khó khăn: (a) để đặt ra mức thuế chính xác, chúng ta cần ước tính về lợi ích cận biên và đường chi phí cận biên để xác định mức ô nhiễm tối ưu; (b) thuế thấp không tạo nhiều động lực cho các hành vi lành mạnh với môi trường, tuy nhiên thuế suất cao hơn đòi hỏi cơ cấu thuế và cơ chế hành chính phức tạp; và (c) thuế dựa trên lượng xả thải thực tế liên quan đến chi phí quản lý và thực thi cao hơn đáng kể so với thuế đánh vào sản phẩm.

Thuế đánh vào đầu vào và sản phẩm cuối cùng mà việc sản xuất hoặc tiêu dùng có liên quan đến ngoại tác ô nhiễm, mặc dù gián tiếp và do đó kém hiệu quả hơn, có lợi thế là dựa vào thủ tục hành chính của hệ thống thuế hiện hành. Không cần giám sát các nguồn và mức độ phát thải hoặc nước thải và có thể dễ dàng thu thuế sản phẩm từ các nhà sản xuất tại thời điểm trao đổi (mua bán, xuất khẩu, nhập khẩu).Thuế làm giảm việc sử dụng các sản phẩm này và giảm tỷ lệ sản xuất các chất ô nhiễm nhưng không khuyến khích giảm thiểu ô nhiễm; Khả năng hoạt động như một động lực để giảm thiểu ô nhiễm phụ thuộc vào mức độ đủ cao và nhu cầu về sản phẩm đủ co giãn để không khuyến khích tiêu dùng và do đó sản xuất sản phẩm. Thuế môi trường đối với các sản phẩm cuối cùng đặc biệt phù hợp với việc kiểm soát ô nhiễm liên quan đến tiêu dùng, bởi vì người tiêu dùng nhận thức được, thông qua giá cao hơn, về hậu quả môi trường do lựa chọn của họ.

2.2. Hệ thống tính phí:

Phí môi trường hiếm khi được phân biệt với thuế môi trường và thường được sử dụng thay thế cho nhau, tạo ra sự nhầm lẫn không cần thiết và thường là nguồn gây xích mích giữa Bộ Tài chính và Cơ quan Môi trường. Trong nghiên cứu này, chúng tôi phân biệt giữa hệ thống phí và công cụ tài chính.

Phí được định nghĩa là các khoản thanh toán cho việc sử dụng tài nguyên, cơ sở hạ tầng và dịch vụ và tương tự như giá thị trường đối với hàng hóa tư nhân. Một cách nghĩ về phí là “giá” đối với hàng hóa công cộng hoặc hàng hóa tư nhân được cung cấp công khai. Chúng khác với giá thị trường đối với hàng hóa tư nhân vì chúng không được thị trường xác định mà do cơ quan chính phủ, cơ quan công ích quy định về mặt hành chính hoặc các loại hình độc quyền tự nhiên có quy định khác. Điều này đối lập với chúng với các loại thuế không phải là khoản thanh toán cho “dịch vụ” mà là một phương tiện để tăng doanh thu tài khóa.

Điểm khác biệt thứ hai là thuế liên quan đến ngân sách, tạo thành một phần nguồn thu chung của chính phủ trong khi các khoản phí nằm ngoài ngân sách, nhằm mục đích thu hồi chi phí cho một khoản đầu tư công cụ thể hoặc thích hợp hơn, để tài trợ cho chi phí cung ứng biên dài hạn. Quan trọng hơn, các khoản phí được sử dụng như một công cụ quản lý nhu cầu và khi được thiết lập một cách tối ưu (bằng với chi phí cung ứng cận biên dài hạn), chúng có thể thu hồi hoặc có thể không thu hồi chi phí cung ứng. Khi chi phí cung ứng cận biên dài hạn giảm xuống, chi phí sử dụng “tối ưu” dẫn đến thâm hụt; khi nó tăng lên, chúng dẫn đến thặng dư.

2.3. Công cụ tài chính:

Các công cụ tài chính có nhiều điểm tương đồng với các hệ thống trợ cấp và ưu đãi thuế và cũng có nhiều hạn chế. Các công cụ tài chính được phân biệt với các công cụ tài khóa vì chúng thường nằm ngoài ngân sách và được tài trợ từ viện trợ nước ngoài, vay nợ bên ngoài, nợ hoán đổi tự nhiên, v.v. Vì các khoản tiền có thể thay thế được và các khoản vay phải được phục vụ và hoàn trả bằng cách nào đó, tác động của các khoản trợ cấp tài chính không khác nhiều so với các khoản trợ cấp có liên quan chặt chẽ hơn với ngân sách chính phủ. Thông thường, động cơ đằng sau việc tạo ra các quỹ đặc biệt để bảo vệ môi trường hoặc bảo tồn tài nguyên là để tránh sự giám sát của quá trình ngân sách.

Các công cụ tài chính như quỹ quay vòng, quỹ xanh, khuyến khích tái định cư và hỗ trợ lãi suất hoặc cho vay ưu đãi (đối với các dự án có ngoại tác tích cực đáng kể, ví dụ, trồng rừng) có thể được coi là (a) phản ứng tốt thứ hai đối với thị trường vốn méo mó hoặc không hiệu quả, (b ) các phương tiện để phát huy tác dụng bên ngoài tích cực hoặc sự sẵn lòng của các nhà đầu tư có quan tâm đến môi trường chi trả cho các khoản đầu tư có trách nhiệm với xã hội, và (c) các công cụ huy động các nguồn tài chính bổ sung cho bảo tồn, bảo vệ môi trường và phát triển bền vững.

Mặc dù không thể phủ nhận giá trị cụ thể của các biện pháp khuyến khích tài chính trong một thế giới tốt thứ hai, nhưng chính sách tốt nhất là sửa chữa những khiếm khuyết của thị trường vốn, phân bổ ngân sách hiệu quả và định giá đầy đủ. Các khoản trợ cấp tài chính, các khoản vay ưu đãi, lãi suất được trợ cấp, và ngoại hối hoặc các quỹ đặc biệt quá cùn như những công cụ để nội bộ hóa các chi phí xã hội bên ngoài một cách hiệu quả.

3. Hệ thống trách nhiệm pháp lý:

Loại công cụ này nhằm mục đích gây ra hành vi có trách nhiệm xã hội bằng cách thiết lập trách nhiệm pháp lý đối với (a) thiệt hại tài nguyên thiên nhiên, (b) thiệt hại môi trường, (c) thiệt hại tài sản, (d) thiệt hại cho sức khỏe con người hoặc thiệt hại tính mạng, (e) không – tuân thủ luật và quy định về môi trường, và (f) không thanh toán các khoản thuế, phí hoặc lệ phí đến hạn.

Theo một nghĩa nào đó, tất cả các công cụ đều có vai trò như một động cơ thực thi cuối cùng, đe dọa hành động pháp lý và việc sử dụng quyền lực cưỡng chế của nhà nước (ví dụ, nếu không nộp thuế xả thải hoặc không mua đủ số lượng giấy phép phát thải để bù đắp lượng khí thải) ; các biện pháp hành chính và cuối cùng là pháp lý được cung cấp để đảm bảo tuân thủ.

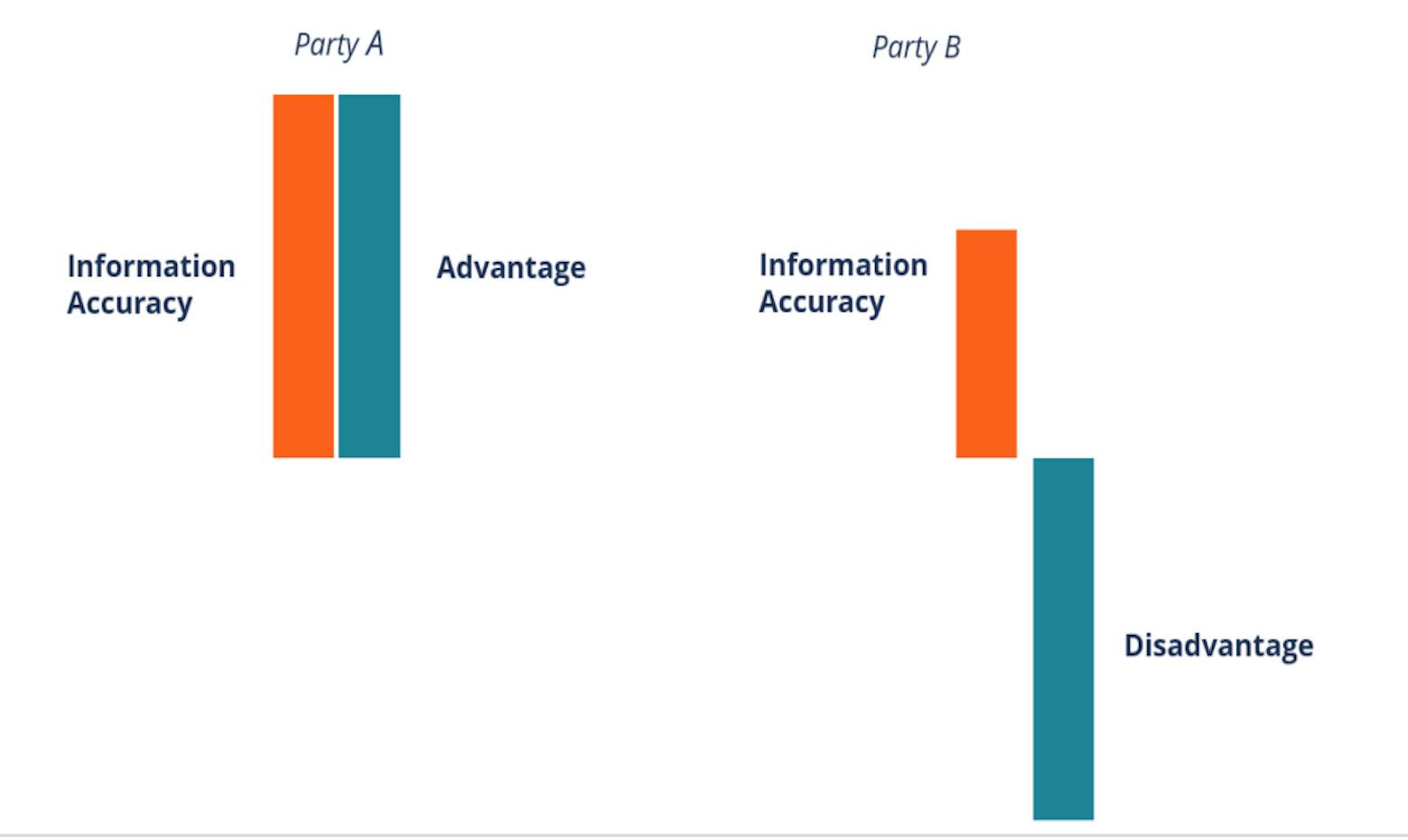

Sự khác biệt giữa các hệ thống trách nhiệm pháp lý so với các công cụ khác (ngoại trừ các biện pháp khuyến khích thực thi và các khoản phí không tuân thủ) là mối đe dọa của hành động pháp lý để phục hồi thiệt hại là công cụ kinh tế nội tại hóa chi phí bên ngoài trong trường hợp đầu tiên. Không giống như thuế và phí, được đặt ở mức chi phí thiệt hại cận biên để làm thay đổi xác suất tương đối của các sản phẩm và hoạt động có hại cho môi trường, và không giống như trái phiếu môi trường và hệ thống hoàn trả tiền đặt cọc có nội dung trước, hệ thống trách nhiệm pháp lý rủi ro môi trường đánh giá và thu hồi thiệt hại bài đăng. Tuy nhiên, các hệ thống này có tác dụng khuyến khích phòng ngừa miễn là các khoản thanh toán thiệt hại dự kiến (tương đương chắc chắn) vượt quá lợi ích từ việc không tuân thủ. Tần suất mà các vụ việc trách nhiệm pháp lý được đưa ra tòa án và mức độ thiệt hại được trao ảnh hưởng đến hành vi trước đó của các bên có khả năng chịu trách nhiệm pháp lý.

Bảo hiểm trách nhiệm đã nổi lên như một công cụ để tập hợp và chia sẻ rủi ro trách nhiệm giữa các bên chịu trách nhiệm. Hiệu quả khuyến khích của hệ thống trách nhiệm pháp lý không bị giảm sút đáng kể miễn là phí bảo hiểm trách nhiệm thay đổi theo hành vi hoặc hiệu suất của cá nhân. Ví dụ, bảo hiểm tai nạn xe cộ có thể thay đổi theo thói quen lái xe của cá nhân và / hoặc hồ sơ tai nạn trong quá khứ. Trong trường hợp thiệt hại có thể xảy ra là rất lớn so với khả năng của cá nhân đại lý để trả một mức thiệt hại tối thiểu nhất định, thì bảo hiểm trách nhiệm được pháp luật bắt buộc.