Rủi ro được định nghĩa theo thuật ngữ tài chính là cơ hội mà kết quả hoặc lợi nhuận thực tế của khoản đầu tư sẽ khác với kết quả hoặc lợi tức dự kiến. Vậy quy định về giá trị rủi ro là gì? Tìm hiểu về giá trị rủi ro thực tế như thế nào?

Mục lục bài viết

1. Giá trị rủi ro là gì?

– Giá trị rủi ro (VOR) là lợi ích tài chính mà hoạt động chấp nhận rủi ro sẽ mang lại cho các bên liên quan của tổ chức. Nó đòi hỏi tổ chức phải xác định xem một hoạt động có giúp thúc đẩy nó tiến gần hơn đến việc hoàn thành các mục tiêu của mình hay không.

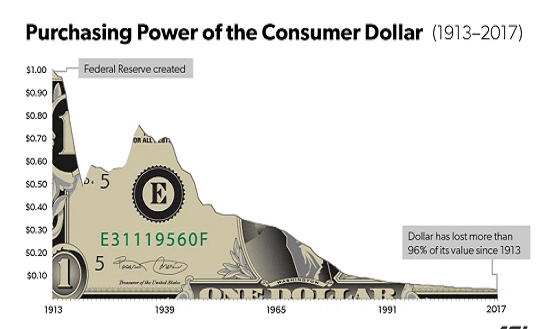

Rủi ro bao gồm khả năng mất một phần hoặc toàn bộ khoản đầu tư ban đầu.

Về mặt định lượng, rủi ro thường được đánh giá bằng cách xem xét các hành vi và kết quả lịch sử. Trong tài chính, độ lệch chuẩn là một thước đo phổ biến liên quan đến rủi ro. Độ lệch chuẩn cung cấp một thước đo về sự biến động của giá tài sản so với mức trung bình lịch sử của chúng trong một khung thời gian nhất định.

Nhìn chung, có thể và thận trọng quản lý rủi ro đầu tư bằng cách hiểu những điều cơ bản về rủi ro và cách nó được đo lường. Tìm hiểu những rủi ro có thể áp dụng cho các tình huống khác nhau và một số cách để quản lý chúng một cách tổng thể sẽ giúp tất cả các loại nhà đầu tư và nhà quản lý doanh nghiệp tránh được những tổn thất không cần thiết và tốn kém.

Bên liên quan là một bên có lợi ích trong công ty và có thể ảnh hưởng hoặc bị ảnh hưởng bởi hoạt động kinh doanh. Các bên liên quan chính trong một tập đoàn điển hình là các nhà đầu tư, nhân viên, khách hàng và nhà cung cấp của nó.

Tuy nhiên, với sự chú ý ngày càng tăng về trách nhiệm xã hội của doanh nghiệp, khái niệm này đã được mở rộng để bao gồm các cộng đồng, chính phủ và hiệp hội thương mại.

2. Các cách hiểu chính về giá trị rủi ro thực tế:

Giá trị rủi ro (VOR) là lợi ích tài chính mà hoạt động chấp nhận rủi ro sẽ mang lại cho các bên liên quan của tổ chức.

Tất cả các hoạt động mà một công ty có thể thực hiện, từ thâm nhập thị trường mới đến phát triển sản phẩm mới, đều có rủi ro.

Mức độ bao nhiêu phụ thuộc vào loại hoạt động và khả năng công ty sẽ không thể bù đắp chi phí.

Giá trị rủi ro (VOR) yêu cầu một công ty kiểm tra các thành phần khác nhau của chi phí rủi ro và coi chúng như một lựa chọn đầu tư. Những tính toán này chỉ tốt như dữ liệu và giả định được đưa ra.

– Hiểu giá trị rủi ro (VOR):

Về lý thuyết tài chính, các công ty không có bất kỳ ưu đãi rủi ro nào, nhưng các bên liên quan của họ thì có. Mục tiêu nói chung là kiếm tiền mà không liều lĩnh.

Ban lãnh đạo công ty biết rằng nếu họ sử dụng tốt các nguồn lực sẵn có, họ sẽ có cơ hội tốt để duy trì công việc và thúc đẩy sự giàu có của các nhà đầu tư. Ngồi yên có nghĩa là bỏ lỡ các cơ hội hoặc, như một số người muốn chỉ ra, thu lợi nhuận và đốt cháy chúng. Vấn đề là lợi ích hiếm khi đến mà không có yếu tố đau đớn. Mọi quyết định đều đi kèm với rủi ro và do đó, cần phải được xem xét kỹ lưỡng trước khi theo đuổi.

Tất cả các hoạt động mà một công ty có thể thực hiện, từ thâm nhập thị trường mới đến phát triển sản phẩm mới, đều có rủi ro. Mức độ bao nhiêu phụ thuộc vào loại hoạt động và khả năng công ty sẽ không thể bù đắp chi phí. Đồng thời, cũng có sự thừa nhận rằng việc chi tiền cho một nỗ lực mang theo chi phí cơ hội: những lợi ích tiềm năng mà một doanh nghiệp bỏ lỡ khi lựa chọn một giải pháp thay thế khác.

3. Tìm hiểu về giá trị rủi ro thực tế:

– Phương pháp Giá trị Rủi ro (VOR):

Giá trị rủi ro (VOR) yêu cầu một công ty kiểm tra các thành phần khác nhau của chi phí rủi ro. Chúng bao gồm chi phí thực tế cho các tổn thất phát sinh; chi phí của trái phiếu, bảo hiểm hoặc tái bảo hiểm để tài trợ cho các tổn thất; chi phí giảm thiểu rủi ro có thể khiến công ty kinh doanh thua lỗ; và chi phí quản lý một chương trình quản lý rủi ro và giảm thiểu tổn thất.

– Giá trị rủi ro (VOR) coi mỗi thành phần của chi phí rủi ro là một lựa chọn đầu tư. Cũng giống như cổ phiếu hoặc trái phiếu, các thành phần phải thể hiện lợi tức đầu tư (ROI). Lợi tức đầu tư (ROI) là một thước đo hiệu suất được sử dụng để đánh giá hiệu quả hoặc lợi nhuận của một khoản đầu tư hoặc so sánh hiệu quả của một số khoản đầu tư khác nhau. ROI cố gắng đo lường trực tiếp số tiền hoàn vốn trên một khoản đầu tư cụ thể, so với chi phí đầu tư.

Để tính toán ROI, lợi ích (hoặc lợi tức) của một khoản đầu tư được chia cho chi phí của khoản đầu tư. Kết quả được biểu thị dưới dạng phần trăm hoặc tỷ lệ.

– Lợi tức đầu tư (ROI) là một thước đo khả năng sinh lời phổ biến được sử dụng để đánh giá mức độ hoạt động của một khoản đầu tư.

ROI được biểu thị bằng phần trăm và được tính bằng cách chia lợi nhuận ròng (hoặc lỗ) của một khoản đầu tư cho chi phí hoặc chi phí ban đầu của nó. ROI có thể được sử dụng để so sánh táo bạo và xếp hạng các khoản đầu tư vào các dự án hoặc tài sản khác nhau.

ROI không tính đến thời gian nắm giữ hoặc thời gian trôi qua, và do đó, nó có thể bỏ lỡ chi phí cơ hội của việc đầu tư vào nơi khác.

4. Ví dụ về Giá trị rủi ro (VOR):

Một công ty thành lập bộ phận quản lý rủi ro đang phải gánh chịu một khoản chi phí nhân sự đáng kể. Bộ phận này dự kiến sẽ giảm tỷ lệ tổn thất của công ty bằng cách quản lý danh mục đầu tư bảo hiểm và tái bảo hiểm, xác định các mối đe dọa tiềm ẩn và phát triển các phương pháp để giảm rủi ro.

Nếu bộ phận quản lý rủi ro không thể làm điều này, thì nó sẽ không đóng góp vào giá trị của cổ đông. Mặt khác, nếu thu nhập kỳ vọng của một công ty cao hơn chi phí phát sinh để giảm thiểu rủi ro, thì khoản đầu tư giảm thiểu rủi ro có thể được coi là một khoản tích cực.

Ở những nơi khác, một công ty khác đã tham gia vào lĩnh vực kinh doanh hành lý thông minh — sản xuất hành lý có gắn vi mạch và pin theo dõi vị trí và hơn thế nữa — đặt cược rằng các hãng hàng không và cơ quan quản lý sẽ không gặp vấn đề gì với việc khách hàng kiểm tra những túi này. Nó đặt cược sai: túi thông minh đã bị cấm ở Mỹ trong bối cảnh lo ngại về cháy pin, khiến công ty phải thanh lý.

Thanh lý có nghĩa là chuyển tài sản hoặc tài sản thành tiền hoặc các khoản tương đương tiền bằng cách bán chúng trên thị trường mở. Tương tự, thanh lý đề cập đến quá trình đưa một doanh nghiệp kết thúc và phân phối tài sản của nó cho những người yêu cầu bồi thường.

Việc thanh lý tài sản có thể tự nguyện hoặc bắt buộc. Việc thanh lý tự nguyện có thể bị ảnh hưởng để tăng số tiền mặt cần thiết cho các khoản đầu tư hoặc mua mới hoặc để đóng các vị thế cũ. Thanh lý cưỡng bức có thể được sử dụng trong thủ tục phá sản, trong đó một chủ thể lựa chọn hoặc bị phán quyết hoặc hợp đồng pháp lý buộc phải chuyển tài sản thành dạng lỏng (tiền mặt). Thanh lý cũng có thể đề cập đến quá trình bán bớt hàng tồn kho, thường là ở mức chiết khấu cao. Không nhất thiết phải nộp đơn phá sản để thanh lý hàng tồn kho.

Tất cả mọi thứ đều có nguy cơ trên một yếu tố đó. Điều này đặt ra câu hỏi liệu nhà sản xuất hành lý và các công ty khác của họ có đánh giá khả năng bị từ chối với tỷ lệ xác suất cao hay không. Nếu họ đã làm như vậy, họ có thể đã không bao giờ tham gia vào lĩnh vực kinh doanh này ngay từ đầu.

5. Giới hạn của Giá trị rủi ro (VOR):

Nhiều doanh nghiệp, đặc biệt là các doanh nghiệp tài chính, tính toán giá trị rủi ro (VOR) cho gần như tất cả các hoạt động của họ, cùng với mức độ tin cậy ước tính rằng rủi ro được thực hiện sẽ xứng đáng với phần thưởng. Nhiệm vụ này nghe có vẻ tương đối đơn giản nhưng thực sự có rất nhiều phức tạp.

Tính toán thường dựa trên các giả định có cơ sở, dễ bị giám sát và có thể thay đổi. Trong một thế giới lý tưởng, những sai sót tiềm ẩn trong phán đoán cần được tính đến và mọi góc độ được che đậy một cách khách quan nhất có thể bằng cách dựa vào nhiều nguồn.