Người thụ hưởng được đặt là một cá nhân, được chỉ định bởi một văn bản pháp lý bằng văn bản, người được quyền thu thập tài sản từ quỹ tín thác, chính sách bảo hiểm, tài khoản chương trình hưu trí, IRA hoặc bất kỳ công cụ tài chính nào khác. Vậy quy định về người thụ hưởng được chỉ định là gì? Đặc điểm và những rủi ro như thế nào?

Mục lục bài viết

1. Người thụ hưởng được chỉ định là gì?

Người thụ hưởng được đặt tên là gì?

Nhiều người thụ hưởng được nêu tên của một tài sản duy nhất sẽ chia sẻ số tiền thu được tại thời điểm định đoạt. Trong một số trường hợp, chẳng hạn như hợp đồng niên kim, chủ hợp đồng và người thụ hưởng được nêu tên có thể là cùng một người.

– Người thụ hưởng là bất kỳ người nào đạt được lợi thế và / hoặc lợi nhuận từ một thứ gì đó. Trong thế giới tài chính, người thụ hưởng thường đề cập đến người nào đó đủ điều kiện nhận phân phối từ quỹ tín thác, di chúc hoặc hợp đồng bảo hiểm nhân thọ. Người thụ hưởng hoặc được nêu tên cụ thể trong các tài liệu này hoặc đã đáp ứng các quy định khiến họ đủ điều kiện cho bất kỳ phân phối nào được quy định.

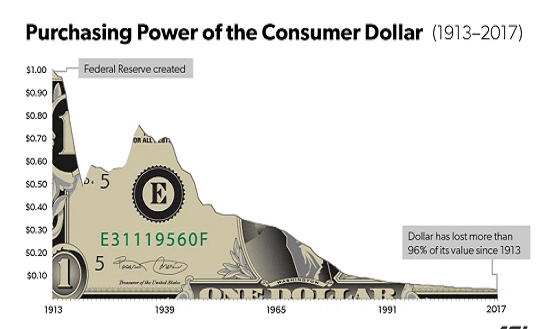

Người thụ hưởng là một cá nhân nhận được một lợi ích, mà thường là một lợi thế tiền tệ. Việc phân bổ thường đi kèm với các hậu quả về thuế và đôi khi là các quy định khác nhau. Nếu phân phối dưới dạng tài khoản hưu trí, thì có nhiều yếu tố cần xem xét, chẳng hạn như khung thời gian và số tiền phân phối, tùy thuộc vào loại tài khoản. Chủ hợp đồng bảo hiểm nhân thọ có thể thay đổi người thụ hưởng bất cứ lúc nào, mặc dù việc này thường đòi hỏi phải hoàn thành các thủ tục giấy tờ cần thiết với công ty bảo hiểm nhân thọ. Tài khoản hưu trí cá nhân (IRA) là phương tiện được ưu đãi về thuế được thiết kế để tiết kiệm và đầu tư dài hạn – để xây tổ ấm cho cuộc sống sau sự nghiệp của một người. Trong khi một số IRA có sẵn thông qua nơi làm việc, thì hai IRA phổ biến nhất được thiết kế để các nhà đầu tư tự sử dụng: IRA truyền thống, được thành lập vào năm 1974 và người anh em họ của nó, Roth IRA, được giới thiệu vào năm 1997 và được đặt tên cho nhà tài trợ của nó, Sen William Roth.

Mặc dù các tài khoản này có những điểm giống nhau, nhưng chúng cũng khác nhau ở một số điểm chính, chủ yếu giải quyết các khoản khấu trừ thuế (bạn muốn nợ IRS bây giờ hay sau này?), Khả năng tiếp cận các quỹ và tiêu chuẩn đủ điều kiện.

Hiểu được tất cả các điểm khác biệt là rất quan trọng trong việc quyết định IRA nào là sự lựa chọn tốt hơn cho bạn.

– Niên kim là một hợp đồng giữa bạn và một công ty bảo hiểm, trong đó bạn thanh toán một lần hoặc một loạt các khoản thanh toán và đổi lại, nhận các khoản giải ngân thường xuyên, bắt đầu ngay lập tức hoặc tại một thời điểm nào đó trong tương lai.

Niên kim là các hợp đồng bảo hiểm hứa hẹn trả cho bạn thu nhập đều đặn ngay lập tức hoặc trong tương lai — sau này được gọi là niên kim trả chậm.

Bạn có thể mua một niên kim với một khoản tiền một lần hoặc một loạt các khoản thanh toán.

Niên kim có ba loại chính — cố định, biến đổi và được lập chỉ mục — mỗi loại có mức độ rủi ro và tiềm năng thanh toán riêng.

Thu nhập bạn nhận được từ một niên kim được đánh thuế theo thuế suất thu nhập thông thường, không phải tỷ lệ tăng vốn dài hạn, thường thấp hơn.

Việc chỉ định người thụ hưởng có thể phức tạp. Ví dụ, bằng cách nêu tên một người thụ hưởng cụ thể trong hợp đồng bảo hiểm nhân thọ, số tiền thu được sẽ không tuân theo quy định của di chúc, cũng như không bị ảnh hưởng bởi thủ tục chứng thực di chúc.

2. Đặc điểm và những rủi ro của người thụ hưởng được chỉ định:

Có một số loại người thụ hưởng:

– Người thụ hưởng chính: một cá nhân xếp hàng đầu tiên để nhận trợ cấp.

Người thụ hưởng chính là một cá nhân hoặc tổ chức là người đầu tiên nhận các quyền lợi trong di chúc, quỹ tín thác, tài khoản hưu trí, hợp đồng bảo hiểm nhân thọ hoặc niên kim khi tài khoản hoặc người giữ quỹ tín thác qua đời. Một cá nhân có thể nêu tên nhiều người thụ hưởng chính và quy định cách phân bổ sẽ được phân bổ.

Người thụ hưởng chính là một cá nhân hoặc tổ chức được chỉ định để nhận lợi ích từ di chúc, ủy thác, hợp đồng bảo hiểm hoặc tài khoản đầu tư.

Nhiều hơn một người thụ hưởng chính có thể được nêu tên, với người tài trợ có thể định hướng tỷ lệ phần trăm cụ thể cho mỗi người.

Nếu người thụ hưởng chính không còn sống hoặc không có khả năng thu thập, một người thụ hưởng dự phòng cũng có thể được nêu tên.

– Người thụ hưởng độc lập: một cá nhân nhận được lợi ích của tài khoản nếu người thụ hưởng chính đã qua đời, không thể xác định được vị trí hoặc từ chối nhận tài sản sau khi chủ tài khoản qua đời. Thông thường A sẽ nêu ra các điều kiện xác định trước phải được đáp ứng trước khi người thụ hưởng tiềm ẩn có thể nhận được bất kỳ khoản tiền bảo hiểm hoặc tài sản hưu trí nào.

– Người thụ hưởng thứ cấp: từ đồng nghĩa của “người thụ hưởng dự phòng”.

Người thụ hưởng thứ cấp, còn được gọi là người thừa hưởng tiềm ẩn, là một cá nhân hoặc tổ chức được thừa kế tài sản theo di chúc, quỹ tín thác hoặc tài khoản (ví dụ: hợp đồng bảo hiểm hoặc niên kim) khi người thụ hưởng chính chết trước người cấp.

Người thụ hưởng thứ cấp hoặc người thừa kế dự phòng chỉ được thừa kế tài sản khi đáp ứng các điều kiện nhất định, chẳng hạn như cái chết của người thụ hưởng chính hoặc quyết định của người thụ hưởng chính từ chối quyền thừa kế của họ. Nếu không tìm được người thụ hưởng chính vào thời điểm người cấp tài trợ qua đời, thì tài sản có thể chuyển cho người thụ hưởng thứ cấp. Các yêu cầu và thời gian để xác định người thụ hưởng chính khác nhau tùy theo tài khoản hoặc văn bản pháp lý quản lý tài sản.

Người thụ hưởng thứ cấp hoặc người thụ hưởng tiềm ẩn là một cá nhân hoặc tổ chức được chỉ định để thừa kế tài sản nếu người thụ hưởng chính xác định trước người cấp. Trong một số trường hợp, người thụ hưởng thứ cấp có thể thừa kế tài sản nếu người thụ hưởng chính từ chối quyền thừa kế của họ hoặc không có khả năng. Người thụ hưởng thứ cấp có thể được đứng tên trong tài khoản di chúc, quỹ tín thác, quỹ hưu trí hoặc tài khoản đầu tư và các tài khoản khác mà tài sản có thể được thừa kế.

Điều quan trọng cần lưu ý là người thụ hưởng được nêu tên không nhất thiết phải là cá nhân. Ví dụ, người thụ hưởng được nêu tên của hợp đồng bảo hiểm có thể là di sản của người đã chết, trong trường hợp đó, người thụ hưởng thực tế sẽ được chỉ định trong di chúc.

3. Các cách hiểu chính về người thụ hưởng theo chỉ định:

Người thụ hưởng được nêu tên đề cập đến một cá nhân, được quy định bởi một văn bản pháp lý bằng văn bản, người được quyền thu thập tài sản từ quỹ tín thác, chính sách bảo hiểm, tài khoản chương trình hưu trí hoặc IRA. Có nhiều loại người thụ hưởng khác nhau, chẳng hạn như người thụ hưởng chính, họ chỉ định những cá nhân đứng hàng đầu để nhận trợ cấp. Người thụ hưởng nội dung đề cập đến các cá nhân có quyền nhận lợi ích của tài khoản nếu người thụ hưởng chính từ chối tài sản, đã qua đời hoặc không thể tìm thấy.

Người thụ hưởng có thể là một di sản, trái ngược với một cá nhân đơn lẻ.

Vào tháng 5 năm 2018, Houston Chronicle đã trình bày chi tiết các phương tiện mà một cá nhân cư trú tại bang Texas có thể đặt tên cho tổ chức từ thiện một cách hợp pháp với tư cách là người thụ hưởng tài sản của họ. Trước tiên, cá nhân nên thông báo cho tổ chức từ thiện rằng tổ chức này đã được chỉ định là người thụ hưởng. Thông tin này nên được truyền đạt thông qua các kênh truyền thông bằng văn bản được ghi chép đầy đủ. Sau đó, tổ chức từ thiện phải nhận được thông tin chi tiết về ngân hàng của nhà tài trợ cùng với giấy chứng tử để nhận tiền. Trong trường hợp này, người nhận dự định không yêu cầu chứng thực di chúc để yêu cầu quyền lợi IRA.

Rủi ro liên quan đến người thụ hưởng được nêu tên

Điều cần thiết là các nhà tài trợ phải chính thức nêu tên người thụ hưởng hoặc người thụ hưởng, trong một quy trình lập kế hoạch di sản đầy đủ. Hơn nữa, nhiều cố vấn tài chính khuyên bạn nên xem xét và cập nhật tất cả các chỉ định người thụ hưởng vài năm một lần, đặc biệt là sau một sự kiện lớn trong đời như ly hôn hoặc người thân qua đời.