Lý thuyết đánh đổi cấu trúc vốn là ý tưởng rằng một công ty lựa chọn sử dụng bao nhiêu tài chính nợ và bao nhiêu tài chính vốn chủ sở hữu bằng cách cân bằng giữa chi phí và lợi ích. Vậy lý thuyết đánh đổi cấu trúc vốn là gì? Nội dung và bản chất của lý thuyết như thế nào?

Mục lục bài viết

1. Lý thuyết đánh đổi cấu trúc vốn là gì?

– Khái niệm lý thuyết đánh đổi cấu trúc vốn như sau:

Lý thuyết đánh đổi cấu trúc vốn là ý tưởng rằng một công ty lựa chọn sử dụng bao nhiêu tài chính nợ và bao nhiêu tài chính vốn chủ sở hữu bằng cách cân bằng giữa chi phí và lợi ích. Phiên bản cổ điển của giả thuyết quay lại với Kraus và Litzenberger, những người đã xem xét sự cân bằng giữa chi phí chết người của việc phá sản và lợi ích tiết kiệm thuế của nợ. Thường thì chi phí đại lý cũng được bao gồm trong số dư. Lý thuyết này thường được coi là lý thuyết đối thủ cạnh tranh với lý thuyết trật tự cấu trúc vốn. Ai, Frank và Sanati cung cấp một bài đánh giá về lý thuyết đánh đổi và bằng chứng hỗ trợ của nó.

Mục đích quan trọng của lý thuyết là giải thích thực tế rằng các tập đoàn thường được tài trợ một phần bằng nợ và một phần bằng vốn chủ sở hữu. Nó nêu rõ rằng có lợi thế khi tài trợ bằng nợ, lợi ích về thuế của nợ và có chi phí tài trợ bằng nợ, chi phí của khó khăn tài chính bao gồm chi phí phá sản do nợ và chi phí không phá sản (ví dụ: nhân viên nghỉ việc, nhà cung cấp đòi hỏi bất lợi điều khoản thanh toán, đấu tranh nội bộ trái chủ / cổ đông, v.v.). Lợi ích cận biên của việc tăng thêm nợ giảm xuống khi nợ tăng, trong khi chi phí cận biên tăng, do đó một công ty đang tối ưu hóa giá trị tổng thể của mình sẽ tập trung vào sự đánh đổi này khi chọn số nợ và vốn chủ sở hữu để sử dụng để tài trợ.

– Lý thuyết đánh đổi cấu trúc vốn được hiểu như sau:

Sự phù hợp thực nghiệm của lý thuyết đánh đổi thường bị nghi ngờ. Miller chẳng hạn so sánh sự cân bằng này giống như sự cân bằng giữa hàm lượng ngựa và thỏ trong món hầm của một con ngựa và một con thỏ. Thuế lớn và chắc chắn, trong khi việc phá sản là rất hiếm và, theo Miller, nó có chi phí chết thấp. Theo đó, ông gợi ý rằng nếu lý thuyết đánh đổi là đúng, thì các công ty phải có mức nợ cao hơn nhiều so với chúng ta quan sát trong thực tế. Myers là một nhà phê bình đặc biệt gay gắt trong bài phát biểu trước Tổng thống của mình tại các cuộc họp của Hiệp hội Tài chính Hoa Kỳ, trong đó ông đề xuất cái mà ông gọi là “lý thuyết trật tự mổ”. Fama và French đã chỉ trích cả lý thuyết đánh đổi và lý thuyết trật tự theo những cách khác nhau. Welch đã lập luận rằng các công ty không thể hoàn tác tác động của cú sốc giá cổ phiếu theo lý thuyết đánh đổi cơ bản và do đó, sự thay đổi cơ học của giá tài sản tạo nên phần lớn sự thay đổi trong cấu trúc vốn.

Bất chấp những lời chỉ trích như vậy, lý thuyết đánh đổi vẫn là lý thuyết thống trị về cấu trúc vốn doanh nghiệp như được giảng dạy trong các sách giáo khoa chính về tài chính doanh nghiệp. Các phiên bản động của mô hình nói chung dường như cung cấp đủ tính linh hoạt trong việc khớp dữ liệu, vì vậy, trái với lập luận bằng lời của Miller, các mô hình đánh đổi động rất khó bị bác bỏ theo kinh nghiệm.

Khi các công ty phát triển và tiếp tục hoạt động, họ phải quyết định cách tài trợ cho các dự án và hoạt động khác nhau của mình cũng như cách trả lương cho nhân viên và tiếp tục hoạt động. Trong khi doanh thu bán hàng là nguồn thu nhập chính, hầu hết các công ty cũng tìm kiếm vốn từ các nhà đầu tư hoặc người cho vay. Nhưng đâu là sự kết hợp đúng đắn giữa vốn cổ phần bán cho các nhà đầu tư và trái phiếu bán cho các chủ nợ? Lý thuyết cấu trúc vốn là phân tích của câu hỏi kinh doanh chủ chốt này.

Phương pháp tiếp cận thu nhập ròng, lý thuyết đánh đổi tĩnh và lý thuyết trật tự cắt lỗ là ba nguyên tắc tài chính giúp một công ty lựa chọn cấu trúc vốn của mình. Mỗi bên đóng một vai trò trong quá trình ra quyết định tùy thuộc vào loại cấu trúc vốn mà công ty mong muốn đạt được. Tuy nhiên, lý thuyết trật tự mổ đã được quan sát thực nghiệm để được sử dụng nhiều nhất trong việc xác định cấu trúc vốn của một công ty.

2. Nội dung và bản chất của lý thuyết:

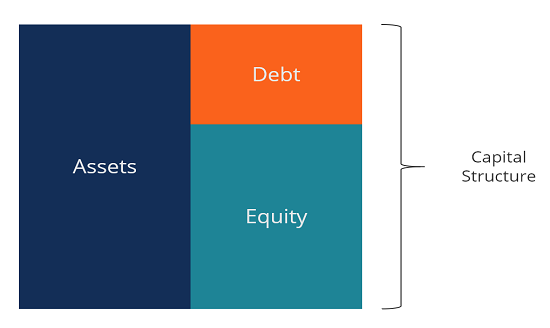

Cấu trúc vốn đề cập đến sự kết hợp giữa doanh thu, vốn chủ sở hữu và nợ mà một công ty sử dụng để tài trợ cho tăng trưởng và hoạt động của mình. Một số nhà kinh tế đã đưa ra các phương pháp tiếp cận để xác định và tối ưu hóa cấu trúc vốn lý tưởng cho một công ty. Ở đây, chúng ta xem xét ba phương pháp phổ biến: phương pháp tiếp cận thu nhập ròng, lý thuyết cân bằng tĩnh và lý thuyết lệnh mổ.

– Phương pháp tiếp cận thu nhập ròng:

Nhà kinh tế học David Durand lần đầu tiên đề xuất cách tiếp cận này vào năm 1952 và ông là người đề xuất đòn bẩy tài chính. Ông công nhận rằng sự thay đổi đòn bẩy tài chính dẫn đến sự thay đổi trong chi phí vốn.1 Nói cách khác, nếu tỷ lệ nợ tăng, cấu trúc vốn tăng và chi phí sử dụng vốn bình quân gia quyền (WACC) giảm, dẫn đến tăng giá trị công ty.

Phương pháp tiếp cận thu nhập hoạt động ròng, cũng do Durand đề xuất, ngược lại với Phương pháp tiếp cận thu nhập ròng, nếu không có thuế. Theo cách tiếp cận này, WACC không đổi. Nó giả định rằng thị trường phân tích toàn bộ công ty và bất kỳ khoản chiết khấu nào không liên quan đến tỷ lệ nợ trên vốn chủ sở hữu. Nếu thông tin về thuế được cung cấp, nó nói rằng WACC giảm khi tăng nguồn tài chính vay nợ, và giá trị của một công ty sẽ tăng lên.

Theo cách tiếp cận này đối với Lý thuyết cấu trúc vốn, chi phí sử dụng vốn là một chức năng của cấu trúc vốn. Tuy nhiên, điều quan trọng cần nhớ là cách tiếp cận này giả định một cấu trúc vốn tối ưu. Cấu trúc vốn tối ưu ngụ ý rằng tại một tỷ lệ nợ và vốn chủ sở hữu nhất định, chi phí vốn là tối thiểu và giá trị của công ty ở mức tối đa.

3. Lý thuyết đánh đổi cấu trúc vốn:

Lý thuyết đánh đổi tĩnh là một lý thuyết tài chính dựa trên công trình nghiên cứu của các nhà kinh tế học Modigliani và Miller vào những năm 1950, hai giáo sư đã nghiên cứu lý thuyết cấu trúc vốn và hợp tác để phát triển mệnh đề không liên quan đến cấu trúc vốn. Định đề này nói rằng trong các thị trường hoàn hảo, cấu trúc vốn mà một công ty sử dụng không quan trọng bởi vì giá trị thị trường của một công ty được xác định bởi khả năng thu nhập và rủi ro của các tài sản cơ bản của nó.

Theo Modigliani và Miller, giá trị không phụ thuộc vào phương thức tài trợ được sử dụng và các khoản đầu tư của công ty. Định lý M&M đưa ra hai mệnh đề:

Mệnh đề I: Mệnh đề này nói rằng cấu trúc vốn không liên quan đến giá trị của một công ty. Giá trị của hai công ty giống nhau sẽ không thay đổi và giá trị sẽ không bị ảnh hưởng bởi sự lựa chọn tài chính được áp dụng để tài trợ cho tài sản. Giá trị của một công ty phụ thuộc vào thu nhập dự kiến trong tương lai. Đó là khi không có thuế.

Mệnh đề II: Đề xuất này nói rằng đòn bẩy tài chính nâng cao giá trị của một công ty và làm giảm WACC. Đó là khi có thông tin về thuế. Với lý thuyết cân bằng tĩnh, vì các khoản thanh toán nợ của một công ty được khấu trừ thuế và ít rủi ro hơn liên quan đến việc vay nợ so với vốn chủ sở hữu, nên tài trợ bằng nợ ban đầu rẻ hơn so với tài trợ bằng vốn chủ sở hữu. Điều này có nghĩa là một công ty có thể giảm chi phí vốn bình quân gia quyền của mình thông qua cơ cấu vốn có nợ trên vốn chủ sở hữu.

Tuy nhiên, việc tăng số nợ cũng làm tăng rủi ro cho một công ty, phần nào bù đắp cho việc giảm WACC. Do đó, lý thuyết cân bằng tĩnh xác định sự kết hợp giữa nợ và vốn chủ sở hữu trong đó WACC giảm đi sẽ bù đắp rủi ro tài chính ngày càng tăng cho một công ty.