Phương pháp chiết khấu dòng cổ tức là một phương pháp có vai trò quan trọng và được ứng dụng nhiều trong thực tiễn để nhằm mục đích có thể xác định giá trị vốn chủ sở hữu của doanh nghiệp cần thẩm định giá. Chắc hẳn hiện nay vẫn còn nhiều người chưa hiểu rõ về thuật ngữ này. Phương pháp chiết khấu dòng cổ tức là gì? Công thức tính và xác định

Mục lục bài viết

1. Phương pháp chiết khấu dòng cổ tức:

1.1. Khái niệm:

Trước tiên chúng ta tìm hiểu về chiết khấu dòng tiền cổ tức:

Chiết khấu dòng tiền cổ tức dựa vào giá trị phần cổ tức mà công ty trả cho nhà đầu tư, bởi cổ tức đại diện cho dòng tiền thực tế mà cổ đông nhận được. Vậy nên, giá trị của một công ty đối với cổ đông cũng sẽ dựa trên việc đánh giá giá trị hiện tại của các dòng tiền.

Ưu điểm của mô hình này đó chính là mô hình này đã giúp phản ánh chính xác, trực diện lợi ích mà các chủ thể là những nhà đầu tư nhận được trong tương lai. Tuy nhiên, mô hình này lại không thể sử dụng trong trường hợp chính sách trả cổ tức không phản ánh khả năng sinh lời, hay doanh nghiệp không thể trả cổ tức trong tương lai.

Khái niệm phương pháp chiết khấu dòng cổ tức:

Phương pháp chiết khấu dòng cổ tức được hiểu là phương pháp xác định giá trị vốn chủ sở hữu của doanh nghiệp cần thẩm định giá thông qua ước tính tổng của giá trị chiết khấu dòng cổ tức của doanh nghiệp cần thẩm định giá.

Trong trường hợp doanh nghiệp cần thẩm định giá là công ty cổ phần, phương pháp chiết khấu dòng tiền cổ tức của doanh nghiệp được sử dụng với giả định coi các cổ phần ưu đãi của doanh nghiệp cần thẩm định giá như cổ phần thường.

Giả định coi các cổ phần ưu đãi của doanh nghiệp cần thẩm định giá như cổ phần thường sẽ cần được nêu rõ trong phần hạn chế của Chứng thư thẩm định giá và Báo cáo kết quả thẩm định giá.

1.2. Phương pháp chiết khấu dòng cổ tức trong tiếng Anh gọi là gì?

Phương pháp chiết khấu dòng cổ tức trong tiếng Anh gọi là Dividend discount method. Công thức tính phương pháp chiết khấu dòng cổ tức:

Trong trường hợp thẩm định giá doanh nghiệp, giá trị doanh nghiệp được xác định theo công thức sau:

Giá trị thị trường của doanh nghiệp = Giá trị vốn chủ sở hữu của doanh nghiệp + Giá trị các khoản nợ.

Trong đó:

Giá trị các khoản nợ của doanh nghiệp cần thẩm định giá được xác định theo giá thị trường nếu có chứng cứ thị trường, nếu không có thì xác định theo giá trị sổ sách kế toán.

1.3. Các bước xác định giá trị vốn chủ sở hữu cụ thể như sau:

– Bước 1: các chủ thể sẽ thực hiện việc dự báo dòng cổ tức của doanh nghiệp cần thẩm định giá:

Thẩm định viên sẽ cần dự báo tỉ lệ chia cổ tức và tỉ lệ tăng trưởng cổ tức của doanh nghiệp cần thẩm định giá.

Đối với các doanh nghiệp đã tăng trưởng bền vững thì giai đoạn dự báo tỉ lệ chia cổ tức, tỉ lệ tăng trưởng cổ tức thông thường sẽ là 05 năm.

Đối với các doanh nghiệp mới thành lập hoặc đang tăng trưởng nhanh thì giai đoạn dự báo tỉ lệ chia cổ tức, tỉ lệ tăng trưởng cổ tức có thể kéo dài hơn 05 năm hoặc lâu hơn nữa cho đến khi doanh nghiệp đó có thể bước vào giai đoạn tăng trưởng đều, có tỉ lệ cổ tức không đổi hoặc tăng trưởng cổ tức đều.

Đối với doanh nghiệp hoạt động có thời hạn thì giai đoạn dự báo dòng cổ tức sẽ được xác định theo tuổi đời của doanh nghiệp đó.

– Bước 2: ước tính chi phí sử dụng vốn chủ sở hữu theo hướng dẫn tại điểm d Mục 6.4 Tiêu chuẩn Thẩm định giá Việt Nam số 12.

– Bước 3: ước tính giá trị vốn chủ sở hữu cuối kì dự báo như sau:

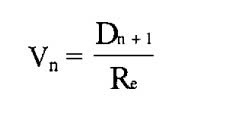

+ Trường hợp 1: dòng cổ tức sau giai đoạn dự báo được hiểu là dòng tiền không tăng trưởng và kéo dài vô tận. Công thức tính giá trị cuối kì dự báo;

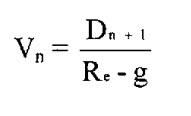

+ Trường hợp 2: dòng cổ tức sau giai đoạn dự báo được hiểu là dòng tiền tăng trưởng đều đặn mỗi năm và kéo dài vô tận. Công thức tính giá trị cuối kì dự báo:

Trong đó:

Dn+1: Dòng cổ tức của doanh nghiệp năm n + 1.

g: tốc độ tăng trưởng của dòng cổ tức.

Tốc độ tăng trưởng của dòng cổ tức được dự báo trên cơ sở tỉ lệ lợi nhuận sau thuế để lại để nhằm mục đích có thể bổ sung vốn, tỉ suất lợi nhuận trên vốn chủ sở hữu.

+ Trường hợp 3: các doanh nghiệp chấm dứt hoạt động vào cuối kì dự báo, giá trị cuối kì dự báo được xác định theo giá trị thanh lí của doanh nghiệp cần thẩm định giá.

– Bước 4: ước tính giá trị vốn chủ sở hữu của doanh nghiệp cần thẩm định giá:

+ Tính tổng giá trị hiện tại thuần của các dòng cổ tức của doanh nghiệp và giá trị vốn chủ sở hữu cuối kì dự báo sau khi chiết khấu các dòng cổ tức của doanh nghiệp và giá trị vốn chủ sở hữu cuối kì dự báo của doanh nghiệp theo tỉ suất chiết khấu là chi phí sử dụng vốn chủ sở hữu.

+ Ước tính giá trị các tài sản phi hoạt động của các doanh nghiệp.

+ Ước tính giá trị vốn chủ sở hữu của doanh nghiệp cần thẩm định giá bằng cách cộng giá trị hiện tại thuần của các dòng cổ tức của doanh nghiệp và giá trị vốn chủ sở hữu cuối kì dự báo với giá trị các tài sản phi hoạt động (không bao gồm tiền mặt và tương đương tiền) của doanh nghiệp cần thẩm định giá.

2. Phương pháp chiết khấu dòng cổ tức trong định giá doanh nghiệp:

Cổ tức tăng trưởng ổn định (Mô hình tăng trưởng Gordon):

– Khái niệm:

Mô hình tăng trưởng Gordon được hiểu là mô hình dùng để ước tính giá trị vốn chủ sở hữu của công ty mà dòng cổ tức tăng trưởng với tỷ lệ được mong đợi là ổn định trong dài hạn.

– Công thức tính:

Trong trường hợp này, cổ tức dự kiến hàng năm là một khoản tiền ổn định (DIV = DIV1 = DIV2 = …), và dòng cổ tức tương lai của công ty có tỷ lệ tăng trưởng dự kiến hàng năm ổn định (g) và công ty được coi là tồn tại vĩnh viễn thì giá trị vốn chủ sở hữu của công ty được tính theo công thức:

Vo = DIV / ( r – g). Điều kiện r > g.

Trong đó:

+ DIV: Cổ tức dự kiến chia cho cổ đông đều hàng năm.

+ r: Tỷ suất sinh lợi mong muốn trên vốn cổ phần.

+ g: Tỷ lệ tăng trưởng dự kiến ổn định hàng năm.

– Điều kiện áp dụng:

Áp dụng đối với các doanh nghiệp có hoạt động kinh doanh ổn định. Cụ thể là:

+ Mô hình tăng trưởng Gordon phù hợp nhất đối với những công ty có chính sách chi trả cổ tức trong dài hạn hợp lý.

+ Mô hình tăng trưởng Gordon đặc biệt phù hợp đối với những công ty dịch vụ công ích có tăng trưởng ổn định.

– Ưu nhược điểm:

+ Ưu điểm: Là một phương pháp ước tính giá trị doanh nghiệp đơn giản và tiện lợi.

+ Nhược điểm: Rất nhạy cảm đối với tỷ lệ tăng trưởng, khi tỷ lệ tăng trưởng bằng tỷ suất sinh lợi thì giá trị sẽ không tính toán được.

Mô hình dòng cổ tức vô hạn và không đổi (g = 0%):

– Khái niệm:

Mô hình dòng cổ tức vô hạn và không đổi được hiểu là mô hình ước tính giá trị vốn chủ sở hữu của công ty mà dòng cổ tức là vĩnh viễn và không tăng trưởng.

– Công thức tính:

Trong trường hợp dòng cổ tức được dự kiến là một khoản tiền ổn định (DIV = DIV1 = DIV2 = …), công ty tồn tại vĩnh viễn và tỷ lệ tăng trưởng g=0% thì giá trị vốn chủ sở hữu của công ty được tính như sau:

Vo = DIV / r.

– Điều kiện áp dụng:

Áp dụng đối với các doanh nghiệp mà lợi nhuận tạo ra hàng năm đều chia cổ tức hết cho cổ đông, không giữ lại để nhằm mục đích có thể tái đầu tư nên không có sự tăng trưởng.

– Nhược điểm:

Nhược điểm đó là khó áp dụng do trong thực tế cổ tức thường không chia hết cho cổ đông, mà để lại một phần để có thể tái đầu tư.

Mô hình cổ tức tăng trưởng không ổn định:

– Khái niệm mô hình cổ tức tăng trưởng không ổn định:

Mô hình cổ tức tăng trưởng không ổn định được hiểu là mô hình nhiều giai đoạn tăng trưởng: giai đoạn tăng trưởng thần kỳ kéo dài trong n năm và giai đoạn tăng trưởng ổn định kéo dài mãi mãi sau đó (2 giai đoạn); hoặc giai đoạn tăng trưởng cao, giai đoạn quá độ và giai đoạn tăng trưởng thấp ổn định (3 giai đoạn).

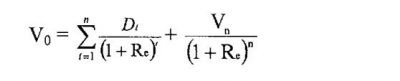

– Công thức tính được áp dụng đối với mô hình cổ tức tăng trưởng không ổn định:

Giá trị vốn chủ sở hữu = Hiện giá dòng cổ tức + Giá trị cuối cùng quy về hiện tại.

Trong đó:

+ Vo = Giá trị vốn chủ sở hữu của công ty thời điểm hiện tại

+ DIVt = Cổ tức dự kiến năm t

+ r = Suất sinh lợi mong đợi

+ Vn = Giá trị vốn chủ sở hữu của công ty cuối năm n

+ gn = Tỷ lệ tăng trưởng (mãi mãi) sau năm

– Điều kiện áp dụng:

Thông thường, nó sẽ áp dụng đối với một số công ty có quyền chế tác trên sản phẩm rất có lãi trong vài năm tới và dự kiến có mức tăng trưởng đặc biệt trong suốt thời gian đó. Khi quyền chế tác hết hạn, công ty dự kiến sẽ quay về mức tăng trưởng ổn định.

– Nhược điểm:

+ Thực chất thì việc xác định chính xác độ dài thời gian tăng trưởng trong giai đoạn đầu là rất khó.

+ Giả thiết về sự tăng trưởng ổn định ở giai đoạn sau là rất nhạy cảm, bởi vì tỷ lệ tăng trưởng này cao hay thấp cũng có thể dẫn đến giá trị doanh nghiệp tính theo mô hình tăng trưởng Gordon ở giai đoạn này sai lệch rất lớn.