Dòng tiền sau thuế là thước đo hiệu quả sản xuất kinh doanh của doanh nghiệp, đó là yếu tố phản ánh rõ nhất về sự tồn tại và phát triển của công ty. Dòng tiền sau thuế càng cao chứng tỏ lợi nhuận mà công ty có được càng lớn. Vậy dòng tiền sau thuế là gì? Đặc điểm của dòng tiền sau thuế như thế nào?

Mục lục bài viết

1. Dòng tiền sau thuế là gì?

Dòng tiền sau thuế trong Tiếng anh là Cash Flow After Taxes (CFAT)

Dòng tiền sau thuế là lượng dòng tiền ròng liên quan đến hoạt động kinh doanh còn lại sau khi đã bao gồm tất cả các ảnh hưởng liên quan đến thuế thu nhập. Nó thường được tính bằng cách cộng lại tất cả các khoản phí không dùng tiền mặt vào thu nhập ròng. Do đó, phép tính là:

Tiền sau thuế = Thu nhập ròng + Khấu hao + Khấu hao + Phí tổn thất

Phép đo này là một cách tốt để xác định liệu một doanh nghiệp có đang tạo ra các dòng tiền dương sau khi đã bao gồm các tác động của thuế thu nhập hay không.

Ví dụ về dòng tiền sau thuế 1:

Một doanh nghiệp báo cáo thu nhập ròng $ 10.000. Nó cũng có 15.000 đô la khấu hao và 5.000 đô la khấu hao, dẫn đến dòng tiền sau thuế là 30.000 đô la. Phép tính là:

$ 10.000 Thu nhập ròng + $ 15.000 Khấu hao + 5.000 $ Phân bổ = $ 30.000 Dòng tiền sau thuế

Ví dụ về dòng tiền sau thuế 2:

Giả sử một dự án có tổng doanh thu ước tính là 28.000 đô la, chi phí hoạt động là 12.000 đô la và chi phí vốn là 10.000 đô la vào năm tới với thuế thu nhập là 1.500 đô la. Sau đó, dòng tiền sau thuế của năm tiếp theo có thể được tính như sau:

Dòng tiền sau thuế = 28.000 đô la – 12.000 đô la – 10.000 đô la – 1.500 đô la = 4.500 đô la

Từ quan điểm thuế, có hai loại đầu tư. Theo luật thuế của Hoa Kỳ, với mục đích tính thuế, nhà đầu tư được phép thu hồi một số loại đầu tư cụ thể, nghĩa là nhà đầu tư có thể lấy một số tiền từ doanh thu được tạo ra làm khấu trừ thuế. Các loại tài sản có thể được phục hồi trong suốt thời gian hữu dụng của chúng bao gồm (nhưng không giới hạn) tòa nhà, máy móc, thiết bị và xe tải. Đơn giản, hầu hết các loại tài sản bị mất giá trị theo thời gian (có giá trị bằng không hoặc giá trị tận dụng thấp) có thể được phép thu hồi. Mặt khác, có những khoản đầu tư không thể khấu trừ vào thu nhập vì mục đích tính thuế. Đầu tư vào tài khoản ngân hàng hoặc mua đất là những ví dụ của loại hình này.

2. Tại sao dòng tiền sau thuế lại quan trọng?

Lý do lớn nhất mà các nhà phân tích và nhà đầu tư sử dụng CFAT là để xác định xem một công ty có đủ tiền để trả cổ tức hoặc phân phối tiền mặt hay không (lưu ý rằng việc có một CFAT dương không tự động có nghĩa là công ty phải trả cổ tức hoặc phân phối một cách thận trọng).

Điều quan trọng cần lưu ý là các ngành khác nhau có mức thâm dụng vốn khác nhau (và do đó mức khấu hao và phân bổ cũng khác nhau). Do đó, việc so sánh CFAT được thực hiện tốt nhất giữa các công ty trong cùng ngành.

3. Đặc điểm của dòng tiền sau thuế:

– Khi áp dụng các cân nhắc về giá trị hiện tại ròng trong thực tế, người ta phải hiểu rõ về các tác động của thuế. Một số khoản chi phi tiền mặt như không dùng nữa có thể làm giảm thu nhập chịu thuế, do đó làm giảm lượng tiền mặt phải nộp thuế. Do đó, dòng tiền vào và ra liên quan đến một khoản đầu tư cụ thể cần được phân tích cẩn thận trên cơ sở sau thuế. Điều này thường đòi hỏi phải chuẩn bị báo cáo lưu chuyển tiền tệ theo quy ước và tham khảo ý kiến của các chuyên gia thành thạo về chi tiết của các quy tắc thuế cụ thể

– Dòng tiền sau thuế là số tiền mà một khoản đầu tư tạo ra sau khi mọi nghĩa vụ thuế đã được thanh toán. Bước đầu tiên trong việc tính toán dòng tiền sau thuế là xác định thu nhập chịu thuế, sau đó áp dụng thuế suất cận biên thích hợp để tạo ra nghĩa vụ thuế của một người. Như IRS đã nêu, có một số khoản khấu trừ mà người đóng thuế có thể yêu cầu làm giảm thu nhập chịu thuế và do đó, nghĩa vụ thuế của họ. Các khoản khấu trừ phổ biến bao gồm các khoản thanh toán lãi suất thế chấp và khấu hao.

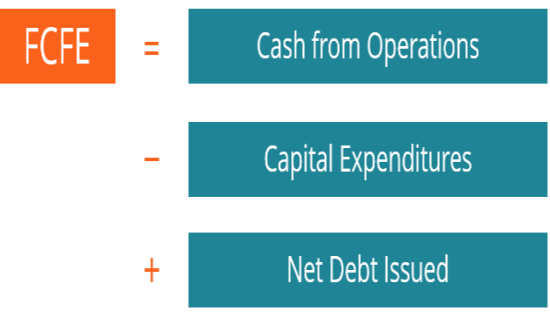

– Một mối quan tâm chính đối với dòng tiền sau thuế là nó không tính đến các khoản chi bằng tiền để có được tài sản cố định. Trong một ngành thâm dụng vốn, chi phí vốn có thể chiếm một phần đáng kể trong tất cả các dòng tiền.

– Việc áp dụng các khoản khấu trừ thuế để thu hồi khoản đầu tư gây ra thu nhập chịu thuế thấp hơn và do đó thuế thấp hơn và chỉ có thể được sử dụng cho các loại bất động sản cụ thể. Các khoản đầu tư được phép thu hồi theo luật thuế được chia thành hai loại.

1) Các khoản đầu tư có thể chi tiêu: Các khoản đầu tư này được phép khấu trừ toàn bộ số tiền vào doanh thu trong năm phát sinh để tính thuế.

2) Chi phí vốn: Các khoản đầu tư này được phép khấu trừ dần (chi phí cần phân bổ trong hơn một năm) vào doanh thu để tính thuế.

Khấu hao, suy giảm và khấu hao là các phương pháp có thể được sử dụng để tính toán phân bổ các khoản giảm trừ chi phí vốn theo thời gian.

Chi phí mua lại và chi phí thưởng cho thuê trả cho quyền khai thác khoáng sản đối với tài nguyên thiên nhiên như dầu khí là những ví dụ về chi phí bất động sản đầu tư có thể được thu hồi khi cạn kiệt. Nhiều chi phí kinh doanh khác như chi phí để có được hợp đồng thuê kinh doanh, chi phí nghiên cứu và phát triển như chi phí, chi phí nhãn hiệu và chi phí thiết bị kiểm soát ô nhiễm có thể được thu hồi bằng cách khấu hao. Khấu hao, cạn kiệt và khấu hao đều đạt được điều cơ bản giống nhau – thu hồi chi phí hoặc cơ sở khác của các khoản đầu tư bằng đô la trước thuế thông qua các khoản khấu trừ thuế được phép trong một khoảng thời gian xác định hoặc trong suốt thời gian hữu ích của khoản đầu tư. Nếu tài sản có thể khấu hao được bán, toàn bộ hoặc một phần của bất kỳ khoản khấu hao phụ trội nào đã khai trong những năm trước có thể phải được thu hồi lại làm thu nhập chịu thuế.

– Trong tài chính, các nhà phân tích tính toán các dòng tiền sau thuế để xác định các dòng tiền của một dự án đầu tư hoặc công ty. Về cơ bản, nhà phân tích tính toán thu nhập sau thuế của khoản đầu tư hoặc dự án, sau đó cộng lại phí khấu hao. Khấu hao được tính như một chi phí đóng vai trò như một lá chắn để giảm bớt ảnh hưởng của thuế. Sau đó, chi phí khấu hao được cộng trở lại vào thu nhập sau thuế vì nó là một khoản chi phí không dùng tiền mặt. Khấu hao thể hiện giá trị kinh tế đang giảm sút của tài sản, nhưng không phải là một dòng tiền thực tế.

Giả sử một nhà phân tích tài chính phải tính toán dòng tiền sau thuế của một dự án công ty có thu nhập hoạt động là 20 triệu đô la, chi phí khấu hao là 3 triệu đô la và thuế suất là 40%.

Đầu tiên, nhà phân tích tài chính sẽ trừ khoản khấu hao $ 3 triệu đô la từ thu nhập hoạt động là $ 20 triệu đô la. Điều này sẽ dẫn đến lợi nhuận trước thuế là $ 17 triệu đô la.

Sau đó, nhà phân tích tài chính sẽ tính toán tác động của thuế phí bằng cách nhân 17 triệu đô la với 60%, hoặc một trừ đi thuế suất, dẫn đến thu nhập sau thuế là 10,2 triệu đô la.

Và cuối cùng, nhà phân tích cộng lại khoản phí khấu hao là 3 triệu đô la. Mặc dù phí khấu hao có ảnh hưởng thực tế đến thuế và do đó là một con số có liên quan, nhưng nó không phải là dòng tiền thực tế xuất ra, vì vậy nó phải được cộng trở lại thu nhập sau thuế. Vậy dòng tiền sau thuế là $ 13,2 triệu đô la.

4. Các bước để xác định dòng tiền sau thuế:

+ Tìm thu nhập hoạt động trước thuế được liệt kê trên báo cáo thu nhập của công ty bạn. Thu nhập từ hoạt động kinh doanh trước thuế là số tiền một công ty tạo ra từ hoạt động kinh doanh bình thường của mình trước khi nộp thuế. Ví dụ: giả sử báo cáo thu nhập của bạn cho thấy 100.000 đô la thu nhập hoạt động trước thuế.

+ Tìm số tiền phí không phải trả, chẳng hạn như chi phí khấu hao và chi phí khấu hao, và số chi phí thuế thu nhập trên báo cáo thu nhập của bạn. Phí phi tiền mặt là chi phí kế toán mà một công ty không phải trả bất kỳ khoản tiền mặt nào. Trong ví dụ này, giả sử báo cáo thu nhập của bạn hiển thị 20.000 đô la chi phí khấu hao và 30.000 đô la chi phí thuế thu nhập.

+ Trừ chi phí thuế thu nhập từ thu nhập hoạt động trước thuế để tính thu nhập hoạt động sau thuế. Trong ví dụ này, trừ 30.000 đô la chi phí thuế thu nhập từ 100.000 đô la thu nhập hoạt động trước thuế để có 70.000 đô la thu nhập hoạt động sau thuế.