Hiện nay có hai loại đầu cơ giá bằng quyền chọn đó là Đầu cơ giá lên bằng quyền chọn bán và Đầu cơ giá lên bằng quyền chọn mua, hiện nay Đầu cơ giá lên bằng quyền chọn bán đang là nội dung nhận được sự quan tâm của cá nhà đầu tư rất lớn, vậy Đầu cơ giá lên bằng quyền chọn bán là gì? Nội dung của đầu cơ giá lên bằng quyền chọn bán là gì?

Mục lục bài viết

1. Đầu cơ giá lên bằng quyền chọn bán là gì?

Đầu cơ giá lên bằng quyền chọn bán trong tiếng Anh là Bull Put Spread.

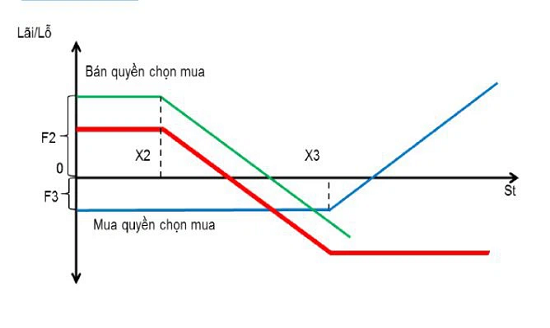

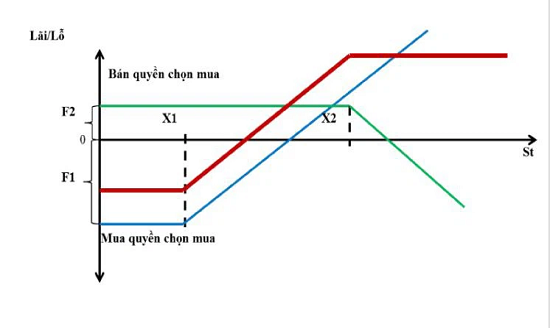

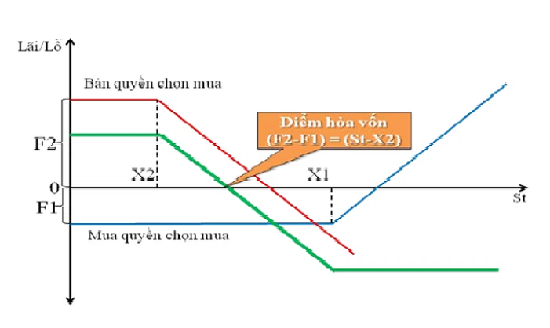

Khi nhắc tới đầu cơ giá lên bằng quyền chọn bán đây là thuật ngữ trong kinh tế đây là việc mua một quyền chọn bán với giá thực hiện thấp X1 và bán một quyền chọn bán với cùng một số lượng nhưng có giá thực hiện X2 cao hơn X1 với cùng ngày đáo hạn vì phí quyền chọn của một quyền chọn bán luôn tăng khi giá thực hiện tăng nên phí của quyền chọn đã bán đi luôn lớn hơn phí của quyền chọn mua vào và như vậy chiến lược này có lãi ngay từ đầu.

Một loại chiến lược quyền chọn được sử dụng khi nhà đầu cơ mong đợi một sự tăng giá điều độ của tài sản cơ sở và các chiến lược này được xây dựng bằng việc mua một quyền chọn bán đồng thời thúc đẩy bán một quyền chọn bán khác tại một mức giá cao hơn với mục tiêu của chiến lược này được thực hiện khi giá cơ sở vẫn ở trên mức giá cao hơn đó, điều mà khiến cho quyền chọn ngắn hết hiệu lực, kết quả là nhà giao dịch duy trì mức phí bảo hiểm.

Loại chiến lược này mua một lựa chọn và bán một lựa chọn khác với mức giá thực hiện cao hơn được gọi là chênh lệch tín dụng vì số tiền nhận được từ việc bán quyền chọn bán với một mức giá cao hơn là quá đủ để trang trải chi phí mua quyền chọn bán với mức giá thấp hơn. Lợi nhuận tối đa có thể thu được khi áp dụng chiến lược này bằng chênh lệch giữa số tiền nhận được từ bán quyền chọn bán và số tiền được sử dụng để mua quyền chọn bán. Khoản lỗ tối đa mà một nhà giao dịch có thể phải chịu khi sử dụng chiến lược này bằng chênh lệch giữa giá thực hiện và tín dụng ròng nhận được. Đầu cơ dựa vào chênh lệch giá lên của quyền chọn bán có thể được tạo ra với các quyền chọn bán bằng tiền hoặc phi tiền tệ, tất cả đều có cùng ngày hết hiệu lực.

2. Nội dung và ví dụ về đầu cơ giá lên bằng quyền chọn bán:

Ta có:

X1, X2: Lần lượt là giá thực hiện của các giao dịch mua quyền chọn bán và bán quyền chọn bán.

F1, F2: lần lượt là phí quyền chọn của các giao dịch mua quyền chọn bán và bán quyền chọn bán.

St: Tỉ giá thực hiện hợp đồng quyền chọn.

Bảng kết quả:

| Tỉ giá St | Thu hồi từ mua quyền chọn bán | Thu hồi từ bán quyền chọn bán | Tổng thu hồi | Lợi nhuận |

|---|---|---|---|---|

| St >= X2 | 0 | 0 | 0 | F2 – F1 |

| X1 < St < X2 | 0 | St – X2 | St – X2 | St – X2 + (F2 – F1) |

| St <= X1 | X1 – St | St – X2 | X1 – X2 | X1 – X2 + (F2 – F1) |

Khi lợi nhuận bằng 0 ta có phương trình tỉ giá hòa vốn:

St * (- X2) + (F2 – F1) = 0 hay X2 – St* = F2 – F1

Ví dụ về chiến lược đầu cơ giá lên bằng quyền chọn bán

Một nhà đầu tư A dự báo trong tương lai USD sẽ tăng giá so với VND, nên đã mua một quyền chọn bán trị giá 100 USD với tỉ giá thực hiện là 20.000 VND/USD, phí quyền chọn là 60 VND/USD và đồng thời bán một quyền chọn bán cho B với tỉ giá thực hiện là 21.000 VND/USD, phí quyền chọn là 100 VND/USD, đáo hạn sau 2 tháng.

=> Khoản thu nhập ròng ban đầu 1 USD mang lại: 100 – 60 = 40 VND

| Tỉ giá St (USD/VND) | Thu hồi từ mua quyền chọn bán | Thu hồi từ bán quyền chọn bán | Tổng thu hồi | Lợi nhuận/Lỗ 1 USD mang lại | Lợi nhuận/Lỗ 100 USD mang lại |

|---|---|---|---|---|---|

| 21.500 | 0 | 0 | 0 | 40 | 4.000 |

| 20.500 | 0 | – 500 | – 500 | – 500 + 40 | – 46.000 |

| 19.000 | 1.000 | – 2.000 | -1.000 | – 1.000 + 40 | – 96.000 |

Phương trình tỉ giá hòa vốn:

X2 – St* = F2 – F1=> St* = X2 + F1 – F2 = 21.000 + 60 – 100 = 20.840

Ưu điểm

+ Các nhà đầu tư có thể kiếm lời từ khoản phí quyền chọn ban đầu được chi trả của chiến lược

+ Lỗ tối đa của chiến lược được giới hạn và biết trước.

Hạn chế

– Rủi ro từ khoản lỗ tối đa là chênh lệch giữa giá thực hiện và khoản tín dụng ròng đã thanh toán

– Chiến lược này hạn chế tiềm năng lợi nhuận và bỏ lỡ lợi nhuận trong tương lai nếu giá cổ phiếu tăng cao hơn giá thực hiện X2.

3. Những điều cần xem xét khi giao dịch quyền chọn:

Về các điều kiện hiện tại và triển vọng thị trường. Những yếu tố sau có thể ảnh hưởng đến bước đi tiếp theo của bạn:

Bây giờ hay Sau này?

Bạn có thể giảm thiểu rủi ro và chi phí đặt cược vào hướng đi của tài sản bằng chiến lược chênh lệch tháng dương lịch khi bạn theo đuổi chiến lược này, đặt cược của bạn là trung lập trong ngắn hạn và chuyển động thị trường sẽ chỉ có ảnh hưởng sau khi hết hạn quyền chọn có ngày đáo hạn ngắn hơn.

Lên hay Xuống?

Bạn lạc quan hay bi quan về hướng đi của giá tài sản cơ bản và nếu bạn dự báo giá tăng lên, hãy cân nhắc chiến lược đầu cơ giá lên bằng quyền chọn mua nếu bạn dự đoán giá giảm xuống, hãy tính đến việc áp dụng chiến lược đầu cơ giá xuống bằng quyền chọn bán không giống lệnh mua hoặc bán khống vô căn cứ (naked call or put), những chiến lược đầu cơ chênh lệch này cho phép bạn vẫn có thể bày tỏ lập trường về hướng đi của tài sản, trong khi chịu mức phí quyền chọn thấp hơn.

Dừng lại hay Tiếp tục?

Bạn dự kiến sẽ có một khoảng thời gian bất ổn, có thể dẫn đến biến động thị trường nhiều hơn bình thường và bất kể hướng đi của thị trường, các chiến lược long straddle và strangle mang lại cho các nhà đầu tư cơ hội kiếm lời từ thị trường này.

Các chiến lược giao dịch quyền chọn

Mặc dù các chiến lược này khá đơn giản nhưng chúng có thể giúp một nhà giao dịch thành công và chúng không phải là không có rủi ro điều quan trọng là bạn cần sử dụng phần mềm mô phỏng giao dịch và bắt đầu một cách chậm rãi, thận trọng. Ngay cả những trader kỳ cựu nhất cũng “đổ mồ hôi” khi thị trường bất ngờ chuyển hướng. Vì vậy, bạn chỉ nên tham gia vào giao dịch một khi hiểu rõ rủi ro và biết giới hạn của mình.

Điều gì có thể làm tăng cơ hội thành công trong bất kỳ điều kiện thị trường nào?

+ kỷ luật

+ kiên nhẫn

+ khả năng thích ứng

Các chiến lược quyền chọn cơ bản này mang đến cho bạn nhiều cơ hội để kiếm lợi nhuận cho dù thị trường đang giảm giá hay tăng giá, biến động hay đi ngang với bất kể lựa chọn chiến lược nào, bạn phải hiểu mục đích cơ bản của giao dịch và đảm bảo nó phù hợp với sự nhạy bén với thị trường và khả năng chấp nhận rủi ro của mình. Sử dụng chênh lệch trong giao dịch quyền chọn, cho dù bạn bảo hộ bằng giá thực hiện, ngày đáo hạn hay cả hai, giúp hạn chế rủi ro và có khả năng thích ứng với hầu hết mọi loại điều kiện thị trường. Tuy nhiên, chỉ biết cách cấu trúc các chênh lệch quyền chọn là chưa đủ.

4. Sự khác nhau giữa đầu tư và đầu cơ là gì?

Nhà đầu cơ chỉ quan tâm đến biến động giá, còn nhà đầu tư thì quan tâm đến giá trị thực của hàng hóa chính vì chỉ quan tâm đến biến động giá nên các nhà đầu cơ thường tìm kiếm lợi nhuận cao bất thường theo cách này hay cách khác nên đầu cơ bị phê phán rất nhiều, vì chúng được xem như là một hình thức cờ bạc.

Bên cạnh đó trên thực tế không hẳn như vậy. Bởi các nhà đầu cơ vẫn cố gắng đưa ra những quyết định dựa vào phân tích cơ bản, phân tích kỹ thuật, áp dụng các hình thức quản lý vốn, quản lý cảm xúc, chứ không hoàn toàn là tất tay, đánh bất chấp, hay dựa vào may mắn. Chúng ta có thể phân biệt hai khái niệm này dựa vào một số đặc điểm sau:

– Nhà đầu cơ mong muốn kiếm lợi nhanh và nhiều trong thời gian ngắn. Nhà đầu tư thì mong muốn kiếm lợi nhuận ổn định, bền vững trong thời gian dài. Chính vì vậy mà thời gian nắm giữ hàng hóa hay tài sản của nhà đầu cơ thường ngắn hơn nhiều so với nhà đầu tư.

– Hoạt động đầu cơ có độ rủi ro cao, nhà đầu cơ cũng là những người thích mạo hiểm. Đầu tư thì có độ rủi ro thấp hơn, nhà đầu tư cũng là những người có tính cách thận trọng và chắc chắn hơn.

– Kỳ vọng về sự tăng giảm giá hàng hóa của nhà đầu cơ chủ yếu dựa trên yếu tố cung cầu trên thị trường, những thông tin, tin đồn và tâm lý đám đông. Còn kỳ vọng về giá hàng hóa của nhà đầu tư dựa trên các yếu tố cơ bản của hàng hóa, những yếu tố mà có khả năng tạo ra giá trị thặng dựa trên năng suất lao động, hiệu quả kinh doanh…

– Nhà đầu tư thường sử dụng tiền vốn tự có của mình để đầu tư. Trong khi nhà đầu cơ thường sử dụng tiền đi vay, tận dụng đòn bảy tài chính để kiếm lời nhiều.

– Lợi nhuận từ đầu cơ thường bất ổn và khó dự đoán. Lợi nhuận từ đầu tư thường ổn định hơn và có khả năng dự đoán dễ hơn.

– Nhà đầu cơ thường sử dụng khả năng nhanh nhạy trong kinh doanh, nắm bắt cơ hội tốt. Họ cũng có năng khiếu hiểu được tâm lý người khác, tâm lý đám đông… Nhà đầu tư thì thường sử dụng kỹ năng phân tích, học thuật để đánh giá doanh nghiệp, hàng hóa và thị trường rồi mới đưa ra quyết định đầu tư chắc chắn, có căn cứ rõ ràng.