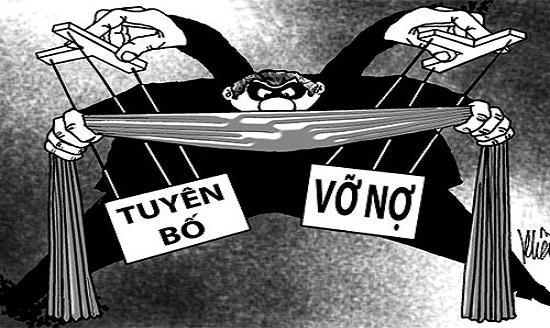

Hiện nay khi thực hiện vay và cho vay có rất nhiều các trường hợp đi vay nhưng không có khả năng để chi trả số tiền đã vay đó với khoảng thời gian đã định trước. Tình trạng này chỉ đến yêu tố vỡ nợ của người tiêu dùng hay trong kinh tế người ta thường gọi là " Xác suất vỡ nợ". Vậy xác suất vỡ nợ là gì? Đặc điểm và ứng dụng của xác suất vỡ nợ như thế nào?

Mục lục bài viết

1. Xác suất vỡ nợ là gì?

Xác suất vỡ nợ trong tiếng Anh là “Default Probability hay Probability Of Default, viết tắt là PD”.

Khi nhắc tới xác suất vỡ nợ chúng ta có thể hiểu đây là khả năng người đi vay sẽ không thể thực hiện trả nợ theo lịch trả nợ trong một khoảng thời gian, thường là một năm. Xác suất vỡ nợ không chỉ phụ thuộc vào tính chất của người đi vay mà còn phụ thuộc vào môi trường kinh tế và trong xác xuất vỡ nợ thì có điểm FICO đây được hiểu là khái niệm chỉ xác suất vỡ nợ đối với người tiêu dùng. Đối với các doanh nghiệp, xác suất vỡ nợ được thể hiện qua xếp hạng tín dụng của họ.

2. Đặc điểm và ứng dụng của xác suất vỡ nợ:

Trên thực tế nói về sác suất vỡ nợ chúng ta có thể được ước tính xác xuất đó bằng cách sử dụng dữ liệu trong quá khứ kết hợp với các kĩ thuật thống kê và trong nhiều mô hình quản lí rủi ro, PD được sử dụng cùng với tỉ trọng tổn thất ước tính và tổng dư nợ của khách hàng tại thời điểm khách hàng không trả được nợ để ước tính tổn thất có thể xảy ra của người cho vay và thông thường, xác suất vỡ nợ càng cao, lãi suất mà người cho vay sẽ tính phí cho người đi vay càng cao. Nguyên nhân là do người cho vay muốn có lãi suất cao hơn để bù đắp cho rủi ro vỡ nợ vượt quá.

Trong các giao dịch mua nhà đất, người mua nhà nộp đơn xin thế chấp một bất động sản, người nhận thế chấp sẽ đánh giá rủi ro vỡ nợ của người mua dựa trên điểm tín dụng và nguồn lực tài chính của họ với xác suất ước tính này là xác suất vỡ nợ của người thế chấp, giá trị nó càng cao thì lãi suất cho người thế chấp sẽ càng lớn. Cũng như vậy ta thấy với các giao dịch mua và bán chứng khoán thu nhập cố định trên thị trường mở của các nhà đầu tư và với các công ty đang thanh toán tiền đều đặn và có xác suất vỡ nợ thấp sẽ nợ phát hành với lãi suất thấp hơn.

Trái phiếu các công ty này thường sẽ được nhà đầu tư giao dịch trên thị trường mở định giá ở mức cao hơn so với các chứng khoán nợ rủi ro hơn và nếu sức khỏe tài chính của một công ty xấu đi theo thời gian, các nhà đầu tư trên thị trường trái phiếu sẽ điều chỉnh theo rủi ro gia tăng và giao dịch trái phiếu với giá thấp hơn và do đó, lợi suất các trái phiếu này cũng tăng lên. Trong thị trường trái phiếu, trái phiếu lợi tức cao có xác suất vỡ nợ cao nhất do đó phải có lãi suất cao để bù đắp cho phần bù rủi ro bổ sung và ngược lại là trái phiếu chính phủ thường trả lãi suất thấp nhất do có rủi ro rất thấp.

3. Tính xác suất vỡ nợ của công ty bằng Python:

Xác suất vỡ nợ chúng ta đã được thấy trên phần 1 chúng tôi đề cập về nội dung này theo đó chúng ta hiểu đối với trường hợp cụ thể đây là xác suất mà một công ty phát hành trái phiếu sẽ không đáp ứng các nghĩa vụ hợp đồng của mình theo đúng tiến độ. Mặc dù trường hợp vỡ nợ phổ biến nhất là không thanh toán dẫn đến thủ tục phá sản, nhưng bản cáo bạch trái phiếu có thể xác định các trường hợp vỡ nợ khác, chẳng hạn như việc không đáp ứng một nghĩa vụ khác hoặc vi phạm giao ước tài chính.

Trong ví dụ sau, chúng tôi sẽ xác định xác suất giá trái phiếu doanh nghiệp mặc định. Các xác suất mặc định đạt được trong bài tập này được gọi là xác suất mặc định theo thị trường và trong lịch sử thì các nhà thực hành tập trung vào xác suất một năm của phép tính mặc định. Chúng ta biết rằng trong khoảng thời gian ngắn hơn một hoặc hai năm, các công ty phải chịu tác động của chu kỳ tín dụng, trong khi ở thời gian dài hơn, hiệu ứng chu kỳ kinh doanh có xu hướng có tác động ít hơn và cấu trúc vốn của công ty trở nên quan trọng hơn. Hiệu ứng này đã làm cho mức độ rủi ro dài hạn ít theo chu kỳ hơn và ổn định hơn và về mặt trực quan, rủi ro vỡ nợ trong một khoảng thời gian dài ít nhạy cảm hơn với tỷ lệ vỡ nợ tức thời trong nền kinh tế. Vì lý do này, chúng tôi sẽ tập trung vào trái phiếu doanh nghiệp có thời hạn một hoặc hai năm cho đến khi đáo hạn để tính toán xác suất vỡ nợ theo thị trường.

Chúng tôi sẽ xác minh tính chính xác của các xác suất mặc định có hàm ý thị trường với Tỷ lệ chuyển đổi trung bình trong một năm của Standard & Poor cho các doanh nghiệp toàn cầu bằng cách sử dụng dữ liệu lịch sử từ năm 1981–2019. Ma trận chuyển đổi này cho thấy các xác suất lịch sử quan sát được của một xếp hạng cụ thể chuyển đổi sang xếp hạng khác, bao gồm cả mặc định, trong suốt một năm.

Nhưu vậy để có thể tính toán xác suất vỡ nợ theo thị trường thì bước đầu tiên chúng ta phải thu được giá trái phiếu hiện tại của công ty và sử dụng tập lệnh Selenium ngắn mô phỏng các thao tác gõ phím và nhấp chuột của người dùng trong trình duyệt như một phương tiện điều hướng đến dữ liệu trái phiếu TRACE của FINRA, chúng tôi có thể truy cập dữ liệu cần thiết để tính toán xác suất mặc định theo thị trường.

Sau đây là một tập lệnh ví dụ. Trong trường hợp bạn chưa cài đặt Selenium , bạn có thể truy cập các liên kết tương ứng của chúng và tải chúng xuống bằng cách sử dụng pip trong thiết bị đầu cuối của chúng ta và họ cũng sẽ cần một trình điều khiển chromedriver cụ thể với các điều khiển Selenium của trình duyệt chrome được mô phỏng và để tải xuống bằng Python,chúng ta có thể sử dụng gói trình quản lý webdriver cũng được tìm thấy trong PyPi.

Để tính toán xác suất vỡ nợ bằng cách sử dụng giá trái phiếu doanh nghiệp hiện tại, chúng tôi sẽ sử dụng kỹ thuật định giá trái phiếu. Việc định giá trái phiếu doanh nghiệp tương tự như đối với bất kỳ tài sản rủi ro nào thì nó phụ thuộc vào giá trị hiện tại của dòng tiền dự kiến trong tương lai, được chiết khấu theo tỷ lệ đã điều chỉnh theo rủi ro tương tự như phân tích Dòng tiền chiết khấu.

Các tổ chức xếp hạng tín dụng coi khoản lỗ dự kiến do vỡ nợ là một sự điều chỉnh đối với xếp hạng của tổ chức phát hành để phản ánh mức độ ưu tiên của yêu cầu đối với các vấn đề nợ cụ thể của tổ chức phát hành đó và để phản ánh bất kỳ sự phụ thuộc nào. Xếp hạng của tổ chức phát hành thường dành cho các khoản nợ không có bảo đảm cao cấp. Xếp hạng đối với nợ cấp dưới sau đó được điều chỉnh, hoặc “ghi lại”, bằng cách hạ xuống một hoặc hai mức – ví dụ, từ A + xuống A hoặc xa hơn nữa xuống A–. Điều này bao gồm cả tổn thất do vỡ nợ cùng với xác suất vỡ nợ giải thích tại sao chúng được gọi là “xếp hạng tín dụng” chứ không chỉ là “xếp hạng mặc định”.

Các cơ quan xếp hạng báo cáo ma trận chuyển đổi dựa trên dữ liệu lịch sử của họ và chúng tôi có thể xác minh tính chính xác của các xác suất mặc định được áp dụng theo thị trường bằng các ma trận chuyển đổi của các cơ quan xếp hạng này. Sử dụng mã bên dưới, chúng tôi có thể có được Tỷ lệ chuyển đổi trung bình trong một năm của Standard & Poor cho các doanh nghiệp toàn cầu bằng cách sử dụng dữ liệu lịch sử từ năm 1981–2019 để xác minh các xác suất mặc định ngụ ý của thị trường được tính toán trước đó.

Trong ví dụ trên, các kỹ thuật định giá trái phiếu sử dụng Tỷ lệ chiết khấu được điều chỉnh theo rủi ro thực hiện một công việc hợp lý trong việc ước tính các xác suất mặc định theo ngụ ý của thị trường thì chúng tôi đã tính toán Dòng tiền mong đợi tại mỗi thời kỳ bằng cách thêm tích số của Khoản thanh toán mặc định và Xác suất vỡ nợ (P) với tích số của khoản thanh toán đã hứa (Thanh toán phiếu giảm giá và trả nợ gốc) và xác suất không vỡ nợ (1-P ). Một lý do giải thích cho bất kỳ sự khác biệt nào giữa xác suất mặc định trong lịch sử và thị trường là xác suất mặc định trong quá khứ không bao gồm phần bù rủi ro mặc định liên quan đến sự không chắc chắn về thời gian có thể xảy ra lỗ vỡ nợ.