Hiện nay như chúng ta đã biết thị trường chứng khoán rất phát triển và theo đó việc mua bán cổ phiếu rất được quan tâm. Nhất là đối với việc mua cổ phiếu qua các hình thức khác nhau, trong đó có hình thức mua bù thiếu hay còn gọi là mua trả, mua bù hay mua lấp trống. Vậy mua bù thiếu là gì? Đặc điểm và ví dụ về mua bù thiếu như thế nào?

Mục lục bài viết

1. Mua bù thiếu là gì?

Mua bù thiếu hay còn gọi là mua trả, mua bù, mua lấp trống trong tiếng Anh là “Short Covering”.

Hiện nay chúng ta thấy trên thế giới, rất nhiều nhà đầu tư mua cổ phiếu trực tuyến, thông qua tài khoản đầu tư tại một nhà môi giới trực tuyến và chúng ta cũng có thể mua cổ phiếu thông qua một nhà môi giới đầy đủ dịch vụ và một số công ty cho phép các nhà đầu tư mua cổ phiếu trực tiếp

Mua bù thiếu là việc mua lại chứng khoán đã vay để đóng các vị thế bán đang mở với mục đích để có thể thu lại một khoản lãi hoặc lỗ và mua bù thiếu đòi hỏi nhà giao dịch phải mua lại cùng một loại chứng khoán đã được bán khống ban đầu do quá trình này liên quan đến việc vay mượn chứng khoán và bán trên thị trường. Ví dụ, một nhà giao dịch bán khống 100 cổ phiếu XYZ với giá 20$ vì tin rằng cổ phiếu XYZ sẽ giảm giá và khi giá XYZ giảm xuống còn 15$, nhà giao dịch mua lại cổ phiếu XYZ để chi trả cho vị thế bán của mình, thu lại lợi nhuận 500$ từ việc bán trước đó với quá trình này được các nhà giao dịch sử dụng lệnh mua lại để trả (buy to cover).

2. Đặc điểm và ví dụ về mua bù thiếu:

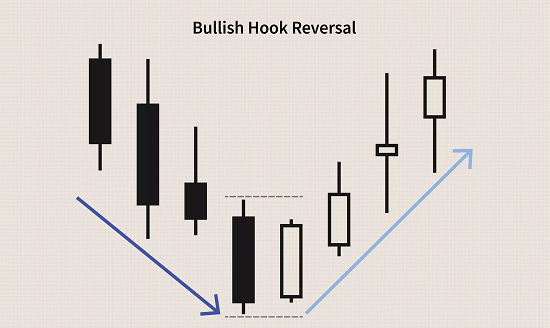

Mua bù thiếu có đặc điểm là một quá trình cần thiết để đóng một vị thế bán đang mở và với việc sở hữu vị thế bán có thể đem lại lợi nhuận nếu được mua lại ở mức giá thấp hơn so với giao dịch ban đầu và sẽ tạo ra khoản lỗ nếu nó được mua lại ở mức giá cao hơn giá ban đầu và khi xuất hiện một lượng đáng kể các giao dịch mua bù thiếu với một chứng khoán có thể dẫn đến hiện tượng bán non ở đó những người bán khống chứng khoán sẽ buộc phải thanh lí các vị thế với giá cao hơn và tăng dần. Theo đó chúng ta thấy mua bù thiếuhiện nay nó cũng xảy ra một cách không tự nguyện và trường hợp khi một cổ phiếu có tỉ lệ bán khống rất cao được mua lại và mua lại là việc đại lí môi giới đóng một vị thế bán khi cổ phiếu cực kì khó vay mượn và người cho vay đang yêu cầu trả cổ phiếu với hiện tượng này thường xảy ra với các cổ phiếu kém thanh khoản hơn và với các công ty cổ phần có ít cổ đông hơn.

Như vậy ta thấy với tỉ lệ bán khống càng cao thì rủi ro quá trình mua bù thiếu xảy ra một cách mất trật tự càng lớn và mua bù thiếu thường là nguyên nhân dẫn đến các giai đoạn khởi nguồn cho của sự duy trì tăng giá của cổ phiếu sau một thị trường giảm giá kéo dài hoặc sự sụt giảm kéo dài của một cổ phiếu hay chứng khoán khác. Người bán khống thường có thời gian nắm giữ ngắn hơn so với các nhà đầu tư có vị thế mua do các rủi ro khoảng trống giá tiếp diễn trong một xu hướng tăng mạnh và theo đó người bán khống thường nhanh chóng mua lại khoản bán khống trước đó khi tâm lí thị trường có dấu hiệu đảo chiều hay khi chứng khoán được dự đoán không khả quan hoạt động tốt.

Ví dụ về Mua bù thiếu

Xem xét công ty XYZ có 50 triệu cổ phiếu đang lưu hành trên thị trường, trong đó có 10 triệu cổ phiếu được bán khống và khối lượng giao dịch trung bình hàng ngày là 1 triệu cổ phiếu. Công ty XYZ có tỉ lệ bán khống là 20% và SIR là 10, cả hai giá trị này đều tương đối cao cho thấy việc mua bù thiếu có thể khó khăn.

Ngoài ra, với thông tin công ty XYZ lỗ ròng xuất hiện trong một số ngày hoặc tuần, khuyến khích bán khống tệ hơn. Vào một ngày trước khi mở phiên giao dịch, công ty XYZ thông báo họ đã kí được hợp đồng với một khách hàng lớn dự kiến sẽ tăng thu nhập hàng quí lên đáng kể và với hậu quả là cổ phiếu XYZ tạo khoảng trống giá cao hơn khi mở cửa giao dịch, làm giảm lợi nhuận hoặc làm tăng khoản thua lỗ của những người bán khống.

Một số người bán khống sẽ muốn thoát vị thế ở một mức giá thuận lợi hơn vì vậy họ giữ vị thế trong khi một số khác thoát vị thế mạnh mẽ hơn và việc mua bù thiếu một cách vô trật tự này buộc công ty XYZ phải tăng giá cao hơn tiếp tục cho đến khi hết hiện tượng bán non, trong khi đó, những người bán khống chờ đợi một sự đảo chiều giá có lợi sẽ còn phải chịu những tổn thất cao hơn nữa.

3. Thị Trường Hồi Giá Do Nguồn Quỹ Tiến Hành Mua Bù Thiếu:

Hiện nay trên thị trường với số lượng giao dịch tại thị trường cà phê Robusta trên LonDon phiên qua khu theo số liệu thống kê thì có 31,504 lô, hợp đồng mở 150,331 lô, giảm 621 lô thì ta thấy ngay khi đó tại thị trường cà phê Arabica trên New York số lượng giao dịch 64,785 lô, hợp đồng mở đạt mức 276,801 lô, trừ 1,960 lô. Như vậy ta thấy thị trường hiện nay ở hai thị trường có đợt hồi giá bởi Nguồn Quỹ có đợt mua bù thiếu và báo cáo trên hợp đồng kỳ hạn và quyền chọn nguồn quỹ vẫn tiếp tục gia tăng các hợp đồng bán khống làm cho thị trường tăng là một cơ hội để bán ra và xét về kỹ thuật giá cà phê New York không tăng cùng London, điều đó gây nên lo ngại cà phê London sẽ hiệu chỉnh cùng New York hoặc giá cà phê New York sẽ cố gắng đi lên.

Hiện nay xu hướng mua đang bắt đầu hình thành trong một chu kỳ giảm giá nhiều nhất trong 10 tuần qua trên New York thì các nhà bán khống nên chấp nhận mua bù thiếu ở khu hiện nay và trong trường hợp mà thị trường cà phê New York đột ngột đóng cửa trên khu trần mức 102.55 -103.00 cent, thị trường sẽ táp nhanh lên khu trần 110.00 -113.15 cent. Ngay khi mức sàn lúc này đang ở khu 94.00 -92.00 cent thì liệu giá New York có vượt qua mức cao tuần qua khu 100.75 cent hay không đang được đề ra.Ngay khi tại thị trường cà phê trên London thì ngược lại, xu hướng hoàn toàn thay đổi có thể đầu phiên tới London sẽ hiệu chỉnh nhẹ cùng New York để chờ cơ hội. Theo đó ta thấy với mục tiêu London tiếp tục táp lên cao hơn từ 30 – 70Usd. Mức 1300$ hoặc cao hơn đang hình thành với các nhà giao dịch cần thận trọng khi thị trường Việt Nam, Indonesia và Brazil hàng Robusta vẫn cao hơn sở giao dịch cà phê LonDon.

Điều đó chỉ ra rằng giá cà phê trên thị trường thế giới đang thấp hơn giá Việt Nam và người giao dịch đang từng bước thay đổi từ một chu kỳ mua từ nước sản xuất sang mua từ sàn giao dịch với sàn giao dịch họ đã tương kế tựu kế bằng cách đẩy giá tại sàn cao hơn so với bình thường để hạn chế sức mua từ sàn và giảm lượng tồn kho. Tại sàn giao dịch cà phê London đã thay đổi một quy định cho cà phê tồn kho và sở giao dịch cà phê LonDon và New York đã khống chế một lượng hàng cho các Nhà Đầu Cơ khi mua hàng tại sàn bằng cách hạn chế các lệnh mua một lượng lớn hàng để rút hàng thật tại sàn, giảm 90% lượng gom hàng trên sàn bằng các hợp đồng giao số lượng ít hơn.

Nguyên nhân bởi dịch bệnh đã ảnh hưởng tới việc giao nhận và tồn kho tại sàn. Việc giao nhận và thông thương giữa Việt Nam và các nước cũng như trên toàn cầu bị chậm lại bởi dịch bệnh và với người ta lo ngại khi dịch bệnh chấm dứt, thông thương được mở cửa trở lại thì hàng nội địa tại các nước sẽ thiếu hụt trầm trọng. Như vậy ta thấy điều này rất có ích đối với sàn lonDon và New York có xu hướng điều chỉnh giá bởi một số Nhà Đầu Cơ không mua hàng tại nước sản xuất như Việt Nam, Indonesia ở mức cao mà tiến hành mở tài khoản tại sàn London để mua bù thiếu các hợp đồng đã bán mà không giao kịp hàng.

Như vậy ta thấy trên thị trường cà phê Việt Nam hôm nay thử lại mức 32.500 đồng, hiện nay có rất nhiều doanh nghiệp muốn bán ra tại khu này và đặc biệt các nhà tồn kho muốn bán hàng trước 30/06 và nhiều công ty cũng bắt đầu ép các nhà gửi kho phải bán hàng trước ngày 30/06 điều này làm dấy lên một đợt bán hàng trên cả hai thị trường London và New York trong những ngày vừa qua. Khả năng nếu thị trường cà phê London và New York táp lên cao hơn thì sức bán này sẽ trỗi dậy cao hơn và người ta lo ngại sức bán từ nước sản xuất có thể sẽ đè bẹp thị trường và bên cạnh đó thì người giao dịch cần thận trọng, đây chỉ là các đợt bán thanh lý bớt hàng đã tồn kho mà không phải có sức bán khống mới , vì thế giá thấp là cơ hội để mua bù thiếu các hợp đồng đã bán.