Khi các chủ thể muốn đạt được lợi nhuận dưới dạng một phần lợi nhuận thực tế theo tỉ lệ được xác định trước thì trước đó phải có hoạt động đầu tư chia sẽ lợi nhuận và thua lỗ của một doanh nghiệp. Musharaka trong tài chính là gì? Đặc điểm và các hình thức Musharaka

Mục lục bài viết

1. Musharaka trong tài chính là gì?

Nghĩa đen của Musharakah là chia sẻ. Gốc của từ Musharakah trong tiếng Ả Rập là Shirkah,có nghĩa là trở thành đối tác. Nó được sử dụng trong cùng ngữ cảnh với thuật ngữ “trốn tránh”, nghĩa là “đối tác vớiAllah. ” Trong luật học Hồi giáo, Musharakah có nghĩa là một doanh nghiệp chung được thành lập để tiến hành một sốkinh doanh trong đó tất cả các thành viên hợp danh chia sẻ lợi nhuận theo một tỷ lệ cụ thể trong khi phần lỗ được chia sẻ theo tỷ lệ đóng góp. Nó là một giải pháp thay thế lý tưởng cho tài chính dựa trên lãi suất với đạt được hiệu quả trên cả sản xuất và phân phối. Nội hàm của thuật ngữ này hạn chế với thuật ngữ Shirkah thường được sử dụng trong luật học Hồi giáo. Với mục đích rõ ràng trong các khái niệm cơ bản, nó sẽ thích hợp ngay từ đầu để giải thích ý nghĩa của mỗi thuật ngữ như phân biệt với cái khác. Shirkah có nghĩa là chia sẻ và theo thuật ngữ của luật học Hồi giáo.

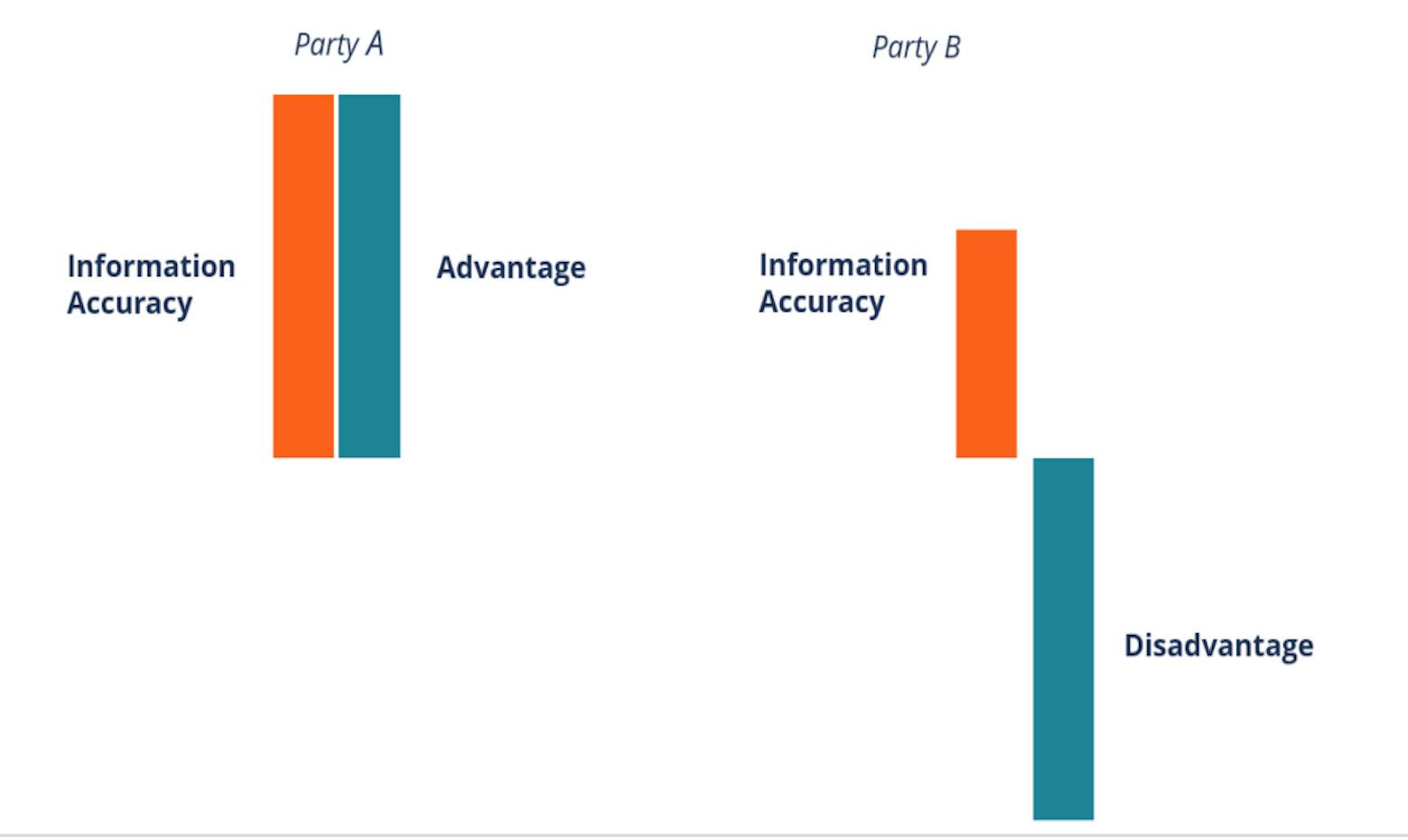

Musharakah là một doanh nghiệp hoặc cơ cấu hợp tác trong lĩnh vực tài chính Hồi giáo, trong đó các đối tác chia sẻ lợi nhuận và thua lỗ của một doanh nghiệp. Vì luật Hồi giáo (Sharia) không cho phép thu lợi nhuận từ việc cho vay, musharakah cho phép nhà tài chính của một dự án hoặc công ty đạt được lợi nhuận dưới dạng một phần lợi nhuận thực tế theo tỷ lệ xác định trước. Tuy nhiên, không giống như một chủ nợ truyền thống, nhà tài chính cũng sẽ chia sẻ bất kỳ khoản lỗ nào nếu họ xảy ra, cũng trên cơ sở tỷ lệ. Musharakah là một loại shirkah al-amwal (hay quan hệ đối tác), trong tiếng Ả Rập có nghĩa là “chia sẻ”.

Musharakah là một thỏa thuận hợp tác chung trong lĩnh vực tài chính Hồi giáo, trong đó lợi nhuận và thua lỗ được chia sẻ. Lợi nhuận từ tiền lãi không được phép trong thực hành Hồi giáo, bắt buộc phải có musharakah. Musharakah vĩnh viễn thường được sử dụng cho các nhu cầu tài chính dài hạn vì nó không có ngày kết thúc cụ thể và tiếp tục cho đến khi các đối tác quyết định giải thể nó.

Trong musharakah, có những thỏa thuận hợp tác khác nhau. Trong quan hệ đối tác shirkah al-‘inan, các đối tác chỉ đơn giản là đại lý và không đóng vai trò là người bảo lãnh cho các đối tác khác. Shirkah al-mufawadah là một quan hệ đối tác bình đẳng, không giới hạn và không bị giới hạn, trong đó tất cả các đối tác đưa vào cùng một khoản tiền, chia sẻ cùng một lợi nhuận và có các quyền như nhau.

Một musharakah vĩnh viễn không có ngày kết thúc cụ thể và tiếp tục cho đến khi các đối tác quyết định giải thể nó. Do đó, nó thường được sử dụng cho các nhu cầu tài chính dài hạn. Một musharakah nhỏ dần có thể có một vài cấu trúc khác nhau. Đầu tiên là quan hệ đối tác liên tiếp, trong đó cổ phần của mỗi thành viên được giữ nguyên cho đến khi liên doanh kết thúc. Nó thường được sử dụng trong tài chính dự án và đặc biệt là mua nhà. Trong quan hệ đối tác giảm dần (còn được gọi là quan hệ đối tác số dư giảm dần hoặc musharakah giảm dần), cổ phần của một đối tác được rút xuống trong khi nó được chuyển nhượng cho đối tác khác cho đến khi toàn bộ số tiền được chuyển giao.

2. Đặc điểm của Musharaka trong tài chính:

Musharakah đóng một vai trò quan trọng trong việc cung cấp tài chính cho các hoạt động kinh doanh dựa trên các nguyên tắc Hồi giáo. Ví dụ, giả sử rằng cá nhân A muốn bắt đầu kinh doanh nhưng có số vốn hạn chế. Cá nhân B thừa tiền và muốn trở thành nhà tài chính ở musharakah với A. Hai người sẽ đi đến thỏa thuận các điều khoản và bắt đầu kinh doanh trong đó cả hai cùng chia sẻ một phần lãi và lỗ. Điều này phủ nhận việc A cần phải nhận một khoản vay từ B.

Musharakah thường được sử dụng trong việc mua tài sản và bất động sản, cung cấp tín dụng, cho các dự án đầu tư và tài trợ cho các giao dịch mua lớn. Trong các giao dịch bất động sản, các đối tác yêu cầu ngân hàng đánh giá giá trị của bất động sản thông qua tiền thuê (số tiền mà một đối tác có thể trả để sống trong bất động sản được đề cập). Lợi nhuận được chia cho các đối tác theo tỷ lệ xác định trước dựa trên giá trị đã được ấn định và tổng số cổ phần khác nhau của họ. Mọi bên tham gia góp vốn đều có quyền có tiếng nói trong việc quản lý tài sản. Khi musharakah được sử dụng để tài trợ cho các giao dịch mua lớn, các ngân hàng có xu hướng cho vay bằng cách sử dụng các khoản vay lãi suất thả nổi được gắn với tỷ lệ hoàn vốn của một công ty. Chốt đó đóng vai trò là lợi nhuận của đối tác cho vay. Musharakah không phải là hợp đồng ràng buộc; một trong hai bên có thể đơn phương chấm dứt thỏa thuận.

3. Hình thức của Musharaka trong tài chính:

Cấu trúc như vậy phổ biến trong hình thức mua nhà, trong đó người cho vay (thường là ngân hàng) mua bất động sản và nhận khoản thanh toán từ người mua (thông qua thanh toán tiền thuê hàng tháng) cho đến khi toàn bộ số dư được thanh toán hết. Trong trường hợp vỡ nợ, cả người mua và người cho vay đều nhận được một phần tiền thu được từ việc bán bất động sản trên cơ sở tỷ lệ. Điều này khác với các cấu trúc cho vay truyền thống hơn, trong đó người cho vay chỉ được hưởng lợi từ bất kỳ việc bán tài sản nào sau khi bị tịch thu tài sản. Và musharakah được chia thành hai loại như sau:

Thứ nhất, Shirkat-al-Milk (Hợp danh theo Sở hữu chung): Có nghĩa là cùng sở hữu hai hoặc nhiềunhững người trong một tài sản cụ thể. Loại Shirkah này có thể tồn tại ở hai dạng khác nhaucách:

– Tùy chọn (Ikhtiari): Theo tùy chọn của các bên (ví dụ: nếu hai người trở lên muathiết bị, nó sẽ thuộc sở hữu chung của cả hai và mối quan hệ giữa chúng vớiliên quan đến tài sản đó được gọi là Shirkat-al-Milk Ikhtiari). Ở đây mối quan hệ này đã đi vàotồn tại theo lựa chọn của riêng họ, vì chính họ đã chọn mua thiết bị cùng nhau.

– Bắt buộc (Ghair Ikhtiari): Tính năng này tự động đi vào hoạt động mà không cần thực hiện bất kỳ hành động nàodo các bên thực hiện.Có hai hình thức sở hữu chung nữa (Shirkat-al-Milk): Shirkat-al-Ain, Shirkat-al-Dain.

Một tài sản ở Shirkat-al-Milk thuộc sở hữu chung nhưng chưa phân chia được gọi là Musha. TrongCổ phiếu chưa chia của Shirkat-al-Milk hoặc các tài sản khác có thể được sử dụng theo cách sau:

– Mushtarik Intifa ’: Sử dụng lẫn nhau hoặc cùng sử dụng một tài sản bằng cách thay phiên nhau trong các trường hợpnơi các đối tác hoặc chủ sở hữu chung có quan hệ tốt.

– Muhaya: Theo sự sắp xếp này, các chủ sở hữu sẽ đặt lượt đi trong ngày. Ví dụ, một người có thểsử dụng sản phẩm trong 15 ngày và người kia có thể sử dụng sản phẩm đó trong phần còn lại của tháng.

– Taqseem: Đề cập đến việc phân chia tài sản thuộc sở hữu chung. Điều này có thể được áp dụng cho tài sảnnơi mà tài sản được sở hữu có thể được phân chia vĩnh viễn

– Trong tình huống mà các đối tác không hài lòng với thỏa thuận của Muhaya,tài sản hoặc tài sản chung nắm giữ có thể được bán bớt và số tiền thu được được chia cho các thành viên hợp danh.

Thứ hai, Shirkat-al-Aqd (Đối tác theo Hợp đồng): Đây là loại Shirkah thứ hai, có nghĩa là, “quan hệ đối tác được thực hiện bởi một hợp đồng chung. ” Với mục đích ngắn gọn, nó cũng có thể được dịch làmột “doanh nghiệp thương mại chung.” Shirkat-al-Aqd được chia thành ba loại:

– Shirkat-al-Amwal (Hợp danh về vốn): Nơi tất cả các đối tác đầu tư một số vốn vàodoanh nghiệp thương mại.

– Shirkat-al-Aamal (Hợp tác dịch vụ): Nơi tất cả các đối tác cùng cam kết kết xuấtmột số dịch vụ cho khách hàng của họ và phí do họ tính được phân bổ theo mộttỷ lệ thỏa thuận. Ví dụ: nếu hai người đồng ý thực hiện dịch vụ may đo chokhách hàng với điều kiện tiền lương kiếm được sẽ được chuyển vào một nhóm chungđược phân bổ giữa họ bất kể quy mô công việc mà mỗi đối tác đã thực sự thực hiện, điều nàyquan hệ đối tác sẽ là Shirkat-al-Aamal. Nó còn được gọi là Shirkat-at-Taqabbul hoặc Shirkat-asSanai hoặc Shirkat-al-Abdan.

– Shirkat-ul-Wujooh (Đối tác thiện chí): Từ này có gốc từ tiếng Ả RậpWajahat có nghĩa là thiện chí. Ở đây các đối tác không có khoản đầu tư nào cả. Họ muahàng hóa trả chậm, bằng cách vay vốn vì thiện chí của họ và bánchúng tại chỗ. Lợi nhuận thu được được phân phối giữa chúng theo tỷ lệ đã thoả thuận.

Mỗi loại trong số ba loại Shirkat-al-Aqd trên lại được chia thành hai loại:

– Shirkat-al-Mufawada (Vốn và lao động ngang bằng): Tất cả các đối tác chia sẻ vốn, quản lý,lợi nhuận và rủi ro bằng tuyệt đối. Đó là điều kiện cần để cả 4 loại đượcđược chia sẻ giữa các đối tác mà nếu bất kỳ danh mục nào không được chia sẻ, thì quan hệ đối táctrở thành Shirkat-al-Ainan.Mọi đối tác chia đều đều là người được ủy thác, người bảo lãnh và người đại diệnthay mặt cho các đối tác khác.

– Shirkat-al-Ainan: Đây là một loại Shirkat-al-Aqd phổ biến hơn trong đó bình đẳng về vốn,quản lý hoặc trách nhiệm pháp lý có thể ngang nhau trong một trường hợp nhưng không phải trong tất cả các khía cạnh, nghĩa làlợi nhuận bằng nhau nhưng không bằng lao động hoặc ngược lại